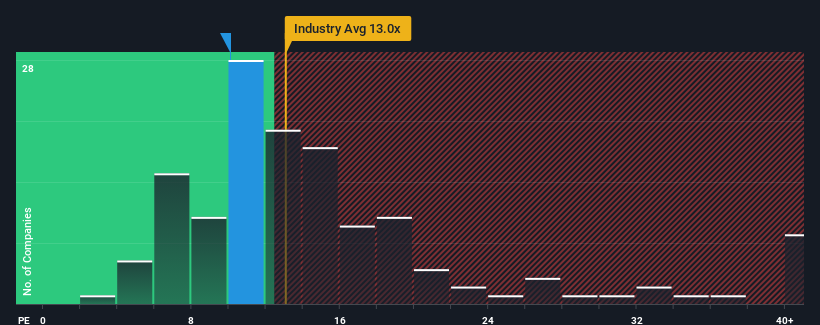

飛島建設(東証:1805)の株価収益率(PER)10.1倍は、約半数の企業がPER15倍以上、さらにはPER24倍以上の企業も少なくない日本の市場と比較すると、今が買いのように見えるかもしれない。 とはいえ、PERの引き下げに合理的な根拠があるかどうかを判断するには、もう少し掘り下げる必要があるだろう。

飛島の最近の利益成長は、目を見張るようなものではないにせよ、満足のいくものだと考えるべきだろう。 立派な業績が悪化することを多くの人が予想し、それがPERを抑制しているのかもしれない。 飛島建設が好きなら、そうでないことを願い、人気がないうちに株を拾っておきたいところだ。

成長は低PERに見合うか?

飛島のようなPERが妥当とみなされるためには、企業が市場を下回る必要があるという前提がある。

振り返ってみれば、昨年は4.9%の増益を達成した。 しかし、残念なことにEPSは3年前に比べて10%減少している。 従って、最近の利益成長は同社にとって好ましくないものであったと言える。

今後12ヶ月で11%の成長が予測されている市場と比較すると、最近の中期的な業績から見た同社の下降モメンタムは、悲観的なものである。

これを考慮すれば、飛島のPERが他の企業の大半を下回るのは理解できる。 とはいえ、業績が逆行する中、PERがまだ底値に達している保証はない。 最近の業績動向がすでに株価の重石になっているため、この価格を維持するだけでも難しいかもしれない。

飛島のPERの結論

株価収益率(PER)の威力は、バリュエーションとしてではなく、現在の投資家心理と将来への期待を測るためのものである。

飛島のPERを検証したところ、やはり中期的な収益縮小が低PERの要因であることがわかった。 今のところ株主は、将来の業績がおそらく嬉しいサプライズをもたらさないことを容認しているため、低PERを受け入れている。 最近の中期的な業績トレンドが続くとすれば、この状況で株価が近い将来どちらかの方向に大きく動くとは考えにくい。

例えば、 飛島建設には3つの危険信号 がある(無視できないのは2つ)。

これらのリスクが飛島への評価を再考させるのであれば、当社の対話型優良株リストで他の銘柄を探ってみよう。

評価は複雑だが、我々はそれを単純化するためにここにいる。

公正価値の見積もり、潜在的リスク、配当、インサイダー取引、財務状況など、詳細な分析により、TOBISHIMA HOLDINGS が割安か割高かをご確認ください。

無料分析へのアクセスこの記事についてご意見がありますか?内容にご不満ですか? 私たちに直接 ご連絡ください。 または、editorial-team (at) simplywallst.comまでEメールをお送りください。

このSimply Wall Stの記事は一般的な内容です。 私たちは、偏りのない方法論を用いて、過去のデータとアナリストの予測にのみ基づいた解説を提供しており、私たちの記事は財務アドバイスを意図したものではありません。また、お客様の目的や財務状況を考慮するものではありません。当社は、ファンダメンタルズ・データに基づいて長期的な視点に立った分析をお届けすることを目的としています。当社の分析は、価格に影響を与える最新の企業発表や定性的な材料を織り込んでいない場合があることにご留意ください。Simply Wall Stは、言及されたいかなる銘柄にもポジションを有していない。

This article has been translated from its original English version, which you can find here.