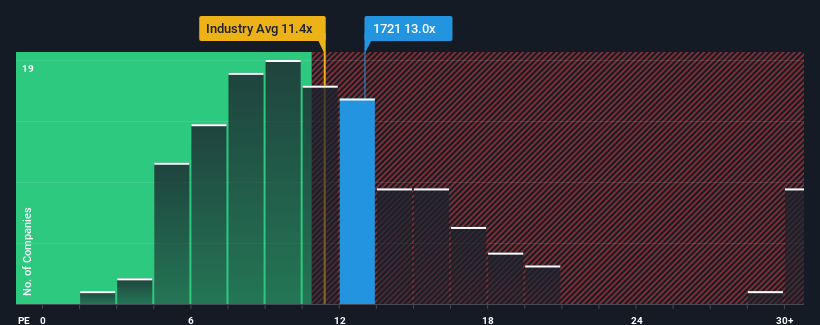

日本の株価収益率(PER)の中央値が約13倍と同程度の中、コムシスホールディングス(東証1部1721)の株価収益率(PER)13倍を特筆に値すると考える人は多くないだろう。 しかし、PERに合理的な根拠がない場合、投資家は明確な機会や潜在的な後退を見落としている可能性がある。

最近のコムシスホールディングスの業績は、他社を上回るペースで上昇しており、有利な状況にある。 この好調な業績がそろそろ尻すぼみになるかもしれないと投資家が考えているため、PERが控えめになっている可能性がある。 もしこの会社が好きなら、そうでないことを望むだろう。

COMSYSホールディングスに成長はあるか?

COMSYS HoldingsのようなPERが妥当とみなされるには、企業が市場にマッチしていなければならないという前提がある。

昨年度の利益成長率を見てみると、同社は44%増という驚異的な伸びを記録している。 それでも、信じられないことにEPSは3年前から合計で1.2%減少しており、これはかなり残念なことだ。 というわけで、残念ながら、同社はこの間、収益を伸ばすという素晴らしい仕事をしてこなかったと認めざるを得ない。

将来に目を転じると、同社を担当する6人のアナリストの予測では、今後3年間の収益は年率5.0%成長するはずだ。 市場は毎年9.7%の成長を予測しているため、同社は業績が弱含みとなる。

この情報により、COMSYSホールディングスが市場とほぼ同じPERで取引されていることは興味深い。 どうやら同社の投資家の多くは、アナリストが示すよりも弱気ではなく、今すぐには株を手放したくないようだ。 これらの株主は、PERが成長見通しに沿った水準まで低下した場合、将来的に失望を味わう可能性がある。

重要なポイント

株価収益率は、株を買うかどうかの決定的な要因であるべきではないが、業績期待のバロメーターとしてはかなり有能である。

COMSYSホールディングスは現在、予想成長率が市場全体より低いため、予想PERより高い水準で取引されている。 予測される将来の収益が、よりポジティブなセンチメントを長く支える可能性がないためだ。 このような状況が改善されない限り、この価格を妥当なものとして受け入れるのは難しい。

企業のバランスシートには多くの潜在的リスクが潜んでいる可能性がある。 COMSYSホールディングスのバランスシート分析(無料)をご覧ください。

もちろん、いくつかの良い候補を見れば、素晴らしい投資先が見つかるかもしれません。そこで、低PERで取引され、力強い成長実績を持つ企業の 無料 リストを覗いて みよう。

評価は複雑だが、我々はそれを単純化するためにここにいる。

公正価値の見積もり、潜在的リスク、配当、インサイダー取引、財務状況など、詳細な分析により、COMSYS Holdings が割安か割高かをご確認ください。

無料分析へのアクセスこの記事についてご意見がありますか?内容にご不満ですか? 私たちに直接 ご連絡 ください。 または、editorial-team (at) simplywallst.comまでEメールをお送りください。

このシンプリー・ウォールセントの記事は一般的な内容です。当社は、過去のデータとアナリストの予測に基づき、偏りのない方法論のみで解説を提供しており、当社の記事は財務アドバイスを意図したものではありません。また、お客様の目的や財務状況を考慮するものではありません。当社は、ファンダメンタルズ・データに基づいて長期的な視点に立った分析を提供することを目的としています。当社の分析は、価格に影響を与える最新の企業発表や定性的な材料を織り込んでいない場合があることにご留意ください。Simply Wall Stは、言及されたいかなる銘柄にもポジションを有していない。

This article has been translated from its original English version, which you can find here.