ウォーレン・バフェットは、『ボラティリティはリスクと同義ではない。 負債過多は破滅につながる可能性があるからだ。 重要なのは、大同メタル工業株式会社(東証:7245)である。(TSE:7245)は負債を抱えている。 しかし、本当の問題は、この負債が同社をリスキーにしているかどうかである。

なぜ負債がリスクをもたらすのか?

借金は企業の成長を助けるツールだが、もし企業が貸し手に返済する能力がなければ、その企業は貸し手の言いなりになってしまう。 最悪の場合、債権者に返済できなくなった企業は倒産する可能性がある。 このような事態はあまり一般的ではありませんが、負債を抱えた企業が、貸し手から窮迫した価格での増資を余儀なくされ、株主が恒久的に希薄化するケースはよく見られます。 しかし、希薄化に取って代わることで、高い収益率で成長に投資するための資金を必要とする企業にとって、負債は非常に優れた手段となり得る。 企業の負債の利用について考えるとき、私たちはまず現金と負債を一緒に見ます。

大同メタル工業の負債額は?

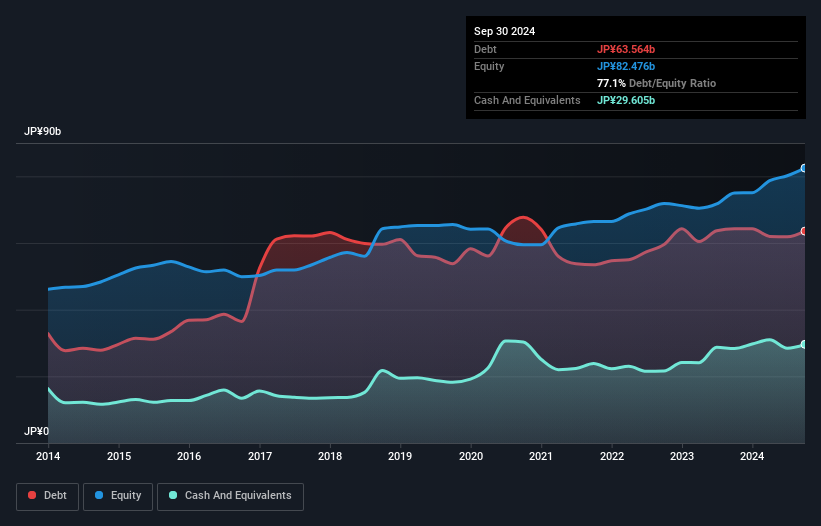

下図をクリックすると詳細が表示されるが、2024年9月時点の大同メタル工業の有利子負債は636億円で、前年とほぼ同水準である。 ただし、296億円の手元資金があるため、純有利子負債は約340億円と少ない。

大同メタル工業のバランスシートの強さは?

直近の貸借対照表によると、12カ月以内に返済期限が到来する負債は781億円、12カ月超の負債は359億円となっている。 一方、現金296億円、12ヶ月以内に回収予定の売掛金327億円がある。 つまり、現金と短期債権を合わせると517億円の負債がある。

この赤字は240億円の会社に影を落としており、まるで巨像が凡人の上にそびえ立っているようだ。 そのため、株主は同社を注視する必要があると思われる。 結局のところ、大同メタル工業が今日債権者に支払いをしなければならないとしたら、大規模な資本増強が必要になるだろう。

私たちは、純有利子負債をEBITDA(利払い・税引き・減価償却・償却前利益)で割った数値と、EBIT(利払い・税引き・償却前利益)がどれだけ容易に支払利息をカバーできるか(インタレスト・カバー)を計算することで、企業の収益力に対する負債負担を測定している。 従って、減価償却費の有無にかかわらず、利益に対する有利子負債を考慮する。

大同メタル工業の純有利子負債はEBITDAの2.0倍であり、それほど多くないが、EBITは支払利息の5.6倍しかなく、インタレスト・カバーはやや低い。 大同メタル工業は多額の減価償却費を負担しているようで、EBITDAは間違いなく収益の寛大な尺度であるため、負債の負担は見た目よりも重いのかもしれない。 重要なのは、大同メタル工業のEBITDAが過去12ヶ月間で51%増加したことであり、この成長によって負債を処理しやすくなることである。 負債を分析する際、バランスシートが重視されるのは明らかだ。 しかし、大同メタル工業が長期的にバランスシートを強化できるかどうかは、最終的には事業の将来的な収益性によって決まる。 プロフェッショナルの意見を知りたい方は、アナリストの利益予測に関する無料レポートが面白いかもしれない。

なぜなら、企業は紙の利益では負債を支払えないからだ。 つまり、EBITが対応するフリー・キャッシュ・フローにつながっているかどうかを見る必要がある。 過去3年間、大同メタル工業は、EBITの58%に相当する強力なフリー・キャッシュ・フローを生み出した。 この冷徹なキャッシュは、負債を減らしたいときに減らせることを意味する。

当社の見解

大同メタル工業の負債総額の処理能力とEBITDA純有利子負債比率のいずれからも、さらに負債を増やすことができるという確信は得られなかった。 しかし、EBIT成長率は全く異なるストーリーを示しており、ある程度の回復力を示唆している。 上記の要因を総合すると、大同メタル工業の負債が事業に何らかのリスクをもたらしていると考えられる。 そのため、レバレッジが株主資本利益率を押し上げるとはいえ、ここからさらにレバレッジが高まることはあまり望まない。 負債についてバランスシートから最も多くを学ぶことは間違いない。 しかし最終的には、どの企業もバランスシートの外に存在するリスクを含みうる。 例えば、 大同メタル工業の注意すべき兆候を2つ挙げて みた。

結局のところ、純有利子負債から解放された企業に注目した方が良い場合が多い。そのような企業の特別リスト(すべて利益成長実績あり)にアクセスできます。無料です。

評価は複雑だが、我々はそれを単純化するためにここにいる。

公正価値の見積もり、潜在的リスク、配当、インサイダー取引、財務状況など、詳細な分析により、Daido Metal が割安か割高かをご確認ください。

無料分析へのアクセスこの記事についてご意見がありますか?内容にご不満ですか? 私たちに直接ご連絡ください。 または、editorial-team (at) simplywallst.comまでEメールをお送りください。

このシンプリー・ウォールセントの記事は一般的な内容です。私たちは、偏りのない方法論を用いて、過去のデータとアナリストの予測にのみ基づいた解説を提供しており、私たちの記事は財務アドバイスを意図したものではありません。また、お客様の目的や財務状況を考慮するものではありません。当社は、ファンダメンタルズ・データに基づいて長期的な視点に立った分析を提供することを目的としています。当社の分析は、価格に影響を与える最新の企業発表や定性的な材料を織り込んでいない場合があることにご留意ください。Simply Wall Stは、言及されたいかなる銘柄にもポジションを有していない。

This article has been translated from its original English version, which you can find here.