タチエス株式会社(東証:7239)の配当金目当ての買いを期待している読者は、間もなく配当落ちとなるため、すぐに行動を起こす必要がある。(株式会社タチエス(東証:7239)の配当金目当ての買いを期待している読者は、株価が配当落ち日の取引を控えているため、すぐに行動を起こす必要がある。 通常、配当落ち日は会社が配当金を受け取ることができる株主を決定する基準日の1営業日前である。 配当落ち日を意識することが重要なのは、株式の売買が基準日以前に決済されている必要があるからだ。 したがって、9月27日以降に株式を購入したタチエス投資家は、12月4日に支払われる配当金を受け取ることができない。

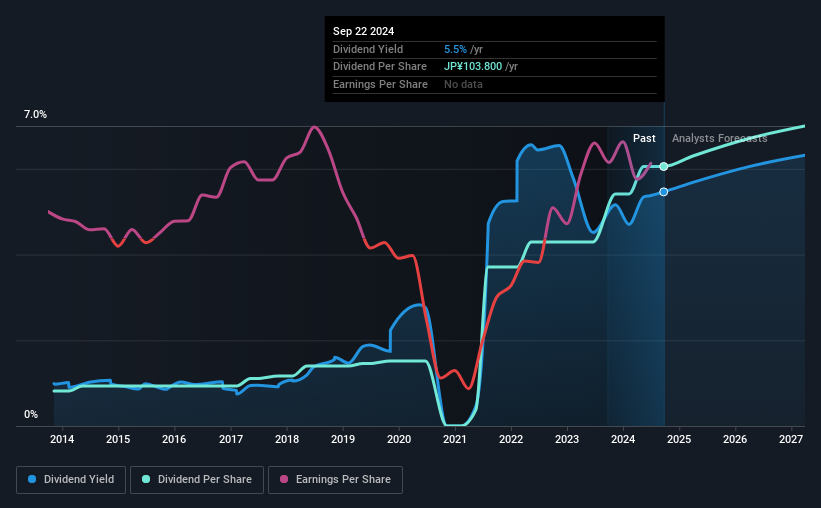

今回の配当金は1株当たり51.90円で、1株当たり104円の株主還元を実施した過去1年間に続いての配当となる。 過去1年分の配当金を計算すると、タチエスの配当利回りは現在の株価1900円に対して5.5%となる。 配当金を支払う企業を見るのは好きだが、金の卵を産むことで金のガチョウが死んでしまわないか確認することも重要だ! そのため、タチエスに配当金を支払う余裕があるかどうか、また配当金が増える可能性があるかどうかを調査する必要がある。

配当は通常、企業の利益から支払われる。企業が利益よりも多くの配当を支払う場合、配当は維持できない可能性がある。 そのため、タチエスが利益の46%という控えめな配当を行っているのは良いことだ。 しかし、配当の持続可能性を評価する上で、キャッシュフローは通常、利益よりも重要である。 同社は昨年、フリー・キャッシュ・フローの19%を配当金として支払ったが、これは保守的な低水準である。

タチエスの配当が利益とキャッシュフローの両方でカバーされていることはポジティブであり、これは一般的に配当が持続可能であることを示すものである。

タチエスが過去12ヶ月間にどれだけの利益を配当したかはこちらをクリック。

収益と配当は成長しているか?

一株当たりの収益が改善している場合、配当金を増やすのは簡単だからだ。 収益が大きく落ち込めば、減配を余儀なくされる可能性もある。 タチエスが過去5年間、年率29%増と急速に業績を伸ばしているのは心強い。 一株当たり利益も急速に伸びており、利益とキャッシュフローに占める配当の割合も比較的低い。 収益が伸びていて配当性向が低い企業は、長期的に最良の配当株となることが多い。なぜなら、企業は収益を伸ばすと同時に、配当する利益の割合を増やすことができ、実質的に配当金を倍増させることができるからだ。

多くの投資家が企業の配当見通しを評価する主な方法は、過去の配当成長率をチェックすることである。 過去10年間、タチエスは年平均約22%増配している。 一株当たり利益と配当の両方が過去数年間で急成長しているのは喜ばしいことだ。

結論

タチエスは配当金目当てで買う価値があるだろうか? タチエスが一株当たり利益を伸ばしている一方で、利益とキャッシュフローの両方に占める配当の割合が低いのは素晴らしいことだ。過去に少なくとも一度は減配されているのは残念だが、現状では、低い配当性向は配当に対する保守的なアプローチを示唆しており、我々は好感している。 TACHI-Sは、この分析では全体的に堅実であるように見える。

このことを念頭に置いて、徹底的な銘柄調査の重要な部分は、その銘柄が現在直面しているリスクを認識することである。 例を挙げよう:我々は、TACHI-Sの注意すべき2つの警告サインを発見した。

高配当銘柄をお探しなら、当社のトップ配当銘柄セレクションをチェックすることをお勧めする。

評価は複雑だが、我々はそれを単純化するためにここにいる。

公正価値の見積もり、潜在的リスク、配当、インサイダー取引、財務状況など、詳細な分析により、TACHI-S が割安か割高かをご確認ください。

無料分析へのアクセスこの記事についてご意見がありますか?内容にご不満ですか? 私たちに直接 ご連絡 ください。 または、editorial-team (at) simplywallst.comまでEメールをお送りください。

シンプリー・ウォール・ストリートによるこの記事は一般的な内容です。当社は、過去のデータとアナリストの予測に基づき、偏りのない方法論のみで解説を提供しており、当社の記事は財務アドバイスを意図したものではありません。また、お客様の目的や財務状況を考慮するものではありません。当社は、ファンダメンタルズ・データに基づいて長期的な視点に立った分析をお届けすることを目的としています。当社の分析は、価格に影響を与える最新の企業発表や定性的な材料を織り込んでいない場合があることにご留意ください。Simply Wall Stは、言及されたいかなる銘柄にもポジションを有していない。

This article has been translated from its original English version, which you can find here.