サンコール株式会社(TSE:5985)の株価は先月、26%もの大幅下落を記録し、非常に悪い結果となっている。 過去30日間の株価下落は、株主にとって厳しい1年を締めくくるもので、その間に株価は38%下落した。

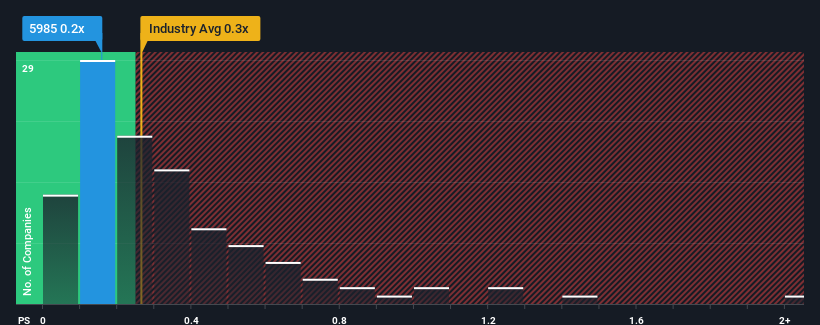

株価が大幅に下落したとはいえ、日本の自動車部品業界のPER(株価純資産倍率)の中央値も0.3倍近いため、サンコールのPERが0.2倍であることに無関心になるのも無理はない。 これは眉唾ではないかもしれないが、もしP/Sレシオが妥当でなければ、投資家は潜在的な機会を逃すか、迫り来る失望を無視することになりかねない。

サンコールの最近の業績は?

サンコールは最近、収益がしっかりと増加しており、これは喜ばしいことだ。 一つの可能性は、投資家がこの立派な収益成長では、近い将来、より広い業界をアウトパフォームするのに十分ではないかもしれないと考えているため、P / Sが適度であることです。 それが実現しないのであれば、既存株主はおそらく株価の将来の方向性についてそれほど悲観的ではないだろう。

アナリストの予測はないが、サンコールの収益、収入、キャッシュフローに関する無料 レポートをチェックすることで、最近のトレンドが同社を将来に向けてどのように設定しているかを知ることができる。収益予測はP/Sレシオと一致するか?

サンコールのようなP/Sレシオが妥当であるとみなされるためには、企業が業界と一致していなければならないという固有の前提があります。

まず振り返ってみると、同社は昨年9.4%という手ごろな収益成長を達成した。 直近の3年間でも、短期的な業績にいくらか助けられて、全体として21%の増収を記録している。 つまり、この3年間で、同社が実際に収益を伸ばすという良い仕事をしたことを確認することから始めることができる。

今後12ヵ月間の成長率が2.8%と予測される業界と比較すると、最近の中期的な年率換算収益実績から、同社の勢いはより強い。

これを考慮すると、サンコールのP/Sが他社の大半と同水準にあるのは不思議だ。 投資家の多くは、同社が最近の成長率を維持できると確信していないのかもしれない。

サンコールのP/Sは投資家にとって何を意味するのか?

株価が崖から落ちる中、サンコールのP/Sは自動車部品業界の他の企業と並んでいるように見える。 株価売上高倍率は、株を買うかどうかの決定的な要因であるべきではないが、収益期待のバロメーターとしてはかなり有能だ。

驚いたことに、サンコールは、3年間の収益動向が現在の業界予想よりも良さそうであることから、我々が予想したほどにはP/Sに寄与していないことを明らかにした。 この好業績に見合うP/Sレシオを妨げている、収益に対する未観測の脅威が存在する可能性がある。 過去中期にわたる最近の収益動向は、価格下落のリスクが低いことを示唆しているが、投資家は将来的に収益が変動する可能性があると見ているようだ。

加えて、サンコールについて我々が発見したこれら3つの警告サイン(無視できない2つを含む)についても学ぶべきである。

最初に出会ったアイデアだけでなく、素晴らしい会社を探すようにすることが重要です。収益性の向上があなたの考える素晴らしい企業と一致するのであれば、最近の収益成長が著しい(そしてPERが低い)興味深い企業の 無料リストを覗いてみよう。

評価は複雑だが、我々はそれを単純化するためにここにいる。

公正価値の見積もり、潜在的リスク、配当、インサイダー取引、財務状況など、詳細な分析により、Suncall が割安か割高かをご確認ください。

無料分析へのアクセスこの記事についてご意見がありますか?内容にご不満ですか? 私たちに直接ご連絡ください。 または、editorial-team (at) simplywallst.comまでEメールをお送りください。

Simply Wall Stによるこの記事は一般的な内容です。私たちは、偏りのない方法論を用いて、過去のデータとアナリストの予測にのみ基づいた解説を提供しており、私たちの記事は財務アドバイスを意図したものではありません。また、お客様の目的や財務状況を考慮するものではありません。当社は、ファンダメンタルズ・データに基づいて長期的な視点に立った分析を提供することを目的としています。当社の分析は、価格に影響を与える最新の企業発表や定性的な材料を織り込んでいない場合があることにご留意ください。Simply Wall Stは、言及されたいかなる銘柄にもポジションを有していない。

This article has been translated from its original English version, which you can find here.