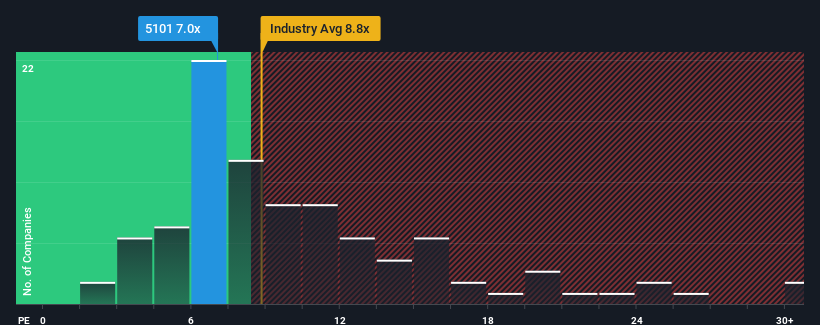

日本の企業の半数近くが株価収益率(PER)15倍を超える中、横浜ゴム(東証1部5101)のPER7倍は非常に魅力的な投資対象だと考えるかもしれない。 とはいえ、PERを大幅に引き下げた合理的な根拠があるかどうかを判断するには、もう少し掘り下げる必要がある。

最近の横浜ゴムは、他の企業よりも業績が伸びており、有利な状況にある。 PERが低いのは、投資家がこの好業績が今後あまり印象的でなくなるかもしれないと考えているため、という可能性もある。 横浜ゴムが好きなら、そうでないことを望み、人気がないうちに株を手に入れる可能性がある。

成長指標が語る低PERとは?

横浜ゴムのようなPERが妥当であるとみなされるためには、企業は市場をはるかに下回らなければならないという前提がある。

振り返ってみると、昨年は同社のボトムラインに異例の70%の利益をもたらした。 最近の好業績は、過去3年間でEPSを43%成長させたことを意味する。 従って、株主はこうした中期的な利益成長率を歓迎したことだろう。

将来に目を転じると、同社を担当するアナリスト9名の予想では、今後3年間は毎年4.3%の増益が見込まれている。 市場が毎年9.6%成長すると予測しているため、同社は業績が弱含みとなる。

このような情報から、横浜ゴムが市場より低いPERで取引されている理由がわかる。 どうやら多くの株主は、同社がより豊かでない将来を見据えている可能性がある中、持ち続けることに抵抗があるようだ。

要点

一般的に、投資判断の際に株価収益率を読みすぎることには注意したい。

予想通り、横浜ゴムのアナリスト予想を調べたところ、業績見通しの甘さがPERの低さにつながっていることが分かった。 今のところ株主は、将来の業績がおそらく嬉しいサプライズをもたらさないことを認め、低PERを受け入れている。 このような状況では、近い将来株価が大きく上昇するとは考えにくい。

その他のリスクについてはどうだろう?どの企業にもあるものだが、 横浜ゴムには知って おくべき 2つの警告サインが ある。

横浜ゴムより良い投資先が見つかるかもしれない。可能性のある候補を選びたいなら、低PERで取引されている(しかし収益を伸ばせることが証明されている)興味深い企業の 無料リストをチェックしよう。

If you're looking to trade Yokohama Rubber Company, open an account with the lowest-cost platform trusted by professionals, Interactive Brokers.

With clients in over 200 countries and territories, and access to 160 markets, IBKR lets you trade stocks, options, futures, forex, bonds and funds from a single integrated account.

Enjoy no hidden fees, no account minimums, and FX conversion rates as low as 0.03%, far better than what most brokers offer.

Sponsored Content評価は複雑だが、我々はそれを単純化するためにここにいる。

公正価値の見積もり、潜在的リスク、配当、インサイダー取引、財務状況など、詳細な分析により、Yokohama Rubber Company が割安か割高かをご確認ください。

無料分析へのアクセスこの記事に関するご意見は?内容にご不満ですか? 私たちに直接 ご連絡ください。 または、editorial-team (at) simplywallst.comまでEメールをお送りください。

シンプリー・ウォール・ストリートによるこの記事は一般的な内容です。 当社は、過去のデータとアナリストの予測に基づき、偏りのない方法論のみで解説を提供しており、当社の記事は財務アドバイスを意図したものではありません。また、お客様の目的や財務状況を考慮するものではありません。当社は、ファンダメンタルズ・データに基づいて長期的な視点に立った分析を提供することを目的としています。当社の分析は、価格に影響を与える最新の企業発表や定性的な材料を織り込んでいない場合があることにご留意ください。Simply Wall Stは、言及されたいかなる銘柄にもポジションを有していない。

この記事についてご意見をお持ちですか?内容に懸念がありますか?当社まで直接ご連絡ください。 または、editorial-team@simplywallst.comまでメールをお送りください。

This article has been translated from its original English version, which you can find here.