- シェル株は本当にお買い得なのか、それとも水面下にはまだ何かあるのか、疑問に思ったことはありませんか?次の一手を打つ前に、あなたのような投資家が知っておくべきことを探ってみよう。

- シェル株は今年に入ってから10.3%上昇し、過去12ヶ月で13.6%という素晴らしい上昇率を記録している。

- 最近のヘッドラインは、シェルのエネルギー転換戦略への軸足と継続的な自社株買いに焦点を当て、投資家の高い関心を集めている。再生可能エネルギーとコスト管理における戦略的決定は、長期的見通しと直近のボラティリティの両方に対する見方を形成している。

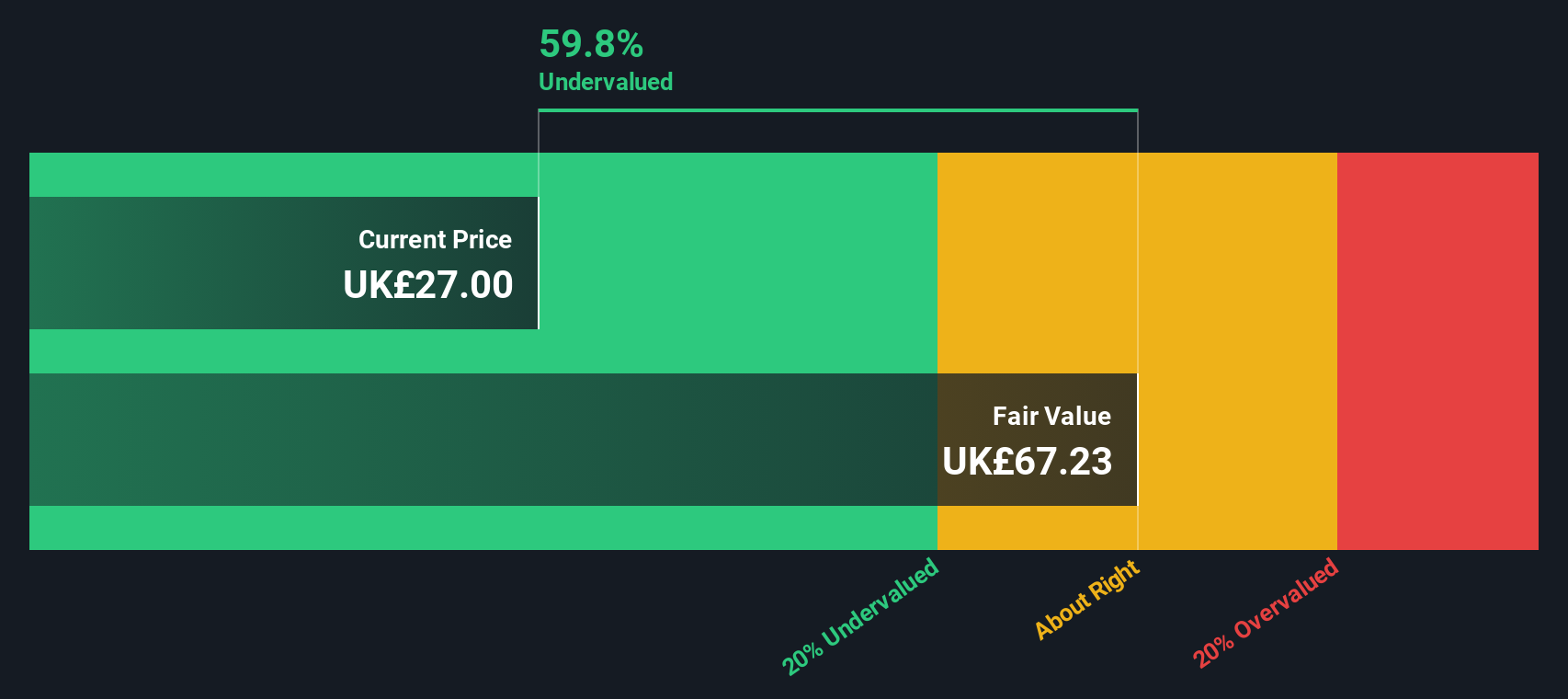

- シェルは現在、バリュエーション・チェックで6点満点中4点を獲得している。これは、ほとんどの主要な点で、割安と見なされていることを意味する。様々なバリュエーション・アプローチを分解していく中で、数字をナビゲートするさらに洞察力のある方法があるかもしれないことに留意していただきたい。それは最後にご紹介する。

シェルの昨年1年間の13.6%のリターンが同業他社に遅れをとっている理由をご覧ください。

アプローチ1:シェルの割引キャッシュフロー(DCF)分析

DCF(ディスカウント・キャッシュ・フロー)モデルは、将来のフリー・キャッシュ・フローを予測し、それを現在価値に割り戻すことで、現在の企業の真の価値を推定します。これにより、投資家は過去の市場価格の変動を把握し、長期的な価値をもたらす中核的な数値に焦点を当てることができる。

シェルの場合、昨年のフリー・キャッシュフローは279億ドルとアナリストは推定しており、予測ではキャッシュフローは引き続き堅調であるとしている。今後数年間で、2029年までに262億ドルまで成長すると予測している。アナリストが直接予測するのは今後数年間のみであるため、これらの予測が先に進めば進むほど、Simply Wall Stモデルによる外挿に頼る部分が多くなることに注意することが重要である。

DCFモデルは、2段階のフリー・キャッシュフロー対資本法を用いて、シェルの本源的価値を1株当たり58.77ドルと示唆している。現在の市場価格と比較すると、52.6%の大幅なディスカウントとなり、キャッシュフローの観点から非常に過小評価されていることになる。

結果割安

当社のDCF(ディスカウント・キャッシュフロー)分析によると、シェルは52.6%割安である。ウォッチリストや ポートフォリオでこれを追跡するか、キャッシュフローに基づく928銘柄の割安株をご覧ください。

シェルのフェアバリューの算出方法の詳細については、会社レポートのバリュエーションセクションをご覧ください。

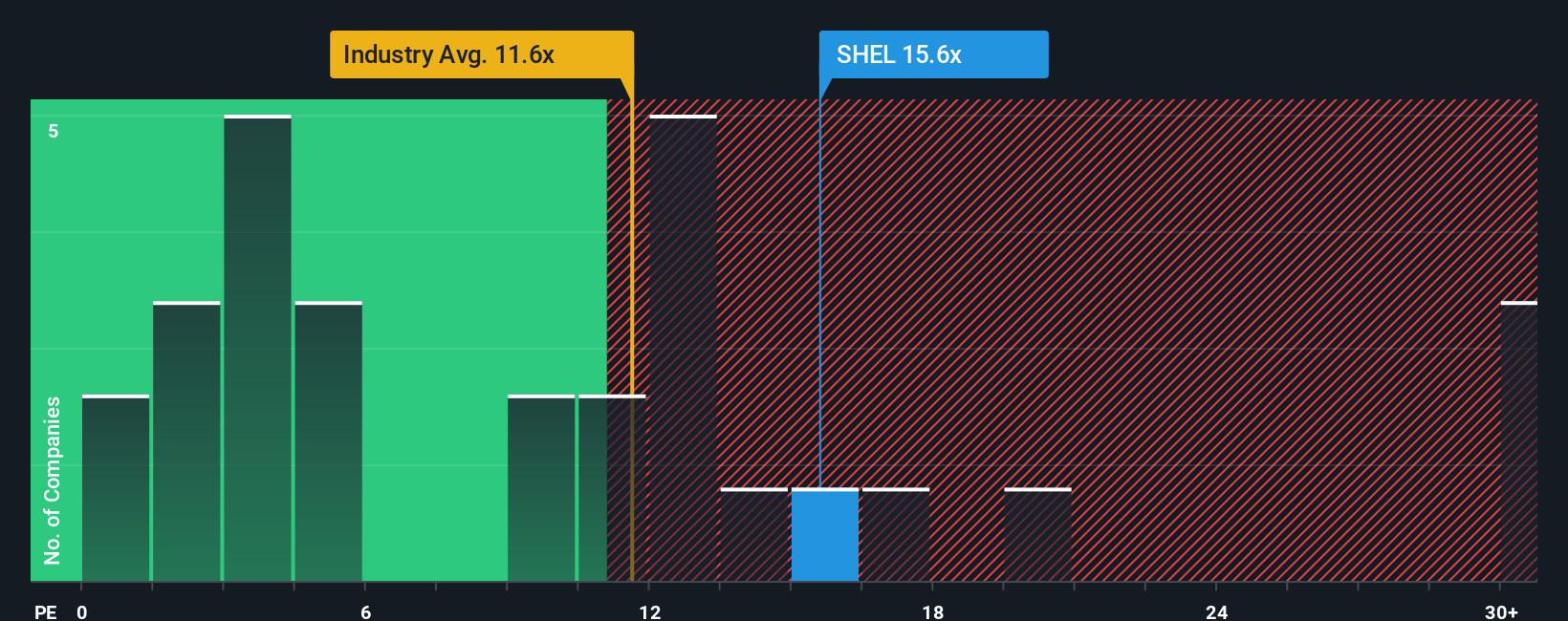

アプローチ2: シェルの価格対収益(PE)

株価収益率(PE)は、投資家が報告された利益1単位に対していくら支払っているかを示すものであり、シェルのような確立された利益を上げている企業の評価指標として広く使われています。シェルは多額の利益を生み出し、比較的安定した収益を維持しているため、PEは市場が現在その利益をどのように評価しているかを素早く知ることができます。

市場の成長とリスクに対する期待が、「正常な」または「公正な」PEレシオを決定します。一般的に、期待される収益成長率が高く、リスクが低いほど、投資家はより多くの金額を支払うことを望むため、PE倍率は高くなります。

シェルの現在のPE倍率は14.5倍で、石油・ガス業界平均の10.4倍、同業他社平均の15.5倍と比べても良好な水準です。これらのベンチマークは有用な背景を提供してくれるが、規模、収益性、成長見通しというシェル独自の組み合わせは考慮されていない。

そこで、Simply Wall St独自のフェア・レシオの出番となる。シェルの18.5倍で計算されたフェア・レシオは、業界データや同業他社との比較だけでなく、シェルの収益成長、マージンプロファイル、時価総額、リスクレベルなどの要素も組み込んでいます。このアプローチにより、大まかな平均値のみに頼るのではなく、より個別化されたフェアバリューの見方が可能となる。

シェルの実際のPE14.5倍とフェア・レシオ18.5倍を比較すると、株価は推定フェア・バリューを大きく下回って取引されていることがわかる。投資家にとって、これはシェルがその収益力とファンダメンタルズに基づいて市場から過小評価されている可能性があるという強いシグナルである。

結果割安

PEレシオは一つのストーリーを物語っているが、本当のチャンスが別のところにあるとしたらどうだろうか?インサイダーが爆発的成長に大きく賭けている1441社をご覧ください。

あなたの意思決定をアップグレード:シェルの物語を選ぼう

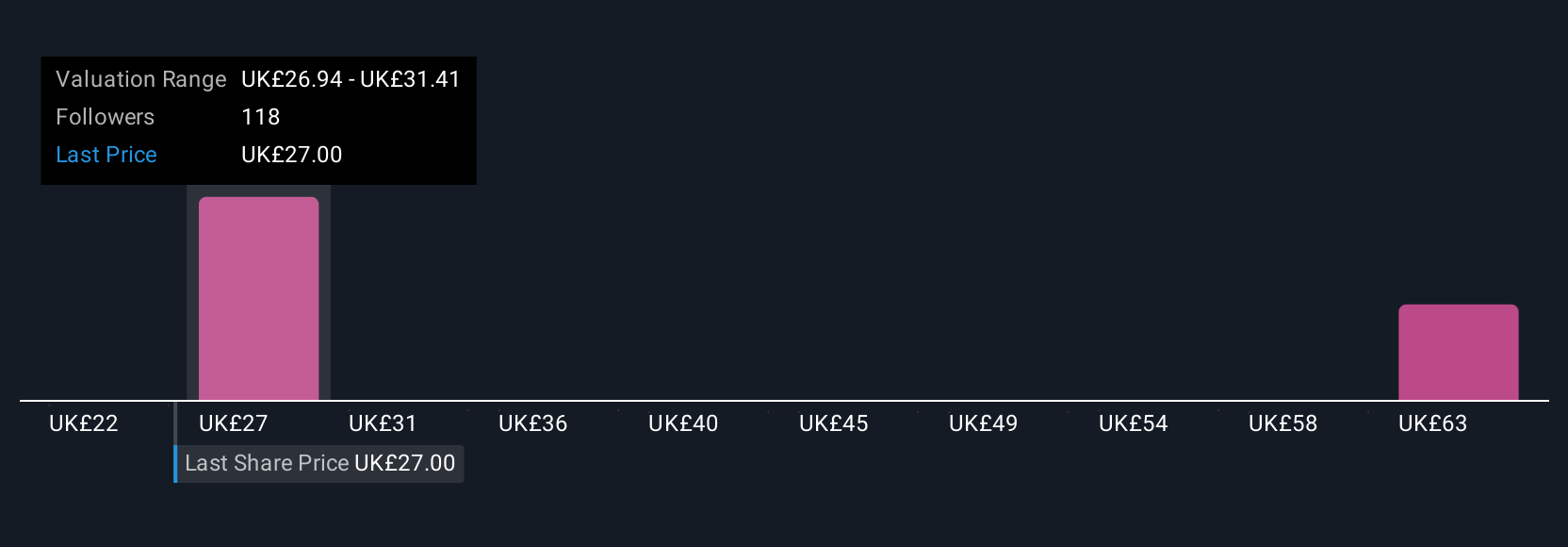

先に、バリュエーションを理解するさらに良い方法があると述べた。ナラティブを紹介しよう。ナラティブとは、その企業の将来についてあなたが信じていることと、収益、利益、マージン、そして最終的にはその企業の真の公正価値といった財務が意味することを結びつけた、その企業に対するあなたのストーリーのことだ。

数字だけに頼るのではなく、ナラティブは、シェルの見通しに関するあなたの見解を表明し、そのストーリーを将来予測と結びつけ、それが公正価値の見積もりにどのように反映されるかを確認する力を与えます。このアプローチは、Simply Wall Stのコミュニティ・ページで誰でも利用することができ、そこでは何百万人もの投資家がインタラクティブにそれぞれの視点を共有し、洗練させています。

Narrativesでは、フェアバリューと現在の価格を比較することで、株式の売買を検討するタイミングを簡単に決めることができ、新しいニュースや業績が発表されると、主要な計算結果が動的に更新されます。これにより、見通しを可能な限り最新のものに保つことができます。

例えば、さまざまな投資家が最近、シェルのフェアバリューを39.36ポンドと高く設定したり、27.06ポンドと低く設定したりしています。これは、明るい業績成長と力強いエネルギー需要を想定しているか、継続的なセクターリスクとマージン圧力を想定しているかによって異なります。

シェルにはまだ何かあると思いますか?私たちのコミュニティで他の人々の意見をご覧ください!

Simply Wall Stの記事は一般的なものです。私たちは、過去のデータとアナリストの予測に基づき、偏りのない方法論のみでコメントを提供しており、私たちの記事は財務アドバイスを意図したものではありません。また、お客様の目的や財務状況を考慮するものではありません。弊社は、ファンダメンタルズ・データに基づく長期的な焦点に絞った分析をお届けすることを目的としています。 弊社の分析は、価格に影響を与える最新の企業発表や定性的な材料を織り込んでいない可能性があることにご留意ください。 Simply Wall Stは、言及されたいかなる銘柄にもポジションを有していません。

評価は複雑だが、我々はそれを単純化するためにここにいる。

公正価値の見積もり、潜在的リスク、配当、インサイダー取引、財務状況など、詳細な分析により、Shell が割安か割高かをご確認ください。

無料分析へのアクセスこの記事についてご意見をお持ちですか?内容に懸念がありますか?当社まで直接ご連絡ください。 または、editorial-team@simplywallst.comまでメールをお送りください。

This article has been translated from its original English version, which you can find here.