Hoy vamos a echar un vistazo a la consolidada Vistra Corp.(NYSE:VST). Las acciones de la empresa han recibido mucha atención debido a un aumento sustancial del precio en la Bolsa de Nueva York en los últimos meses. El reciente salto en el precio de la acción ha significado que la empresa cotiza cerca de su máximo de 52 semanas. Dado que son muchos los analistas que cubren este valor de gran capitalización, cabe esperar que cualquier anuncio sensible al precio ya se haya tenido en cuenta en la cotización de la acción. Pero, ¿y si aún existe una oportunidad de compra? Examinemos la valoración y las perspectivas de Vistra con más detalle para determinar si aún existe una oportunidad de ganga.

Vea nuestro último análisis de Vistra

¿Sigue siendo Vistra barata?

Buenas noticias para los inversores: Vistra sigue cotizando a un precio bastante barato según nuestro modelo de múltiplos de precios, en el que comparamos la relación precio/beneficios de la empresa con la media del sector. En este caso, hemos utilizado la relación precio/beneficios (PER), ya que no se dispone de información suficiente para prever con fiabilidad los flujos de caja del valor. Observamos que la relación de Vistra de 10,97 veces está por debajo de la media de sus homólogos de 21,31 veces, lo que indica que el valor cotiza a un precio inferior en comparación con el sector de las energías renovables. Lo que es más interesante es que el precio de las acciones de Vistra es bastante estable, lo que podría significar dos cosas: en primer lugar, que el precio de las acciones puede tardar un tiempo en acercarse al de sus homólogas del sector y, en segundo lugar, que puede haber menos posibilidades de comprar a la baja en el futuro una vez que alcance ese valor. Esto se debe a que la acción es menos volátil que el mercado en general, dada su baja beta.

¿Cómo se presenta el futuro de Vistra?

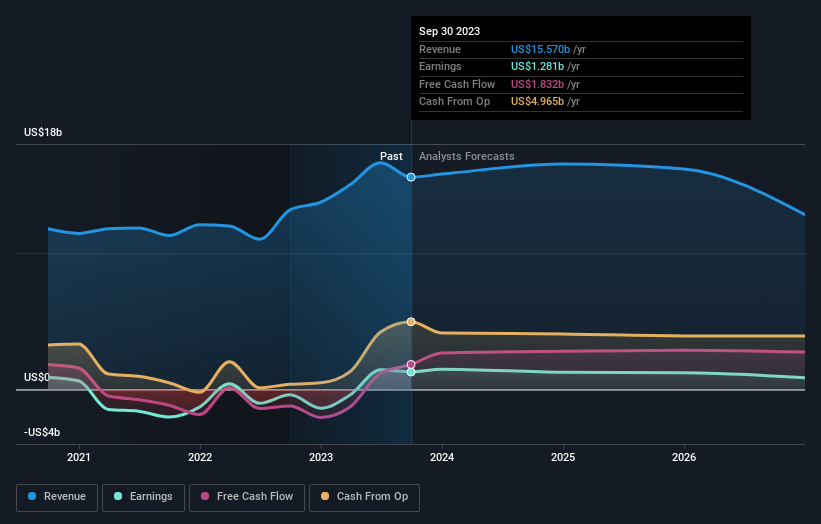

Los inversores que buscan crecimiento en su cartera pueden considerar las perspectivas de una empresa antes de comprar sus acciones. Aunque los inversores en valor argumentarían que lo más importante es el valor intrínseco en relación con el precio, una tesis de inversión más convincente sería un alto potencial de crecimiento a un precio barato. Aunque en el caso de Vistra, se espera un crecimiento de beneficios muy negativo en los próximos años, lo que no ayuda a construir su tesis de inversión. Parece que el riesgo de incertidumbre futura es elevado, al menos a corto plazo.

¿Qué significa esto para usted?

¿Es usted accionista? Aunque VST cotiza actualmente por debajo del ratio PE del sector, la perspectiva adversa de crecimiento negativo conlleva cierto grado de riesgo. Le recomendamos que piense si desea aumentar la exposición de su cartera a VST, o si diversificar en otro valor puede ser una mejor opción para su riesgo y rentabilidad totales.

¿Es usted un inversor potencial? Si lleva tiempo siguiendo de cerca a VST, pero no se atreve a dar el salto, le recomendamos que profundice en el valor. Dado su actual múltiplo de precio, ahora es un buen momento para tomar una decisión. Pero tenga en cuenta los riesgos que conllevan las perspectivas negativas de crecimiento en el futuro.

Por tanto, si desea profundizar en este valor, es crucial que tenga en cuenta los riesgos a los que se enfrenta. Tenga en cuenta que Vistra muestra 3 señales de advertencia en nuestro análisis de inversión y 1 de ellas no nos gusta demasiado...

Si ya no le interesa Vistra, puede utilizar nuestra plataforma gratuita para consultar nuestra lista de más de 50 valores con un alto potencial de crecimiento.

If you're looking to trade Vistra, open an account with the lowest-cost platform trusted by professionals, Interactive Brokers.

With clients in over 200 countries and territories, and access to 160 markets, IBKR lets you trade stocks, options, futures, forex, bonds and funds from a single integrated account.

Enjoy no hidden fees, no account minimums, and FX conversion rates as low as 0.03%, far better than what most brokers offer.

Sponsored ContentLa valoración es compleja, pero estamos aquí para simplificarla.

Descubre si Vistra puede estar infravalorada o sobrevalorada con nuestro análisis detallado, que incluye estimaciones del valor justo, riesgos potenciales, dividendos, operaciones con información privilegiada y su situación financiera.

Accede al análisis gratuito¿Tienes algún comentario sobre este artículo? ¿Le preocupa el contenido? Póngase en contacto con nosotros directamente. Si lo prefiere, envíe un correo electrónico a editorial-team (at) simplywallst.com.

Este artículo de Simply Wall St es de carácter general. Proporcionamos comentarios basados únicamente en datos históricos y previsiones de analistas utilizando una metodología imparcial y nuestros artículos no pretenden ser un asesoramiento financiero. No constituyen una recomendación de compra o venta de valores y no tienen en cuenta sus objetivos ni su situación financiera. Nuestro objetivo es ofrecerle un análisis a largo plazo basado en datos fundamentales. Tenga en cuenta que nuestro análisis puede no tener en cuenta los últimos anuncios de empresas sensibles a los precios o el material cualitativo. Simply Wall St no tiene posiciones en ninguno de los valores mencionados.

This article has been translated from its original English version, which you can find here.