Los inversores en PG&E (NYSE:PCG) han obtenido una buena rentabilidad del 63% en los últimos cinco años.

Si compra y mantiene una acción durante muchos años, espera obtener beneficios. Pero más que eso, probablemente quiera que suba más que la media del mercado. Por desgracia para los accionistas, aunque el precio de las acciones de PG&E Corporation(NYSE:PCG) ha subido un 62% en los últimos cinco años, esa subida es inferior a la rentabilidad del mercado. Mientras tanto, en los últimos doce meses el precio de la acción subió un 2,3%.

Teniendo esto en cuenta, vale la pena ver si los fundamentos subyacentes de la empresa han sido el motor del rendimiento a largo plazo, o si hay algunas discrepancias.

Aunque los mercados son un poderoso mecanismo de fijación de precios, los precios de las acciones reflejan el sentimiento de los inversores, no sólo los resultados empresariales subyacentes. Una forma de examinar cómo ha cambiado el sentimiento del mercado a lo largo del tiempo es observar la interacción entre el precio de las acciones de una empresa y sus beneficios por acción (BPA).

Durante los cinco años de crecimiento del precio de las acciones, PG&E pasó de pérdidas a beneficios. En general, esto se consideraría positivo, por lo que esperaríamos que el precio de la acción subiera.

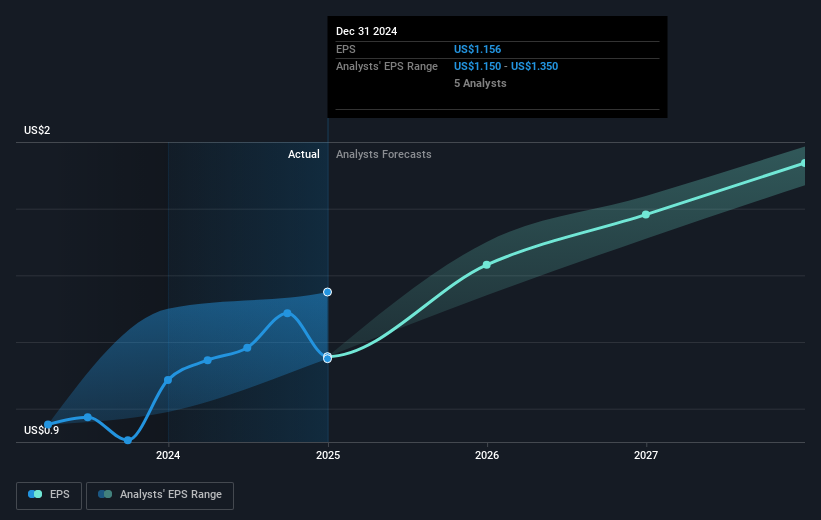

Los beneficios por acción de la empresa (a lo largo del tiempo) se muestran en la siguiente imagen (haga clic para ver las cifras exactas).

Es bueno ver que en los últimos tres meses se han producido importantes compras internas. Eso es positivo. Por otro lado, creemos que las tendencias de ingresos y beneficios son medidas mucho más significativas del negocio. Profundice en los beneficios consultando este gráfico interactivo de los beneficios, ingresos y flujo de caja de PG&E.

Una perspectiva diferente

Los accionistas de PG&E han ganado un 2,6% en el año (incluidos los dividendos). Desgraciadamente, esta rentabilidad es inferior a la del mercado. Si miramos cinco años atrás, la rentabilidad es incluso mejor, con un 10% anual durante cinco años. Quizá la cotización se esté tomando un respiro mientras la empresa ejecuta su estrategia de crecimiento. Siempre es interesante seguir la evolución del precio de las acciones a largo plazo. Pero para entender mejor PG&E, tenemos que considerar muchos otros factores. Por ejemplo, los riesgos. Todas las empresas los tienen, y hemos detectado una señal de advertencia para PG&E que debería conocer.

Si le gusta comprar acciones junto con la dirección, entonces puede que le encante esta lista gratuita de empresas. (Pista: la mayoría pasan desapercibidas).

Tenga en cuenta que los rendimientos del mercado citados en este artículo reflejan los rendimientos medios ponderados por el mercado de los valores que cotizan actualmente en las bolsas estadounidenses.

La valoración es compleja, pero estamos aquí para simplificarla.

Descubre si PG&E puede estar infravalorada o sobrevalorada con nuestro análisis detallado, que incluye estimaciones del valor justo, riesgos potenciales, dividendos, operaciones con información privilegiada y su situación financiera.

Accede al análisis gratuito¿Tiene algún comentario sobre este artículo? ¿Le preocupa el contenido? Póngase en contacto con nosotros directamente. Si lo prefiere, envíe un correo electrónico a editorial-team (at) simplywallst.com.

Este artículo de Simply Wall St es de carácter general. Proporcionamos comentarios basados únicamente en datos históricos y previsiones de analistas utilizando una metodología imparcial y nuestros artículos no pretenden ser un asesoramiento financiero. No constituyen una recomendación de compra o venta de valores y no tienen en cuenta sus objetivos ni su situación financiera. Nuestro objetivo es ofrecerle un análisis a largo plazo basado en datos fundamentales. Tenga en cuenta que nuestro análisis puede no tener en cuenta los últimos anuncios de empresas sensibles a los precios o el material cualitativo. Simply Wall St no tiene posiciones en ninguno de los valores mencionados.

This article has been translated from its original English version, which you can find here.