Estas 4 Medidas Indican Que Edison International (NYSE:EIX) Está Utilizando Deuda Extensivamente

Warren Buffett dijo: "La volatilidad no es sinónimo de riesgo". Es natural considerar el balance de una empresa cuando se examina su nivel de riesgo, ya que la deuda suele estar implicada cuando una empresa se hunde. Podemos ver que Edison International(NYSE:EIX) utiliza deuda en su negocio. Pero, ¿es esta deuda una preocupación para los accionistas?

¿Por qué la deuda conlleva riesgos?

En términos generales, la deuda sólo se convierte en un verdadero problema cuando una empresa no puede pagarla fácilmente, ya sea mediante la obtención de capital o con su propio flujo de caja. En última instancia, si la empresa no puede cumplir sus obligaciones legales de reembolso de la deuda, los accionistas podrían quedarse sin nada. Aunque esto no es demasiado común, a menudo vemos empresas endeudadas que diluyen permanentemente a los accionistas porque los prestamistas les obligan a reunir capital a un precio distorsionado. Sin embargo, al sustituir a la dilución, la deuda puede ser una herramienta extremadamente buena para las empresas que necesitan capital para invertir en crecimiento con altas tasas de rentabilidad. Cuando pensamos en el uso de la deuda por parte de una empresa, primero analizamos el efectivo y la deuda juntos.

Consulte nuestro último análisis de Edison International

¿Cuánta deuda tiene Edison International?

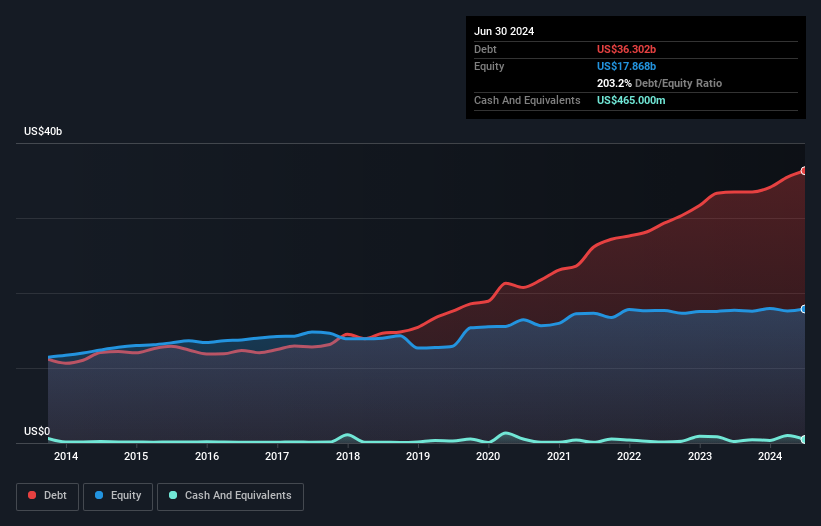

Puede hacer clic en el gráfico de abajo para ver las cifras históricas, pero muestra que en junio de 2024 Edison International tenía 36.300 millones de dólares de deuda, un aumento sobre los 33.500 millones de un año. La deuda neta es más o menos la misma, ya que no tiene mucho efectivo.

¿Cuál es la solidez del balance de Edison International?

Haciendo zoom en los últimos datos del balance, podemos ver que Edison International tenía pasivos por valor de 8.270 millones de dólares con vencimiento a menos de 12 meses y pasivos por valor de 58.700 millones de dólares con vencimiento posterior. Por otro lado, tiene una tesorería de 465 millones de dólares y 3.030 millones de dólares en cuentas por cobrar con vencimiento a menos de un año. Por tanto, sus pasivos superan la suma de su tesorería y sus créditos (a corto plazo) en 63.500 millones de dólares.

Este déficit proyecta una sombra sobre la empresa de 32.500 millones de dólares, como un coloso que se eleva sobre los simples mortales. Así que, sin duda, vigilaríamos de cerca su balance. A fin de cuentas, Edison International necesitaría probablemente una importante recapitalización si sus acreedores exigieran el reembolso.

Medimos la carga de la deuda de una empresa en relación con su capacidad de beneficios observando su deuda neta dividida por sus beneficios antes de intereses, impuestos, depreciaciones y amortizaciones (EBITDA) y calculando con qué facilidad sus beneficios antes de intereses e impuestos (EBIT) cubren sus gastos por intereses (cobertura de intereses). La ventaja de este enfoque es que tenemos en cuenta tanto el volumen absoluto de deuda (con la deuda neta sobre EBITDA) como los gastos reales por intereses asociados a esa deuda (con su ratio de cobertura de intereses).

Una débil cobertura de intereses de 1,9 veces y un inquietantemente elevado ratio de deuda neta sobre EBITDA de 5,7 golpean nuestra confianza en Edison International como un puñetazo en las tripas. Esto significa que consideraríamos que tiene una pesada carga de deuda. En una nota ligeramente más positiva, Edison International incrementó su EBIT en un 15% durante el último año, aumentando aún más su capacidad para gestionar la deuda. Al analizar los niveles de deuda, el balance es el lugar obvio para empezar. Pero son los beneficios futuros, más que nada, los que determinarán la capacidad de Edison International para mantener un balance saneado en el futuro. Así que si quiere saber lo que piensan los profesionales, puede que le interese este informe gratuito sobre las previsiones de beneficios de los analistas.

Por último, aunque el fisco adore los beneficios contables, los prestamistas sólo aceptan el dinero en efectivo. Así que el paso lógico es analizar la proporción de ese EBIT que se corresponde con el flujo de caja libre real. En los tres últimos años, Edison International ha registrado un flujo de caja libre negativo. Aunque esto puede deberse a los gastos de crecimiento, hace que la deuda sea mucho más arriesgada.

Nuestra opinión

Para ser francos, tanto la conversión del EBIT de Edison International en flujo de caja libre como su historial de control de sus pasivos totales nos hacen sentirnos bastante incómodos con sus niveles de deuda. Pero al menos es bastante decente en el crecimiento de su EBIT; eso es alentador. También debemos tener en cuenta que las empresas del sector de los servicios eléctricos como Edison International suelen endeudarse sin problemas. Tras considerar los datos comentados, creemos que Edison International tiene demasiada deuda. Aunque a algunos inversores les encanta ese tipo de juego arriesgado, desde luego no es de nuestro agrado. No hay duda de que lo que más nos enseña sobre la deuda es el balance. Pero en última instancia, cada empresa puede contener riesgos que existen fuera del balance. Un ejemplo: Hemos detectado 3 señales de advertencia para Edison International que debería tener en cuenta, y 2 de ellas no se pueden ignorar.

Si, después de todo esto, le interesa más una empresa de rápido crecimiento con un balance sólido como una roca, consulte sin demora nuestra lista de valores de crecimiento de efectivo neto.

La valoración es compleja, pero estamos aquí para simplificarla.

Descubre si Edison International puede estar infravalorada o sobrevalorada con nuestro análisis detallado, que incluye estimaciones del valor justo, riesgos potenciales, dividendos, operaciones con información privilegiada y su situación financiera.

Accede al análisis gratuito¿Algún comentario sobre este artículo? ¿Le preocupa el contenido? Póngase en contacto con nosotros directamente. Si lo prefiere, envíe un correo electrónico a editorial-team (at) simplywallst.com.

Este artículo de Simply Wall St es de carácter general. Proporcionamos comentarios basados únicamente en datos históricos y previsiones de analistas utilizando una metodología imparcial y nuestros artículos no pretenden ser un asesoramiento financiero. No constituyen una recomendación de compra o venta de valores y no tienen en cuenta sus objetivos ni su situación financiera. Nuestro objetivo es ofrecerle un análisis a largo plazo basado en datos fundamentales. Tenga en cuenta que nuestro análisis puede no tener en cuenta los últimos anuncios de empresas sensibles a los precios o el material cualitativo. Simply Wall St no tiene posiciones en ninguno de los valores mencionados.

This article has been translated from its original English version, which you can find here.