Warren Buffett dijo: "La volatilidad no es sinónimo de riesgo". Así que podría resultar obvio que hay que tener en cuenta la deuda a la hora de pensar en el riesgo de un valor determinado, porque demasiada deuda puede hundir a una empresa. Observamos que Dominion Energy, Inc.(NYSE:D) tiene deuda en su balance. Pero, ¿deberían preocuparse los accionistas por el uso que hace de la deuda?

¿Cuándo es peligrosa la deuda?

La deuda es una herramienta para ayudar a las empresas a crecer, pero si una empresa es incapaz de pagar a sus prestamistas, entonces existe a su merced. En última instancia, si la empresa no puede cumplir sus obligaciones legales de devolver la deuda, los accionistas podrían quedarse sin nada. Aunque esto no es demasiado común, a menudo vemos empresas endeudadas que diluyen permanentemente a los accionistas porque los prestamistas les obligan a reunir capital a un precio distorsionado. Por supuesto, la deuda puede ser una herramienta importante en las empresas, sobre todo en las que necesitan mucho capital. Lo primero que hay que hacer a la hora de considerar el nivel de endeudamiento de una empresa es analizar conjuntamente su tesorería y su deuda.

Vea nuestro último análisis de Dominion Energy

¿Cuál es la deuda de Dominion Energy?

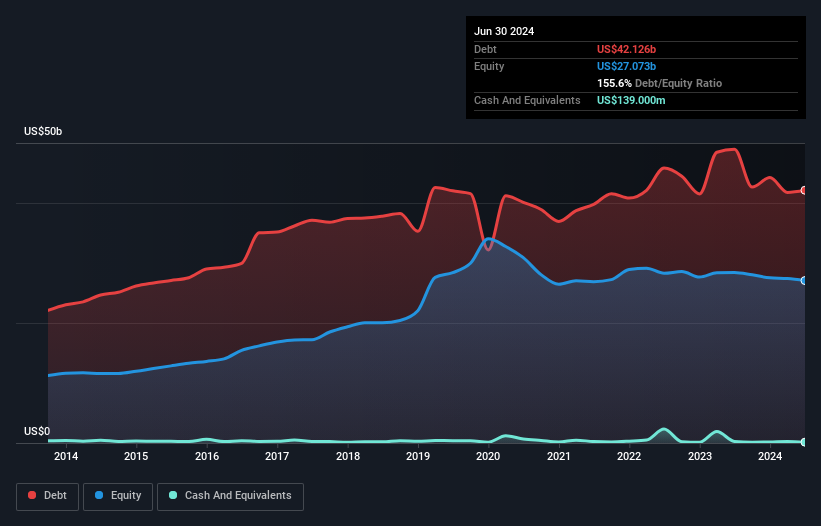

Como se puede ver a continuación, Dominion Energy tenía 42.100 millones de dólares de deuda en junio de 2024, por debajo de los 49.000 millones de dólares del año anterior. Y no tiene mucho efectivo, por lo que su deuda neta es prácticamente la misma.

¿Cómo de sano es el balance de Dominion Energy?

Según el último balance, Dominion Energy tenía pasivos por valor de 11.500 millones de dólares con vencimiento a menos de 12 meses y pasivos por valor de 61.800 millones de dólares con vencimiento a más de 12 meses. Para compensar estas obligaciones, disponía de un efectivo de 139 millones de dólares, así como de cuentas por cobrar valoradas en 2.490 millones de dólares con vencimiento a 12 meses. Así pues, su pasivo supera la suma de su tesorería y sus créditos (a corto plazo) en 70.700 millones de dólares.

Si tenemos en cuenta que este déficit supera la enorme capitalización bursátil de 47.900 millones de dólares de la empresa, podríamos inclinarnos a revisar el balance con atención. Hipotéticamente, se requeriría una dilución extremadamente fuerte si la empresa se viera obligada a pagar su pasivo mediante la captación de capital al precio actual de las acciones.

Utilizamos dos ratios principales para informarnos sobre los niveles de deuda en relación con los beneficios. El primero es la deuda neta dividida por los beneficios antes de intereses, impuestos, depreciaciones y amortizaciones (EBITDA), mientras que el segundo es cuántas veces sus beneficios antes de intereses e impuestos (EBIT) cubren sus gastos por intereses (o su cobertura de intereses, para abreviar). De este modo, consideramos tanto el quantum absoluto de la deuda como los tipos de interés que se pagan por ella.

Los accionistas de Dominion Energy se enfrentan al doble problema de un elevado ratio de deuda neta sobre EBITDA (6,0) y una cobertura de intereses bastante débil, ya que el EBIT es sólo 2,2 veces el gasto por intereses. Esto significa que consideraríamos que tiene una pesada carga de deuda. Lo que es más preocupante, Dominion Energy ha visto caer su EBIT un 4,0% en los últimos doce meses. Si la tendencia de los beneficios continúa, la empresa se enfrentará a una ardua batalla para pagar su deuda. El balance es claramente el área en la que hay que centrarse cuando se analiza la deuda. Pero son los beneficios futuros, más que nada, los que determinarán la capacidad de Dominion Energy para mantener un balance saneado en el futuro. Así que si quieres ver lo que piensan los profesionales, puede que te interese este informe gratuito sobre las previsiones de beneficios de los analistas.

Por último, una empresa necesita flujo de caja libre para pagar la deuda; los beneficios contables no bastan. Así que merece la pena comprobar qué parte de ese EBIT está respaldado por flujo de caja libre. En los últimos tres años, Dominion Energy ha registrado un flujo de caja libre negativo. Aunque esto puede deberse a los gastos de crecimiento, hace que la deuda sea mucho más arriesgada.

Nuestra opinión

Para ser francos, tanto la deuda neta de Dominion Energy en relación con el EBITDA como su historial de conversión del EBIT en flujo de caja libre nos hacen sentirnos bastante incómodos con sus niveles de deuda. Pero al menos su tasa de crecimiento del EBIT no es tan mala. También debemos tener en cuenta que las empresas del sector de servicios públicos integrados como Dominion Energy suelen utilizar la deuda sin problemas. Teniendo en cuenta todos los factores mencionados, parece que Dominion Energy tiene demasiada deuda. Ese tipo de riesgo está bien para algunos, pero a nosotros no nos convence. No hay duda de que lo que más nos enseña sobre la deuda es el balance. Pero en última instancia, cada empresa puede contener riesgos que existen fuera del balance. Por ejemplo, hemos descubierto 3 señales de advertencia para Dominion Energy (¡2 no nos gustan demasiado!) que debería tener en cuenta antes de invertir aquí.

Al fin y al cabo, a veces es más fácil centrarse en empresas que ni siquiera necesitan deuda. Los lectores pueden acceder a una lista de valores de crecimiento con deuda neta cero 100% gratis, ahora mismo.

La valoración es compleja, pero estamos aquí para simplificarla.

Descubre si Dominion Energy puede estar infravalorada o sobrevalorada con nuestro análisis detallado, que incluye estimaciones del valor justo, riesgos potenciales, dividendos, operaciones con información privilegiada y su situación financiera.

Accede al análisis gratuito¿Tiene algún comentario sobre este artículo? ¿Le preocupa el contenido? Póngase en contacto con nosotros directamente. Si lo prefiere, envíe un correo electrónico a editorial-team (at) simplywallst.com.

Este artículo de Simply Wall St es de carácter general. Proporcionamos comentarios basados únicamente en datos históricos y previsiones de analistas utilizando una metodología imparcial y nuestros artículos no pretenden ser un asesoramiento financiero. No constituyen una recomendación de compra o venta de valores y no tienen en cuenta sus objetivos ni su situación financiera. Nuestro objetivo es ofrecerle un análisis a largo plazo basado en datos fundamentales. Tenga en cuenta que nuestro análisis puede no tener en cuenta los últimos anuncios de empresas sensibles a los precios o el material cualitativo. Simply Wall St no tiene posiciones en ninguno de los valores mencionados.

This article has been translated from its original English version, which you can find here.