Howard Marks lo expresó muy bien cuando dijo que, más que preocuparse por la volatilidad del precio de las acciones, "la posibilidad de una pérdida permanente es el riesgo que me preocupa... y que preocupa a todos los inversores prácticos que conozco". Es natural considerar el balance de una empresa cuando se examina su nivel de riesgo, ya que la deuda suele estar implicada cuando una empresa se hunde. Podemos ver que Schneider National, Inc.(NYSE:SNDR) utiliza deuda en su negocio. Pero, ¿es esta deuda una preocupación para los accionistas?

¿Qué riesgo conlleva la deuda?

La deuda y otras obligaciones se convierten en riesgosas para una empresa cuando no puede cumplirlas fácilmente, ya sea con flujo de caja libre o reuniendo capital a un precio atractivo. Parte integrante del capitalismo es el proceso de "destrucción creativa", en el que las empresas en quiebra son liquidadas sin piedad por sus banqueros. Aunque esto no es demasiado común, a menudo vemos empresas endeudadas que diluyen permanentemente a los accionistas porque los prestamistas les obligan a reunir capital a un precio de crisis. Por supuesto, la ventaja de la deuda es que a menudo representa capital barato, sobre todo cuando sustituye la dilución en una empresa por la capacidad de reinvertir con altas tasas de rentabilidad. Lo primero que hay que hacer al considerar el nivel de endeudamiento de una empresa es analizar conjuntamente su tesorería y su deuda.

Vea nuestro último análisis de Schneider National

¿Cuánta deuda tiene Schneider National?

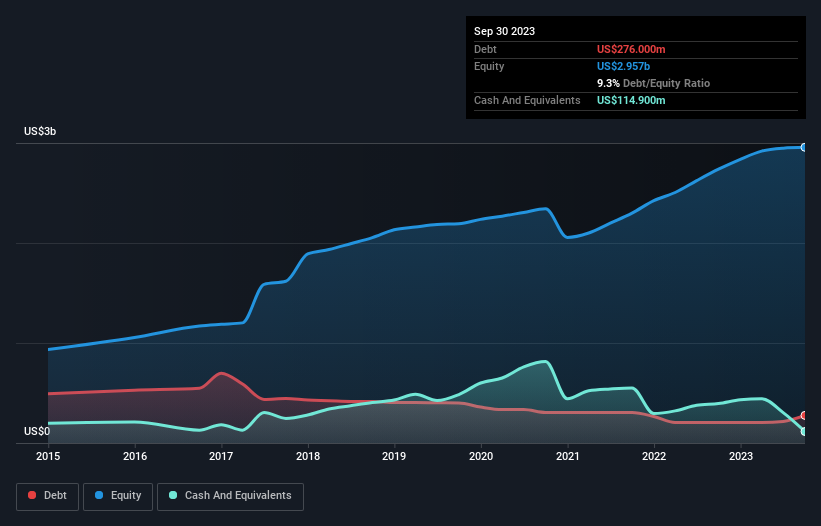

Puede hacer clic en el siguiente gráfico para ver las cifras históricas, pero muestra que en septiembre de 2023 Schneider National tenía 276,0 millones de dólares de deuda, un aumento de 205,0 millones de dólares en un año. Por otro lado, tiene 114,9 millones de dólares en efectivo, lo que supone una deuda neta de unos 161,1 millones de dólares.

Un vistazo al pasivo de Schneider National

Podemos ver en el balance más reciente que Schneider National tenía pasivos por valor de 610,6 millones de dólares que vencían dentro de un año, y pasivos por valor de 1.010 millones de dólares que vencían después. Como contrapartida, dispone de 114,9 millones de dólares en efectivo y 818,0 millones de dólares en créditos con vencimiento a 12 meses. Por lo tanto, el pasivo es superior en 690,3 millones de dólares a la suma de la tesorería y los créditos a corto plazo.

Dado que las acciones de Schneider National cotizan en bolsa por un valor total de 4.450 millones de dólares, parece improbable que este nivel de pasivo suponga una amenaza importante. Pero hay suficientes pasivos como para que recomendemos a los accionistas que sigan vigilando el balance en el futuro.

Medimos la carga de la deuda de una empresa en relación con su capacidad de generar beneficios examinando su deuda neta dividida por sus beneficios antes de intereses, impuestos, depreciaciones y amortizaciones (EBITDA) y calculando la facilidad con la que sus beneficios antes de intereses e impuestos (EBIT) cubren sus gastos por intereses (cobertura de intereses). De este modo, se considera tanto la cuantía absoluta de la deuda como los tipos de interés que se pagan por ella.

Schneider National tiene un bajo ratio de deuda neta sobre EBITDA, de sólo 0,21 puntos. Y su EBIT cubre sus gastos por intereses la friolera de 83,6 veces. Así que se podría argumentar que no está más amenazada por su deuda que un elefante por un ratón. La modestia de su carga de deuda puede llegar a ser crucial para Schneider National si la dirección no puede evitar que se repita el recorte del 41% del EBIT en el último año. La caída de los beneficios (si continúa la tendencia) podría hacer que incluso una deuda modesta fuera bastante arriesgada. El balance es claramente el área en la que hay que centrarse cuando se analiza la deuda. Pero, en última instancia, la rentabilidad futura del negocio decidirá si Schneider National puede reforzar su balance con el tiempo. Así que si se centra en el futuro, puede consultar este informe gratuito que muestra las previsiones de beneficios de los analistas.

Por último, aunque el fisco adore los beneficios contables, los prestamistas sólo aceptan el dinero en efectivo. Así que siempre comprobamos qué parte de ese EBIT se traduce en flujo de caja libre. En los últimos tres años, Schneider National apenas registró un flujo de caja libre positivo, en total. Algunos podrían decir que eso es preocupante, si se tiene en cuenta lo fácil que le resultaría endeudarse.

Nuestra opinión

Sentimos cierta inquietud por la difícil tasa de crecimiento del EBIT de Schneider National, pero también tenemos aspectos positivos en los que centrarnos. A saber, tanto su cobertura de intereses como su deuda neta en relación con el EBITDA son signos alentadores. Creemos que la deuda de Schneider National la hace un poco arriesgada, tras considerar conjuntamente los puntos de datos mencionados. No todo el riesgo es malo, ya que puede aumentar la rentabilidad de la acción si resulta rentable, pero merece la pena tener en cuenta este riesgo de la deuda. Por encima de la mayoría de las demás métricas, creemos que es importante hacer un seguimiento de la velocidad a la que crecen los beneficios por acción, si es que crecen. Si usted también ha llegado a esa conclusión, está de suerte, porque hoy puede ver gratis este gráfico interactivo del historial de beneficios por acción de Schneider National.

Si, después de todo esto, le interesa más una empresa de rápido crecimiento con un balance sólido como una roca, consulte sin demora nuestra lista de valores con crecimiento neto de efectivo.

La valoración es compleja, pero estamos aquí para simplificarla.

Descubre si Schneider National puede estar infravalorada o sobrevalorada con nuestro análisis detallado, que incluye estimaciones del valor justo, riesgos potenciales, dividendos, operaciones con información privilegiada y su situación financiera.

Accede al análisis gratuito¿Algún comentario sobre este artículo? ¿Le preocupa el contenido? Póngase en contacto con nosotros directamente. Si lo prefiere, envíe un correo electrónico a editorial-team (at) simplywallst.com.

Este artículo de Simply Wall St es de carácter general. Proporcionamos comentarios basados únicamente en datos históricos y previsiones de analistas utilizando una metodología imparcial y nuestros artículos no pretenden ser un asesoramiento financiero. No constituyen una recomendación de compra o venta de valores y no tienen en cuenta sus objetivos ni su situación financiera. Nuestro objetivo es ofrecerle un análisis a largo plazo basado en datos fundamentales. Tenga en cuenta que nuestro análisis puede no tener en cuenta los últimos anuncios de empresas sensibles a los precios o el material cualitativo. Simply Wall St no tiene posiciones en ninguno de los valores mencionados.

This article has been translated from its original English version, which you can find here.