El objetivo principal de invertir a largo plazo es ganar dinero. Además, por lo general, a uno le gustaría que el precio de las acciones subiera más rápido que el mercado. Pero TE Connectivity plc(NYSE:TEL) no ha logrado este segundo objetivo, con una subida del 52% en cinco años, por debajo de la rentabilidad del mercado. El último año tampoco ha sido bueno, ya que la acción sólo ha subido un 3,7%.

Así que vamos a investigar y ver si el rendimiento a largo plazo de la empresa ha estado en consonancia con el progreso del negocio subyacente.

Consulte nuestro último análisis de TE Connectivity

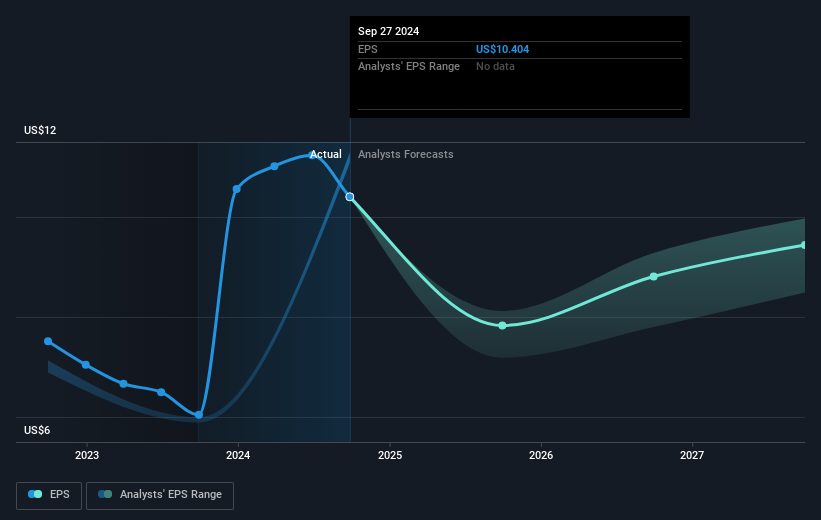

No se puede negar que los mercados a veces son eficientes, pero los precios no siempre reflejan el rendimiento empresarial subyacente. Una forma de examinar cómo ha cambiado el sentimiento del mercado a lo largo del tiempo es observar la interacción entre el precio de las acciones de una empresa y sus beneficios por acción (BPA).

Durante cinco años de crecimiento del precio de las acciones, TE Connectivity logró un crecimiento compuesto de los beneficios por acción (BPA) del 13% anual. Este crecimiento del BPA es superior al aumento medio anual del 9% del precio de la acción. Así que parece que el mercado no está tan entusiasmado con la acción estos días.

Los beneficios por acción de la empresa (a lo largo del tiempo) se muestran en la siguiente imagen (haga clic para ver las cifras exactas).

Sabemos que TE Connectivity ha mejorado su cuenta de resultados últimamente, pero ¿va a aumentar sus ingresos? Puede consultar este informe gratuito que muestra las previsiones de ingresos de los analistas.

¿Y los dividendos?

Al analizar la rentabilidad de las inversiones, es importante tener en cuenta la diferencia entre la rentabilidad total para el accionista (RTA ) y la rentabilidad del precio de la acción. El TSR incorpora el valor de cualquier escisión o ampliación de capital descontada, junto con cualquier dividendo, partiendo del supuesto de que los dividendos se reinvierten. Por lo tanto, para las empresas que pagan un dividendo generoso, el TSR es a menudo mucho más alto que el rendimiento del precio de la acción. Observamos que, en el caso de TE Connectivity, el TSR de los últimos 5 años fue del 65%, que es mejor que el rendimiento del precio de las acciones mencionado anteriormente. Así pues, los dividendos pagados por la empresa han impulsado la rentabilidad total para el accionista.

Una perspectiva diferente

TE Connectivity proporcionó un TSR del 5,5% en los últimos doce meses. Desgraciadamente, esta cifra es inferior a la rentabilidad del mercado. Probablemente sea una buena señal que la empresa tenga un historial a largo plazo aún mejor, habiendo proporcionado a los accionistas un TSR anual del 11% durante cinco años. Es muy posible que el negocio continúe ejecutándose con destreza, incluso cuando las ganancias del precio de las acciones se estén ralentizando. Me parece muy interesante analizar el precio de las acciones a largo plazo como indicador del rendimiento de la empresa. Pero para obtener una visión real, necesitamos considerar también otra información. A tal fin, debería tener en cuenta la primera señal de advertencia que hemos detectado en TE Connectivity.

Por supuesto, TE Connectivity puede no ser la mejor acción para comprar. Así que tal vez le interese ver esta colección gratuita de valores de crecimiento.

Por favor, tenga en cuenta que los rendimientos del mercado citados en este artículo reflejan los rendimientos medios ponderados por el mercado de los valores que cotizan actualmente en las bolsas americanas.

La valoración es compleja, pero estamos aquí para simplificarla.

Descubre si TE Connectivity puede estar infravalorada o sobrevalorada con nuestro análisis detallado, que incluye estimaciones del valor justo, riesgos potenciales, dividendos, operaciones con información privilegiada y su situación financiera.

Accede al análisis gratuito¿Tiene algún comentario sobre este artículo? ¿Le preocupa el contenido? Póngase en contacto con nosotros directamente. Si lo prefiere, envíe un correo electrónico a editorial-team (at) simplywallst.com.

Este artículo de Simply Wall St es de carácter general. Proporcionamos comentarios basados únicamente en datos históricos y previsiones de analistas utilizando una metodología imparcial y nuestros artículos no pretenden ser un asesoramiento financiero. No constituyen una recomendación de compra o venta de valores y no tienen en cuenta sus objetivos ni su situación financiera. Nuestro objetivo es ofrecerle un análisis a largo plazo basado en datos fundamentales. Tenga en cuenta que nuestro análisis puede no tener en cuenta los últimos anuncios de empresas sensibles a los precios o el material cualitativo. Simply Wall St no tiene posiciones en ninguno de los valores mencionados.

This article has been translated from its original English version, which you can find here.