Warren Buffett dijo: "La volatilidad no es sinónimo de riesgo". Es natural considerar el balance de una empresa cuando se examina su nivel de riesgo, ya que la deuda suele estar implicada cuando una empresa se derrumba. Cabe destacar que Cloudflare, Inc.(NYSE:NET) sí tiene deuda. Pero la pregunta más importante es: ¿cuánto riesgo genera esa deuda?

¿Cuándo es peligrosa la deuda?

En términos generales, la deuda sólo se convierte en un verdadero problema cuando una empresa no puede pagarla fácilmente, ya sea mediante la obtención de capital o con su propio flujo de caja. En última instancia, si la empresa no puede cumplir sus obligaciones legales de reembolso de la deuda, los accionistas podrían quedarse sin nada. Sin embargo, un caso más frecuente (pero igualmente costoso) es cuando una empresa debe emitir acciones a precios de saldo, diluyendo permanentemente a los accionistas, sólo para apuntalar su balance. Por supuesto, muchas empresas utilizan la deuda para financiar el crecimiento, sin ninguna consecuencia negativa. Cuando examinamos los niveles de deuda, primero consideramos los niveles de efectivo y de deuda, juntos.

Consulte nuestro último análisis de Cloudflare

¿Cuánta deuda tiene Cloudflare?

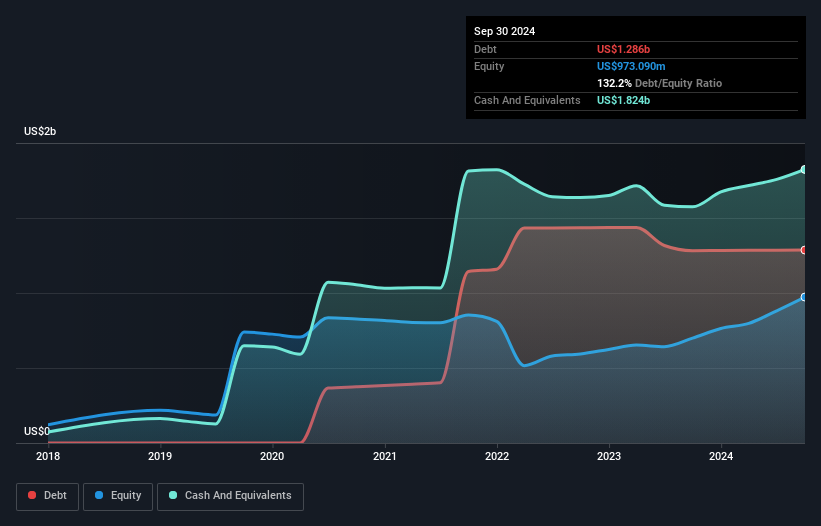

Como puede ver a continuación, Cloudflare tenía 1.290 millones de dólares de deuda en septiembre de 2024, que es aproximadamente la misma que el año anterior. Puede hacer clic en el gráfico para obtener más detalles. Sin embargo, tiene 1.820 millones de dólares en efectivo para compensar esto, lo que lleva a un efectivo neto de 537,5 millones de dólares.

¿Cuál es la salud del balance de Cloudflare?

Los últimos datos del balance muestran que Cloudflare tenía pasivos por valor de 641,6 millones de dólares que vencían dentro de un año, y pasivos por valor de 1.450 millones de dólares que vencían después. Como contrapartida, tenía 1.820 millones de dólares en efectivo y 266,4 millones de dólares en cuentas por cobrar que vencían en un plazo de 12 meses. Así pues, estos activos líquidos coinciden aproximadamente con el pasivo total.

Esta situación indica que el balance de Cloudflare parece bastante sólido, ya que su pasivo total es casi igual a sus activos líquidos. Por lo tanto, aunque es difícil imaginar que esta empresa de 35.800 millones de dólares tenga problemas de liquidez, creemos que merece la pena vigilar su balance. En pocas palabras, Cloudflare cuenta con efectivo neto, por lo que es justo decir que no tiene una pesada carga de deuda. El balance es claramente el área en la que hay que centrarse cuando se analiza la deuda. Pero, en última instancia, la rentabilidad futura del negocio decidirá si Cloudflare puede fortalecer su balance con el tiempo. Así que si te centras en el futuro puedes consultar este informe gratuito que muestra las previsiones de beneficios de los analistas.

En el último año Cloudflare no fue rentable a nivel de EBIT, pero consiguió aumentar sus ingresos un 30%, hasta los 1.600 millones de dólares. Con un poco de suerte, la empresa será capaz de crecer hasta alcanzar la rentabilidad.

¿Cuál es el riesgo de Cloudflare?

A pesar de que Cloudflare ha tenido pérdidas de beneficios antes de intereses e impuestos (EBIT) en los últimos doce meses, ha generado un flujo de caja libre positivo de 170 millones de dólares. Por lo tanto, teniendo esto en cuenta, y considerando la situación de tesorería neta, no creemos que la acción sea demasiado arriesgada a corto plazo. Teniendo en cuenta el crecimiento del 30% de sus ingresos en el último año, creemos que hay bastantes posibilidades de que la empresa vaya por buen camino. Veríamos un mayor crecimiento fuerte como un indicio optimista. Al analizar los niveles de deuda, el balance es el lugar obvio para empezar. Pero, en última instancia, cada empresa puede contener riesgos que existen fuera del balance. Hemos identificado 2 señales de advertencia con Cloudflare , y comprenderlas debería formar parte de su proceso de inversión.

Por supuesto, si usted es el tipo de inversor que prefiere comprar acciones sin la carga de la deuda, entonces no dude en descubrir nuestra exclusiva lista de acciones de crecimiento neto en efectivo, hoy mismo.

The New Payments ETF Is Live on NASDAQ:

Money is moving to real-time rails, and a newly listed ETF now gives investors direct exposure. Fast settlement. Institutional custody. Simple access.

Explore how this launch could reshape portfolios

Sponsored ContentLa valoración es compleja, pero estamos aquí para simplificarla.

Descubre si Cloudflare puede estar infravalorada o sobrevalorada con nuestro análisis detallado, que incluye estimaciones del valor justo, riesgos potenciales, dividendos, operaciones con información privilegiada y su situación financiera.

Accede al análisis gratuito¿Tiene algún comentario sobre este artículo? ¿Le preocupa el contenido? Póngase en contacto con nosotros directamente. Si lo prefiere, envíe un correo electrónico a editorial-team (at) simplywallst.com.

Este artículo de Simply Wall St es de carácter general. Proporcionamos comentarios basados únicamente en datos históricos y previsiones de analistas utilizando una metodología imparcial y nuestros artículos no pretenden ser un asesoramiento financiero. No constituyen una recomendación de compra o venta de valores y no tienen en cuenta sus objetivos ni su situación financiera. Nuestro objetivo es ofrecerle un análisis a largo plazo basado en datos fundamentales. Tenga en cuenta que nuestro análisis puede no tener en cuenta los últimos anuncios de empresas sensibles a los precios o el material cualitativo. Simply Wall St no tiene posiciones en ninguno de los valores mencionados.

This article has been translated from its original English version, which you can find here.