Warren Buffett dijo: "La volatilidad no es sinónimo de riesgo". Así que parece que el dinero inteligente sabe que la deuda -que suele estar implicada en las quiebras- es un factor muy importante a la hora de evaluar el riesgo de una empresa. Observamos que Asana, Inc.(NYSE:ASAN) tiene deuda en su balance. Pero la verdadera pregunta es si esta deuda hace que la empresa sea arriesgada.

¿Cuándo es peligrosa la deuda?

La deuda y otros pasivos se convierten en riesgosos para una empresa cuando no puede cumplir fácilmente con esas obligaciones, ya sea con flujo de caja libre o mediante la obtención de capital a un precio atractivo. Parte integrante del capitalismo es el proceso de "destrucción creativa", en el que las empresas en quiebra son liquidadas sin piedad por sus banqueros. Sin embargo, un escenario más común (pero aún doloroso) es que tenga que captar nuevo capital propio a bajo precio, diluyendo así permanentemente a los accionistas. Por supuesto, muchas empresas recurren a la deuda para financiar su crecimiento, sin consecuencias negativas. El primer paso a la hora de considerar los niveles de endeudamiento de una empresa es considerar conjuntamente su tesorería y su deuda.

Vea nuestro último análisis de Asana

¿Cuál es la deuda neta de Asana?

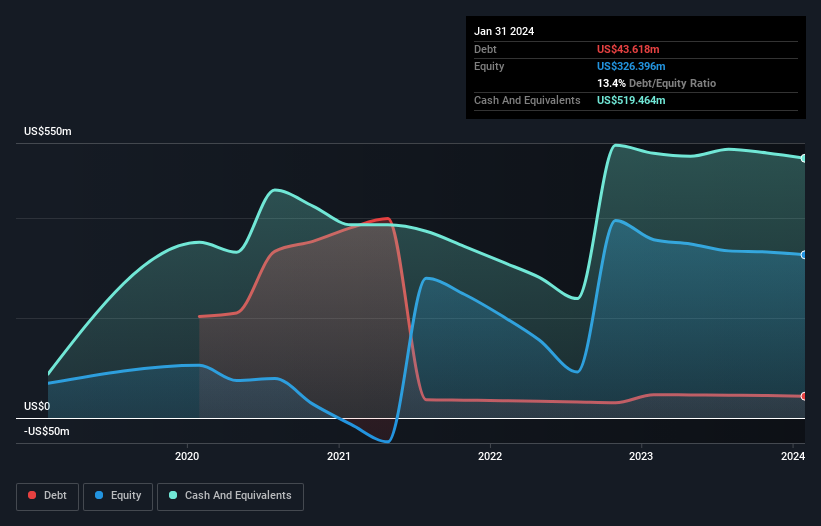

Puedes hacer clic en el gráfico de abajo para ver las cifras históricas, pero muestra que Asana tenía 43,6 millones de dólares de deuda en enero de 2024, por debajo de los 46,7 millones de dólares de un año antes. Pero, por otro lado, también tiene 519,5 millones de dólares en efectivo, lo que lleva a una posición de caja neta de 475,8 millones de dólares.

Un vistazo al pasivo de Asana

Haciendo zoom en los últimos datos del balance, podemos ver que Asana tenía pasivos por valor de 367,2 millones de dólares con vencimiento a 12 meses y pasivos por valor de 268,4 millones de dólares con vencimiento posterior. Por otro lado, tenía 519,5 millones de dólares en efectivo y 88,3 millones de dólares en cuentas por cobrar con vencimiento a menos de un año. Así pues, su pasivo supera en 27,8 millones de dólares la suma de su tesorería y sus créditos a corto plazo.

Esta situación indica que el balance de Asana parece bastante sólido, ya que su pasivo total es casi igual a sus activos líquidos. Por lo tanto, aunque es difícil imaginar que esta empresa de 3.310 millones de dólares tenga problemas de liquidez, creemos que merece la pena vigilar su balance. A pesar de sus notables pasivos, Asana cuenta con efectivo neto, por lo que es justo decir que no tiene una pesada carga de deuda. No hay duda de que lo que más nos dice sobre la deuda es el balance. Pero, en última instancia, la rentabilidad futura del negocio decidirá si Asana puede fortalecer su balance con el tiempo. Así que si quieres ver lo que piensan los profesionales, puede que te interese este informe gratuito sobre las previsiones de beneficios de los analistas.

En 12 meses, Asana registró unos ingresos de 653 millones de dólares, lo que supone una ganancia del 19%, aunque no comunicó beneficios antes de intereses e impuestos. Ese ritmo de crecimiento es un poco lento para nuestro gusto, pero hace falta de todo para hacer un mundo.

¿Hasta qué punto es arriesgada Asana?

Estadísticamente hablando, las empresas que pierden dinero son más arriesgadas que las que ganan dinero. Y es que en los últimos doce meses Asana perdió dinero en la línea de beneficios antes de intereses e impuestos (EBIT). Y durante el mismo periodo registró un flujo de caja libre negativo de 31 millones de dólares y una pérdida contable de 257 millones de dólares. Aunque esto hace que la empresa sea un poco arriesgada, es importante recordar que tiene una tesorería neta de 475,8 millones de dólares. Esta cantidad significa que la empresa puede seguir invirtiendo en crecimiento durante al menos dos años, al ritmo actual. En general, diríamos que la acción es un poco arriesgada, y normalmente somos muy cautos hasta que vemos un flujo de caja libre positivo. Al analizar los niveles de deuda, el balance es el lugar obvio para empezar. Pero en última instancia, cada empresa puede contener riesgos que existen fuera del balance. Por ejemplo - Asana tiene 3 señales de advertencia que creemos que usted debe tener en cuenta.

Si, después de todo esto, estás más interesado en una empresa de rápido crecimiento con un balance sólido como una roca, entonces echa un vistazo a nuestra lista de acciones de crecimiento de efectivo neto sin demora.

La valoración es compleja, pero estamos aquí para simplificarla.

Descubre si Asana puede estar infravalorada o sobrevalorada con nuestro análisis detallado, que incluye estimaciones del valor justo, riesgos potenciales, dividendos, operaciones con información privilegiada y su situación financiera.

Accede al análisis gratuito¿Algún comentario sobre este artículo? ¿Le preocupa el contenido? Póngase en contacto con nosotros directamente. Si lo prefiere, envíe un correo electrónico a editorial-team (at) simplywallst.com.

Este artículo de Simply Wall St es de carácter general. Proporcionamos comentarios basados únicamente en datos históricos y previsiones de analistas utilizando una metodología imparcial y nuestros artículos no pretenden ser un asesoramiento financiero. No constituyen una recomendación de compra o venta de valores y no tienen en cuenta sus objetivos ni su situación financiera. Nuestro objetivo es ofrecerle un análisis a largo plazo basado en datos fundamentales. Tenga en cuenta que nuestro análisis puede no tener en cuenta los últimos anuncios de empresas sensibles a los precios o el material cualitativo. Simply Wall St no tiene posiciones en ninguno de los valores mencionados.

This article has been translated from its original English version, which you can find here.