Algunos dicen que la volatilidad, más que la deuda, es la mejor manera de pensar en el riesgo como inversor, pero Warren Buffett dijo que "la volatilidad está lejos de ser sinónimo de riesgo". Así que puede resultar obvio que hay que tener en cuenta la deuda a la hora de pensar en el riesgo de una acción determinada, porque demasiada deuda puede hundir a una empresa. Como muchas otras empresas, Verint Systems Inc.(NASDAQ:VRNT) recurre a la deuda. Pero, ¿es esta deuda una preocupación para los accionistas?

¿Cuándo es peligrosa la deuda?

La deuda es una herramienta para ayudar a las empresas a crecer, pero si una empresa es incapaz de pagar a sus prestamistas, entonces existe a su merced. En última instancia, si la empresa no puede cumplir sus obligaciones legales de devolver la deuda, los accionistas podrían quedarse sin nada. Sin embargo, una situación más habitual (pero aún costosa) es aquella en la que una empresa debe diluir a los accionistas a un precio de acción barato simplemente para tener la deuda bajo control. Sin embargo, al sustituir a la dilución, la deuda puede ser una herramienta extremadamente buena para las empresas que necesitan capital para invertir en crecimiento con altas tasas de rentabilidad. El primer paso a la hora de considerar los niveles de endeudamiento de una empresa es considerar conjuntamente su tesorería y su deuda.

Vea nuestro último análisis de Verint Systems

¿Cuál es la deuda neta de Verint Systems?

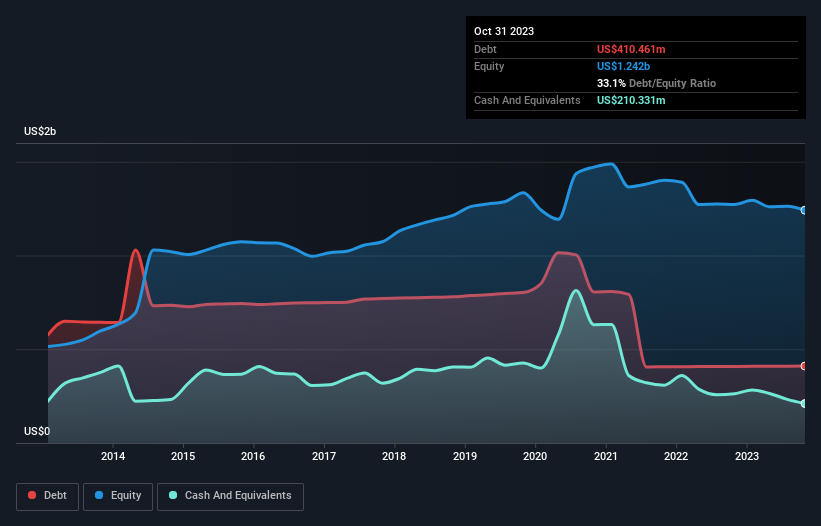

Como puede ver a continuación, Verint Systems tenía 410,5 millones de dólares de deuda, en octubre de 2023, que es aproximadamente la misma que el año anterior. Puede hacer clic en el gráfico para ver más detalles. Sin embargo, también tenía 210,3 millones de dólares en efectivo, por lo que su deuda neta es de 200,1 millones de dólares.

¿Cómo de sano es el balance de Verint Systems?

Los últimos datos del balance muestran que Verint Systems tenía pasivos por valor de 370,1 millones de dólares que vencían dentro de un año, y pasivos por valor de 522,8 millones de dólares que vencían después. Para compensar estas obligaciones, dispone de una tesorería de 210,3 millones de dólares, así como de créditos por valor de 228,6 millones de dólares que vencen en un plazo de 12 meses. Así pues, su pasivo supera en 454,0 millones de dólares la suma de su tesorería y sus créditos a corto plazo.

Este déficit no es tan grave porque Verint Systems vale 1.900 millones de dólares y, por tanto, probablemente podría reunir suficiente capital para apuntalar su balance si fuera necesario. Pero está claro que deberíamos examinar de cerca si puede gestionar su deuda sin dilución.

Para calibrar la deuda de una empresa en relación con sus beneficios, calculamos su deuda neta dividida por sus beneficios antes de intereses, impuestos, depreciaciones y amortizaciones (EBITDA) y sus beneficios antes de intereses e impuestos (EBIT) divididos por sus gastos por intereses (su cobertura de intereses). La ventaja de este enfoque es que tenemos en cuenta tanto la cantidad absoluta de deuda (con deuda neta a EBITDA) como los gastos por intereses reales asociados a esa deuda (con su ratio de cobertura de intereses).

Verint Systems tiene un bajo ratio de deuda neta sobre EBITDA, de sólo 1,5 puntos. Y su EBIT cubre fácilmente sus gastos por intereses, siendo 24,1 veces su tamaño. Así que se podría argumentar que no está más amenazada por su deuda que un elefante por un ratón. Además, Verint Systems aumentó su EBIT un 28% en el último año, lo que debería facilitar el pago de la deuda en el futuro. No hay duda de que lo que más nos enseña sobre la deuda es el balance. Pero son las ganancias futuras, más que nada, las que determinarán la capacidad de Verint Systems para mantener un balance saludable en el futuro. Así que si quieres ver lo que piensan los profesionales, puede que encuentres interesante este informe gratuito sobre las previsiones de beneficios de los analistas.

Por último, una empresa necesita flujo de caja libre para pagar la deuda; los beneficios contables no bastan. Así que el paso lógico es analizar la proporción de ese EBIT que se corresponde con el flujo de caja libre real. Afortunadamente para los accionistas, Verint Systems ha producido más flujo de caja libre que EBIT en los últimos tres años. No hay nada mejor que la entrada de efectivo cuando se trata de permanecer en gracia de sus prestamistas.

Nuestra opinión

Afortunadamente, la impresionante cobertura de intereses de Verint Systems implica que tiene ventaja sobre su deuda. Y eso es sólo el principio de las buenas noticias, ya que su conversión de EBIT a flujo de caja libre también es muy alentadora. Desde una perspectiva más amplia, creemos que el uso de la deuda por parte de Verint Systems parece bastante razonable y no nos preocupa. Aunque la deuda conlleva riesgos, si se utiliza con prudencia también puede aportar un mayor rendimiento de los fondos propios. No hay duda de que lo que más aprendemos sobre la deuda es el balance. Sin embargo, no todos los riesgos de inversión residen en el balance, ni mucho menos. Estos riesgos pueden ser difíciles de detectar. Todas las empresas los tienen, y hemos detectado 2 señales de advertencia en Verint Systems que deberías conocer.

Si, después de todo esto, está más interesado en una empresa de rápido crecimiento con un balance sólido como una roca, consulte sin demora nuestra lista de valores de crecimiento de efectivo neto.

The New Payments ETF Is Live on NASDAQ:

Money is moving to real-time rails, and a newly listed ETF now gives investors direct exposure. Fast settlement. Institutional custody. Simple access.

Explore how this launch could reshape portfolios

Sponsored ContentLa valoración es compleja, pero estamos aquí para simplificarla.

Descubre si Verint Systems puede estar infravalorada o sobrevalorada con nuestro análisis detallado, que incluye estimaciones del valor justo, riesgos potenciales, dividendos, operaciones con información privilegiada y su situación financiera.

Accede al análisis gratuito¿Algún comentario sobre este artículo? ¿Le preocupa el contenido? Póngase en contacto con nosotros directamente. Si lo prefiere, envíe un correo electrónico a editorial-team (at) simplywallst.com.

Este artículo de Simply Wall St es de carácter general. Proporcionamos comentarios basados únicamente en datos históricos y previsiones de analistas utilizando una metodología imparcial y nuestros artículos no pretenden ser un asesoramiento financiero. No constituyen una recomendación de compra o venta de valores y no tienen en cuenta sus objetivos ni su situación financiera. Nuestro objetivo es ofrecerle un análisis a largo plazo basado en datos fundamentales. Tenga en cuenta que nuestro análisis puede no tener en cuenta los últimos anuncios de empresas sensibles a los precios o el material cualitativo. Simply Wall St no tiene posiciones en ninguno de los valores mencionados.

This article has been translated from its original English version, which you can find here.