Los accionistas de Tucows (NASDAQ:TCX) incurren en nuevas pérdidas, ya que las acciones caen un 13% esta semana, lo que eleva las pérdidas de tres años al 75%.

Como inversor, los errores son inevitables. Pero uno quiere evitar las grandes pérdidas como la peste. Así que consideremos, por un momento, la desgracia de los inversores de Tucows Inc.(NASDAQ:TCX) que han mantenido la acción durante tres años, ya que ha caído la friolera de un 75%. Eso sin duda haría tambalear nuestra confianza en la decisión de poseer las acciones. Las noticias más recientes no sirven de consuelo, ya que la cotización ha bajado un 37% en un año. Además, la cotización ha bajado un 13% en la última semana.

Después de perder un 13% esta última semana, merece la pena investigar los fundamentos de la empresa para ver qué podemos deducir de su rendimiento pasado.

Vea nuestro último análisis de Tucows

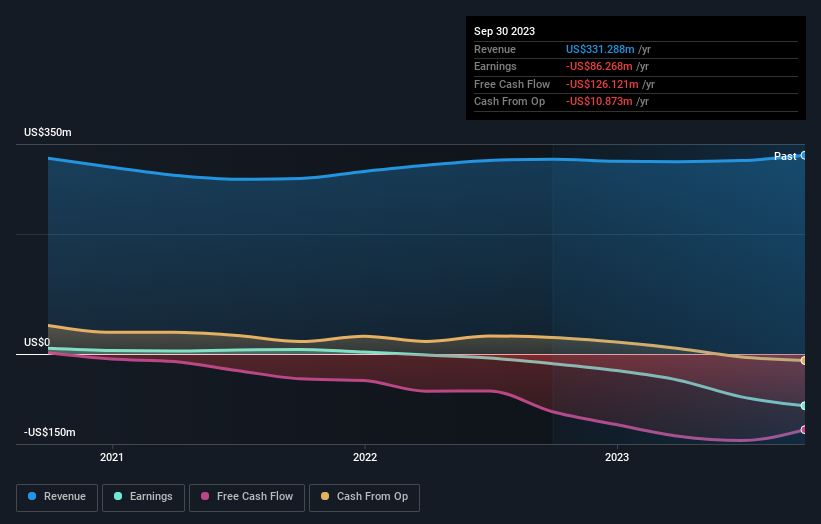

Dado que Tucows no obtuvo beneficios en los últimos doce meses, nos centraremos en el crecimiento de los ingresos para formarnos una idea rápida de su evolución empresarial. Cuando una empresa no obtiene beneficios, por lo general esperamos ver un buen crecimiento de los ingresos. Esto se debe a que es difícil confiar en que una empresa será sostenible si el crecimiento de los ingresos es insignificante y nunca obtiene beneficios.

En tres años, los ingresos de Tucows crecieron un 2,4% anual. Teniendo en cuenta que está perdiendo dinero en la búsqueda del crecimiento, no estamos realmente impresionados con eso. No obstante, es justo decir que el rápido descenso del precio de las acciones (un 20%, compuesto, en tres años) sugiere que el mercado está muy decepcionado con este nivel de crecimiento. Por lo general, no intentamos "coger el cuchillo que cae". Por supuesto, el crecimiento de los ingresos es bueno, pero, en términos generales, cuanto más bajos son los beneficios, más arriesgado es el negocio, y este negocio no está generando beneficios constantes.

A continuación puede ver cómo han cambiado los beneficios y los ingresos a lo largo del tiempo (descubra los valores exactos haciendo clic en la imagen).

Nos gusta que las personas con información privilegiada hayan estado comprando acciones en los últimos doce meses. Dicho esto, la mayoría de la gente considera que las tendencias de crecimiento de los beneficios y los ingresos son una guía más significativa del negocio. Este informe interactivo gratuito sobre los beneficios, los ingresos y el flujo de caja de Tucows es un buen punto de partida si desea profundizar en el valor.

Una perspectiva diferente

Los accionistas de Tucows han perdido un 37% en el año, pero el mercado ha subido un 18%. Incluso los precios de las acciones de los buenos valores caen a veces, pero queremos ver mejoras en las métricas fundamentales de un negocio, antes de interesarnos demasiado. Lamentablemente, los resultados del año pasado coronan una mala racha, en la que los accionistas se enfrentan a una pérdida total del 11% anual en cinco años. Somos conscientes de que el Barón Rothschild ha dicho que los inversores deberían "comprar cuando hay sangre en las calles", pero advertimos de que los inversores deberían asegurarse primero de que están comprando una empresa de alta calidad. Siempre es interesante seguir la evolución del precio de las acciones a largo plazo. Pero para entender mejor Tucows, tenemos que considerar muchos otros factores. Por ejemplo, hemos identificado 2 señales de advertencia para Tuc ows que usted debe tener en cuenta.

Tucows no es el único valor que compran los iniciados. Eche un vistazo a esta lista gratuita de empresas en crecimiento con compras internas.

Tenga en cuenta que los rendimientos de mercado citados en este artículo reflejan los rendimientos medios ponderados de mercado de los valores que cotizan actualmente en las bolsas estadounidenses.

La valoración es compleja, pero estamos aquí para simplificarla.

Descubre si Tucows puede estar infravalorada o sobrevalorada con nuestro análisis detallado, que incluye estimaciones del valor justo, riesgos potenciales, dividendos, operaciones con información privilegiada y su situación financiera.

Accede al análisis gratuito¿Tiene algún comentario sobre este artículo? ¿Le preocupa el contenido? Póngase en contacto con nosotros directamente. Si lo prefiere, envíe un correo electrónico a editorial-team (at) simplywallst.com.

Este artículo de Simply Wall St es de carácter general. Proporcionamos comentarios basados únicamente en datos históricos y previsiones de analistas utilizando una metodología imparcial y nuestros artículos no pretenden ser un asesoramiento financiero. No constituyen una recomendación de compra o venta de valores y no tienen en cuenta sus objetivos ni su situación financiera. Nuestro objetivo es ofrecerle un análisis a largo plazo basado en datos fundamentales. Tenga en cuenta que nuestro análisis puede no tener en cuenta los últimos anuncios de empresas sensibles a los precios o el material cualitativo. Simply Wall St no tiene posiciones en ninguno de los valores mencionados.

This article has been translated from its original English version, which you can find here.