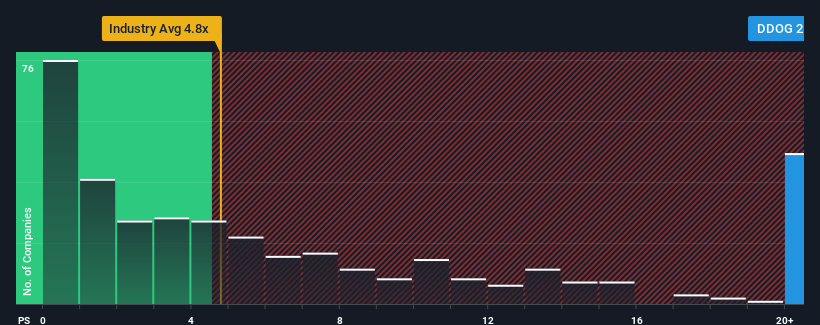

La relación precio/ventas (o "P/V") de 21,1 veces de Datadog, Inc.(NASDAQ:DDOG) podría hacerla parecer una buena opción de venta en estos momentos en comparación con el sector del software en Estados Unidos, donde alrededor de la mitad de las empresas tienen relaciones P/V inferiores a 4,8 veces e incluso las P/V inferiores a 1,9 veces son bastante comunes. Sin embargo, no es prudente tomar la relación P/S al pie de la letra, ya que puede haber una explicación de por qué es tan elevada.

Echa un vistazo a nuestro último análisis de Datadog

¿Cómo es el rendimiento reciente de Datadog?

Con un crecimiento de los ingresos superior al de la mayoría de las demás empresas en los últimos tiempos, a Datadog le ha ido relativamente bien. Parece que el mercado espera que esta forma continúe en el futuro, de ahí el elevado ratio P/S. Si no es así, entonces los accionistas existentes podrían estar un poco nerviosos sobre la viabilidad del precio de la acción.

Si desea conocer las previsiones de los analistas para el futuro, consulte nuestro informegratuito sobre Datadog.¿Se prevé un crecimiento suficiente de los ingresos de Datadog?

Hay una suposición inherente de que una empresa debe superar con creces al sector para que ratios P/S como el de Datadog se consideren razonables.

Retrospectivamente, el año pasado se produjo un aumento excepcional del 31% en los ingresos de la empresa. Además, los ingresos han aumentado un 272% en total desde hace tres años, gracias al crecimiento de los últimos 12 meses. Así que podemos empezar confirmando que la empresa ha hecho un gran trabajo de crecimiento de los ingresos durante ese tiempo.

De cara al futuro, las estimaciones de los analistas que cubren la compañía sugieren que los ingresos deberían crecer un 28% cada año durante los próximos tres años. Mientras tanto, se prevé que el resto del sector crezca sólo un 17% cada año, lo que resulta notablemente menos atractivo.

En vista de ello, es comprensible que el PER de Datadog se sitúe por encima de la mayoría de las demás empresas. Al parecer, los accionistas no están dispuestos a deshacerse de algo que potencialmente vislumbra un futuro más próspero.

La última palabra

En general, nuestra preferencia es limitar el uso de la relación precio/ventas a establecer lo que el mercado piensa sobre la salud general de una empresa.

Nuestro análisis de Datadog muestra que su ratio P/V se mantiene alto gracias a sus fuertes ingresos futuros. En estos momentos, los inversores consideran que el potencial de deterioro de los ingresos es bastante remoto, lo que justifica el elevado ratio P/S. Es difícil que el precio de la acción caiga con fuerza en un futuro próximo en estas circunstancias.

Antes de que decida su opinión, hemos descubierto 2 señales de advertencia para Datadog que debería tener en cuenta.

Si le interesan las empresas con un sólido crecimiento de los beneficios en el pasado, quizá desee ver esta recopilación gratuita de otras empresas con un fuerte crecimiento de los beneficios y un bajo PER.

La valoración es compleja, pero estamos aquí para simplificarla.

Descubre si Datadog puede estar infravalorada o sobrevalorada con nuestro análisis detallado, que incluye estimaciones del valor justo, riesgos potenciales, dividendos, operaciones con información privilegiada y su situación financiera.

Accede al análisis gratuito¿Tiene algún comentario sobre este artículo? ¿Le preocupa el contenido? Póngase en contacto con nosotros directamente. Si lo prefiere, envíe un correo electrónico a editorial-team (at) simplywallst.com.

Este artículo de Simply Wall St es de carácter general. Proporcionamos comentarios basados únicamente en datos históricos y previsiones de analistas utilizando una metodología imparcial y nuestros artículos no pretenden ser un asesoramiento financiero. No constituyen una recomendación de compra o venta de valores y no tienen en cuenta sus objetivos ni su situación financiera. Nuestro objetivo es ofrecerle un análisis a largo plazo basado en datos fundamentales. Tenga en cuenta que nuestro análisis puede no tener en cuenta los últimos anuncios de empresas sensibles a los precios o el material cualitativo. Simply Wall St no tiene posiciones en ninguno de los valores mencionados.

This article has been translated from its original English version, which you can find here.