Las acciones de Altair Engineering Inc. (NASDAQ:ALTR) podrían haber corrido demasiado rápido demasiado pronto

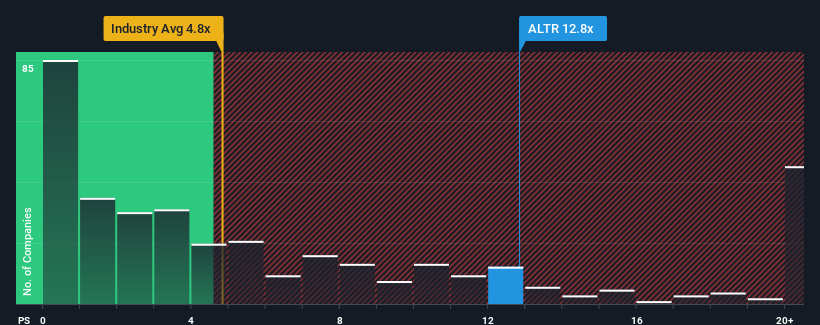

Con una relación precio/ventas (o "P/V") de 12,8 veces , Altair Engineering Inc.(NASDAQ:ALTR) puede estar enviando señales muy bajistas en estos momentos, dado que casi la mitad de todas las empresas de software de Estados Unidos tienen relaciones P/V inferiores a 4,8 veces e incluso P/V inferiores a 1,9 veces no son inusuales. Sin embargo, no es prudente tomar el P/S al pie de la letra, ya que puede haber una explicación de por qué es tan elevado.

Vea nuestro último análisis de Altair Engineering

Cómo ha evolucionado Altair Engineering

Los últimos tiempos no han sido buenos para Altair Engineering, ya que sus ingresos han aumentado más despacio que los de la mayoría de las empresas. Tal vez el mercado esté esperando que el rendimiento de los ingresos futuros experimente un cambio de fortuna, lo que ha elevado el ratio P/S. Esperemos que así sea, porque de lo contrario estaríamos pagando un precio muy alto sin ninguna razón en particular.

¿Quiere conocer todas las estimaciones de los analistas sobre la empresa? Entonces nuestro informegratuito sobre Altair Engineering le ayudará a descubrir qué hay en el horizonte.¿Se prevé un crecimiento suficiente de los ingresos de Altair Engineering?

El ratio P/S de Altair Engineering sería el típico de una empresa de la que se espera un crecimiento muy fuerte y, lo que es más importante, unos resultados mucho mejores que los del sector.

Retrospectivamente, el año pasado los ingresos de la empresa aumentaron un 6,9%. El último trienio también ha registrado un aumento global de los ingresos del 23%, ayudado en cierta medida por sus resultados a corto plazo. En consecuencia, los accionistas probablemente se habrían sentido satisfechos con las tasas de crecimiento de los ingresos a medio plazo.

En cuanto a las perspectivas, el próximo año debería generar un crecimiento del 8,9%, según las estimaciones de los once analistas que siguen a la empresa. Mientras tanto, se prevé que el resto del sector crezca un 25%, lo que resulta notablemente más atractivo.

Teniendo esto en cuenta, creemos que no tiene sentido que el PER de Altair Engineering supere al de sus homólogos del sector. Al parecer, muchos inversores en la empresa son mucho más alcistas de lo que indican los analistas y no están dispuestos a desprenderse de sus acciones a ningún precio. Sólo los más audaces supondrían que estos precios son sostenibles, ya que es probable que este nivel de crecimiento de los ingresos acabe pesando en el precio de la acción.

¿Qué significa el PER de Altair Engineering para los inversores?

Por lo general, advertimos que no hay que dar demasiada importancia a la relación precio/ventas a la hora de tomar decisiones de inversión, aunque puede revelar mucho sobre lo que otros participantes en el mercado piensan de la empresa.

Resulta sorprendente ver que Altair Engineering cotiza con un PER tan elevado, ya que las previsiones de ingresos no parecen muy halagüeñas. La debilidad de la estimación de ingresos de la empresa no augura nada bueno para el elevado P/S, que podría caer si no mejora la confianza en los ingresos. A estos niveles de precios, los inversores deberían mantener la cautela, sobre todo si las cosas no mejoran.

Dicho esto, tenga en cuenta que Altair Engineering muestra 2 señales de advertencia en nuestro análisis de inversión, que debería conocer.

Por supuesto, las empresas rentables con un historial de gran crecimiento de los beneficios suelen ser apuestas más seguras. Por ello, le recomendamos que consulte esta recopilación gratuita de otras empresas con ratios PER razonables y que han experimentado un fuerte crecimiento de sus beneficios.

If you're looking to trade Altair Engineering, open an account with the lowest-cost platform trusted by professionals, Interactive Brokers.

With clients in over 200 countries and territories, and access to 160 markets, IBKR lets you trade stocks, options, futures, forex, bonds and funds from a single integrated account.

Enjoy no hidden fees, no account minimums, and FX conversion rates as low as 0.03%, far better than what most brokers offer.

Sponsored ContentLa valoración es compleja, pero estamos aquí para simplificarla.

Descubre si Altair Engineering puede estar infravalorada o sobrevalorada con nuestro análisis detallado, que incluye estimaciones del valor justo, riesgos potenciales, dividendos, operaciones con información privilegiada y su situación financiera.

Accede al análisis gratuito¿Tiene algún comentario sobre este artículo? ¿Le preocupa el contenido? Póngase en contacto con nosotros directamente. Si lo prefiere, envíe un correo electrónico a editorial-team (at) simplywallst.com.

Este artículo de Simply Wall St es de carácter general. Proporcionamos comentarios basados únicamente en datos históricos y previsiones de analistas utilizando una metodología imparcial y nuestros artículos no pretenden ser un asesoramiento financiero. No constituyen una recomendación de compra o venta de valores y no tienen en cuenta sus objetivos ni su situación financiera. Nuestro objetivo es ofrecerle un análisis a largo plazo basado en datos fundamentales. Tenga en cuenta que nuestro análisis puede no tener en cuenta los últimos anuncios de empresas sensibles a los precios o el material cualitativo. Simply Wall St no tiene posiciones en ninguno de los valores mencionados.

This article has been translated from its original English version, which you can find here.