Chequeo de salud: ¿Hasta qué punto utiliza Altair Engineering (NASDAQ:ALTR) la deuda con prudencia?

El gestor de fondos externos respaldado por Charlie Munger, de Berkshire Hathaway, Li Lu, no tiene pelos en la lengua al afirmar que "el mayor riesgo de una inversión no es la volatilidad de los precios, sino sufrir una pérdida permanente de capital". Así que puede resultar obvio que hay que tener en cuenta la deuda cuando se piensa en el riesgo de una acción determinada, porque demasiada deuda puede hundir a una empresa. Es importante destacar que Altair Engineering Inc.(NASDAQ:ALTR) tiene deuda. Pero la verdadera pregunta es si esta deuda hace que la empresa sea arriesgada.

¿Cuándo es un problema la deuda?

La deuda y otros pasivos se convierten en un riesgo para una empresa cuando no puede cumplir fácilmente esas obligaciones, ya sea con flujo de caja libre o mediante la obtención de capital a un precio atractivo. En última instancia, si la empresa no puede cumplir sus obligaciones legales de reembolso de la deuda, los accionistas podrían quedarse sin nada. Sin embargo, es más frecuente (aunque costoso) que una empresa tenga que emitir acciones a precios de saldo, diluyendo permanentemente a los accionistas, sólo para apuntalar su balance. Sin embargo, al sustituir a la dilución, la deuda puede ser una herramienta extremadamente buena para las empresas que necesitan capital para invertir en crecimiento con altas tasas de rentabilidad. Lo primero que hay que hacer al considerar el nivel de endeudamiento de una empresa es analizar conjuntamente su tesorería y su deuda.

Vea nuestro último análisis de Altair Engineering

¿Cuál es la deuda de Altair Engineering?

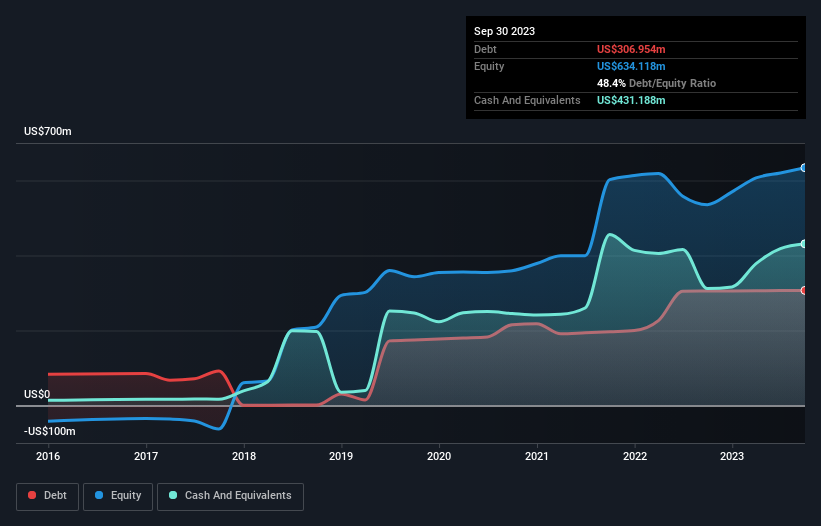

El siguiente gráfico, en el que puede hacer clic para obtener más detalles, muestra que Altair Engineering tenía una deuda de 307,0 millones de dólares en septiembre de 2023, aproximadamente la misma que el año anterior. Sin embargo, su balance muestra que tiene 431,2 millones de dólares en efectivo, por lo que en realidad tiene 124,2 millones de dólares de efectivo neto.

¿Cómo de sano es el balance de Altair Engineering?

Los últimos datos del balance muestran que Altair Engineering tenía pasivos por valor de 296,9 millones de dólares que vencían dentro de un año, y pasivos por valor de 321,0 millones de dólares que vencían después. Para compensar estas obligaciones, dispone de una tesorería de 431,2 millones de dólares, así como de créditos por valor de 137,4 millones de dólares que vencen en un plazo de 12 meses. Así pues, su pasivo supera en 49,3 millones de dólares la suma de su tesorería y sus créditos a corto plazo.

Teniendo en cuenta el tamaño de Altair Engineering, parece que sus activos líquidos están bien equilibrados con su pasivo total. Por tanto, es muy poco probable que esta empresa de 7.390 millones de dólares ande corta de liquidez, pero aun así merece la pena echarle un ojo al balance. A pesar de su notable pasivo, Altair Engineering cuenta con liquidez neta, por lo que es justo decir que no tiene una pesada carga de deuda. El balance es claramente el área en la que hay que centrarse cuando se analiza la deuda. Pero son los beneficios futuros, más que nada, los que determinarán la capacidad de Altair Engineering para mantener un balance saneado en el futuro. Así que si te centras en el futuro, puedes consultar este informe gratuito que muestra las previsiones de beneficios de los analistas.

En el último año, Altair Engineering no fue rentable a nivel de EBIT, pero consiguió aumentar sus ingresos un 8,9%, hasta 602 millones de dólares. Ese ritmo de crecimiento es un poco lento para nuestro gusto, pero hace falta de todo para hacer un mundo.

¿Cuál es el riesgo de Altair Engineering?

Aunque Altair Engineering perdió dinero a nivel de beneficios antes de intereses e impuestos (EBIT), en realidad generó un flujo de caja libre positivo de 108 millones de dólares. Por tanto, aunque es deficitaria, no parece tener demasiado riesgo de balance a corto plazo, teniendo en cuenta el efectivo neto. Con un crecimiento de los ingresos poco alentador, realmente necesitaríamos ver algún EBIT positivo antes de mostrar mucho entusiasmo por este negocio. Cuando considero que una empresa es un poco arriesgada, creo que es responsable comprobar si los iniciados han estado informando de alguna venta de acciones. Por suerte, puede hacer clic aquí para ver nuestro gráfico que muestra las transacciones con información privilegiada de Altair Engineering.

Si, después de todo esto, le interesa más una empresa de rápido crecimiento con un balance sólido como una roca, consulte sin demora nuestra lista de valores de crecimiento neto en efectivo.

La valoración es compleja, pero estamos aquí para simplificarla.

Descubre si Altair Engineering puede estar infravalorada o sobrevalorada con nuestro análisis detallado, que incluye estimaciones del valor justo, riesgos potenciales, dividendos, operaciones con información privilegiada y su situación financiera.

Accede al análisis gratuito¿Algún comentario sobre este artículo? ¿Le preocupa el contenido? Póngase en contacto con nosotros directamente. Si lo prefiere, envíe un correo electrónico a editorial-team (at) simplywallst.com.

Este artículo de Simply Wall St es de carácter general. Proporcionamos comentarios basados únicamente en datos históricos y previsiones de analistas utilizando una metodología imparcial y nuestros artículos no pretenden ser un asesoramiento financiero. No constituyen una recomendación de compra o venta de valores y no tienen en cuenta sus objetivos ni su situación financiera. Nuestro objetivo es ofrecerle un análisis a largo plazo basado en datos fundamentales. Tenga en cuenta que nuestro análisis puede no tener en cuenta los últimos anuncios de empresas sensibles a los precios o el material cualitativo. Simply Wall St no tiene posiciones en ninguno de los valores mencionados.

This article has been translated from its original English version, which you can find here.