JinkoSolar Holding Co. (NYSE:JKS) frenada por un crecimiento insuficiente incluso después de que las acciones subieran un 31%.

Las acciones de JinkoSolar Holding Co.(NYSE:JKS) han tenido un mes realmente impresionante, ganando un 31% después de un período previo inestable. Lamentablemente, las ganancias del último mes no han servido para enjugar las pérdidas del último año, ya que las acciones han perdido un 38% en ese periodo.

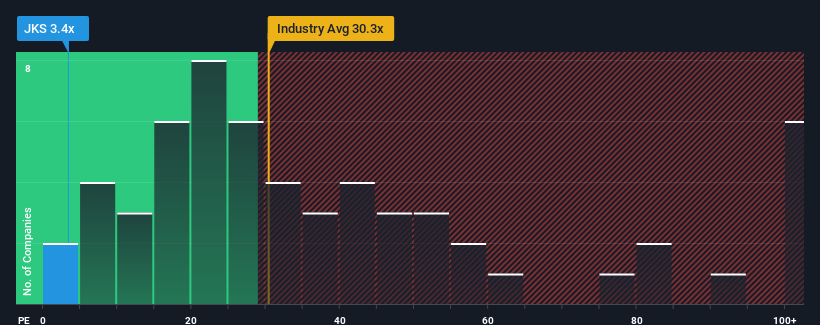

Aunque su precio ha subido, JinkoSolar Holding todavía puede estar enviando señales muy alcistas en este momento con su relación precio/beneficios (o "PER") de 3,4x, ya que casi la mitad de todas las empresas de Estados Unidos tienen PER superiores a 18x e incluso PER superiores a 32x no son inusuales. Aunque no es prudente tomarse el PER al pie de la letra, ya que puede haber una explicación de por qué es tan limitado.

No cabe duda de que JinkoSolar Holding ha estado haciendo un buen trabajo últimamente, ya que el crecimiento de sus beneficios ha sido positivo, mientras que la mayoría de las demás empresas han visto retroceder sus beneficios. Puede ser que muchos esperen que el fuerte rendimiento de los beneficios se degrade sustancialmente, posiblemente más que el mercado, que ha reprimido el PER. Si no es así, los actuales accionistas tienen motivos para ser bastante optimistas sobre la futura evolución de la cotización.

Consulte nuestro último análisis de JinkoSolar Holding

¿Cuál es la tendencia de crecimiento de JinkoSolar Holding?

Para justificar su PER, JinkoSolar Holding necesitaría producir un crecimiento anémico que está sustancialmente por detrás del mercado.

Si repasamos el último año de crecimiento de los beneficios, la empresa registró un magnífico aumento del 125%. Además, el BPA ha subido un 1.554% en conjunto desde hace tres años, gracias a los últimos 12 meses de crecimiento. Así que podemos empezar confirmando que la empresa ha hecho un gran trabajo de crecimiento de los beneficios durante ese tiempo.

Mirando ahora hacia el futuro, se prevé que el BPA se desplome, contrayéndose un 9,8% anual durante los próximos tres años, según los seis analistas que siguen a la empresa. Mientras tanto, se prevé que el mercado en general crezca un 10% anual, lo que dibuja un panorama poco halagüeño.

Con estos datos, no nos sorprende que JinkoSolar Holding cotice a un PER inferior al del mercado. Sin embargo, es poco probable que la disminución de los beneficios conduzca a un PER estable a largo plazo. Existe la posibilidad de que el PER caiga a niveles aún más bajos si la empresa no mejora su rentabilidad.

Lo más importante

Las acciones de JinkoSolar Holding van a necesitar mucho más impulso alcista para que el PER de la empresa salga de su desplome. Se argumenta que la relación precio/beneficios es una medida inferior del valor dentro de ciertas industrias, pero puede ser un poderoso indicador del sentimiento empresarial.

Hemos comprobado que JinkoSolar Holding mantiene su bajo PER por la debilidad de su previsión de beneficios en caída, como era de esperar. En estos momentos, los accionistas están aceptando el bajo PER, ya que admiten que los beneficios futuros probablemente no depararán sorpresas agradables. Es difícil que la cotización suba con fuerza en un futuro próximo en estas circunstancias.

Dicho esto, tenga en cuenta que JinkoSolar Holding está mostrando 3 señales de advertencia en nuestro análisis de inversión, que debería conocer.

Si no está seguro de la solidez del negocio de JinkoSolar Holding, ¿por qué no explora nuestra lista interactiva de valores con sólidos fundamentos empresariales en busca de otras empresas que pueda haber pasado por alto?

La valoración es compleja, pero estamos aquí para simplificarla.

Descubre si JinkoSolar Holding puede estar infravalorada o sobrevalorada con nuestro análisis detallado, que incluye estimaciones del valor justo, riesgos potenciales, dividendos, operaciones con información privilegiada y su situación financiera.

Accede al análisis gratuito¿Tiene algún comentario sobre este artículo? ¿Le preocupa el contenido? Póngase en contacto con nosotros directamente. Si lo prefiere, envíe un correo electrónico a editorial-team (at) simplywallst.com.

Este artículo de Simply Wall St es de carácter general. Proporcionamos comentarios basados únicamente en datos históricos y previsiones de analistas utilizando una metodología imparcial y nuestros artículos no pretenden ser un asesoramiento financiero. No constituyen una recomendación de compra o venta de valores y no tienen en cuenta sus objetivos ni su situación financiera. Nuestro objetivo es ofrecerle un análisis a largo plazo basado en datos fundamentales. Tenga en cuenta que nuestro análisis puede no tener en cuenta los últimos anuncios de empresas sensibles a los precios o el material cualitativo. Simply Wall St no tiene posiciones en ninguno de los valores mencionados.

This article has been translated from its original English version, which you can find here.