Por qué no debería sorprender a los inversores el desplome del 28% de la cotización de SolarEdge Technologies, Inc. (NASDAQ:SEDG)

Por desgracia para algunos accionistas, la cotización de SolarEdge Technologies, Inc.(NASDAQ:SEDG) se ha desplomado un 28% en los últimos treinta días, prolongando el dolor reciente. La reciente caída completa unos doce meses desastrosos para los accionistas, que acumulan una pérdida del 77% durante ese tiempo.

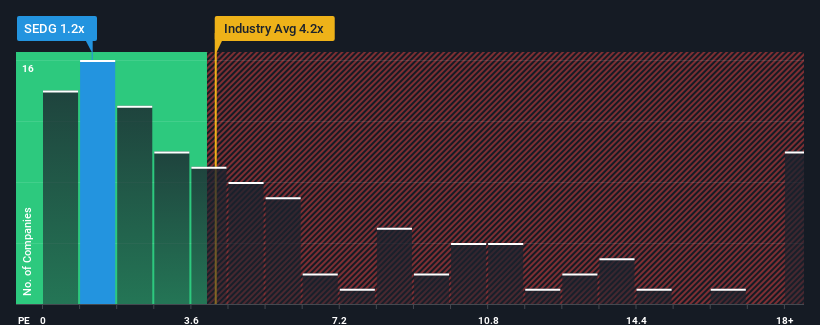

Aunque su precio ha caído sustancialmente, la relación precio/ventas (o "P/V") de 1,2x de SolarEdge Technologies podría seguir pareciendo una buena compra en estos momentos en comparación con el sector de semiconductores en general en Estados Unidos, donde alrededor de la mitad de las empresas tienen relaciones P/V superiores a 4,2x e incluso P/V superiores a 10x son bastante comunes. No obstante, tendríamos que profundizar un poco más para determinar si hay una base racional para la muy reducida P/S.

Consulte nuestro último análisis de SolarEdge Technologies

¿Cómo se ha comportado SolarEdge Technologies recientemente?

SolarEdge Technologies podría estar obteniendo mejores resultados, ya que sus ingresos han retrocedido últimamente, mientras que la mayoría de las demás empresas han registrado un crecimiento positivo de los ingresos. El ratio P/S es probablemente bajo porque los inversores piensan que este pobre rendimiento de los ingresos no va a mejorar. Si le sigue gustando la empresa, esperaría que no fuera así para poder hacerse con algunas acciones mientras no goza del favor de los inversores.

Si desea conocer las previsiones de los analistas, consulte nuestro informegratuito sobre SolarEdge Technologies.¿Coinciden las previsiones de ingresos con el bajo ratio P/S?

Existe la suposición inherente de que una empresa debe tener un rendimiento muy inferior al del sector para que ratios P/S como el de SolarEdge Technologies se consideren razonables.

Retrospectivamente, el año pasado se produjo un frustrante descenso del 4,3% en los ingresos de la empresa. Aun así, admirablemente los ingresos se han elevado un 104% en conjunto desde hace tres años, a pesar de los últimos 12 meses. Aunque ha sido un viaje lleno de baches, todavía es justo decir que el crecimiento de los ingresos recientemente ha sido más que adecuado para la empresa.

De cara al futuro, se prevé una caída de los ingresos del 0,3% anual en los próximos tres años, según los analistas que siguen a la empresa. Esto no es nada bueno cuando se espera que el resto del sector crezca un 25% anual.

Teniendo esto en cuenta, nos parece intrigante que el PER de SolarEdge Technologies se aproxime al de sus homólogos del sector. No obstante, no hay garantía de que la relación precio/valor haya tocado suelo todavía, ya que los ingresos van a la inversa. Existe la posibilidad de que la PER caiga a niveles aún más bajos si la empresa no mejora el crecimiento de sus ingresos.

Conclusión sobre la PER de SolarEdge Technologies

La relación precio/ventas de SolarEdge Technologies parece tan débil como la cotización de sus acciones últimamente. Aunque la relación precio/ventas no debería ser el factor determinante para comprar o no una acción, es un barómetro bastante capaz de medir las expectativas de ingresos.

Es evidente que SolarEdge Technologies mantiene su bajo P/S por la debilidad de su previsión de ingresos en descenso, como era de esperar. En este momento, los inversores consideran que el potencial de mejora de los ingresos no es lo suficientemente grande como para justificar un ratio P/S más elevado. A menos que estas condiciones mejoren, seguirán constituyendo una barrera para la cotización en torno a estos niveles.

Siempre hay que tomar nota de los riesgos, por ejemplo - SolarEdge Technologies tiene 2 señales de advertencia que creemos que debe tener en cuenta.

Si estos riesgos le hacen reconsiderar su opinión sobre SolarEdge Technologies, explore nuestra lista interactiva de valores de alta calidad para hacerse una idea de qué más hay ahí fuera.

La valoración es compleja, pero estamos aquí para simplificarla.

Descubre si SolarEdge Technologies puede estar infravalorada o sobrevalorada con nuestro análisis detallado, que incluye estimaciones del valor justo, riesgos potenciales, dividendos, operaciones con información privilegiada y su situación financiera.

Accede al análisis gratuito¿Tiene algún comentario sobre este artículo? ¿Le preocupa el contenido? Póngase en contacto con nosotros directamente. Si lo prefiere, envíe un correo electrónico a editorial-team (at) simplywallst.com.

Este artículo de Simply Wall St es de carácter general. Proporcionamos comentarios basados únicamente en datos históricos y previsiones de analistas utilizando una metodología imparcial y nuestros artículos no pretenden ser un asesoramiento financiero. No constituyen una recomendación de compra o venta de valores y no tienen en cuenta sus objetivos ni su situación financiera. Nuestro objetivo es ofrecerle un análisis a largo plazo basado en datos fundamentales. Tenga en cuenta que nuestro análisis puede no tener en cuenta los últimos anuncios de empresas sensibles a los precios o el material cualitativo. Simply Wall St no tiene posiciones en ninguno de los valores mencionados.

This article has been translated from its original English version, which you can find here.