Las acciones de Micron Technology, Inc. (NASDAQ:MU) suben un 26%, pero su negocio aún no está a la altura

Quienes posean acciones de Micron Technology, Inc.(NASDAQ:MU) se sentirán aliviados de que la cotización haya repuntado un 26% en los últimos treinta días, pero necesita seguir avanzando para reparar el daño que ha causado recientemente a las carteras de los inversores. Si miramos un poco más atrás, resulta alentador ver que la acción ha subido un 66% en el último año.

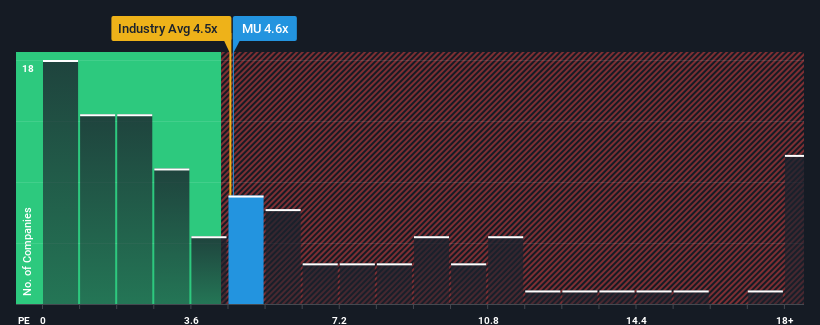

Aunque su precio ha subido, no es exagerado decir que la relación precio/ventas (o "P/V") de Micron Technology, de 4,9 veces en estos momentos, parece bastante "intermedia" en comparación con el sector de los semiconductores en Estados Unidos, donde la mediana de la relación P/V se sitúa en torno a 4,3 veces. Si bien esto podría no llamar la atención, si el ratio P/S no está justificado, los inversores podrían estar perdiendo una oportunidad potencial o ignorando una decepción inminente.

Consulte nuestro último análisis de Micron Technology

¿Cómo se ha comportado Micron Technology recientemente?

Micron Technology podría estar obteniendo mejores resultados, ya que últimamente sus ingresos han crecido menos que los de la mayoría de las demás empresas. Tal vez el mercado esté esperando un aumento de los ingresos en el futuro, lo que ha impedido que la relación P/V disminuya. Es de esperar que así sea, ya que de lo contrario estaríamos pagando un precio relativamente elevado por una empresa con este tipo de perfil de crecimiento.

¿Quiere saber qué opinan los analistas sobre el futuro de Micron Technology en comparación con el sector? En ese caso, nuestro informegratuito es un buen punto de partida.¿Se prevé un crecimiento de los ingresos de Micron Technology?

Para justificar su ratio P/S, Micron Technology necesitaría producir un crecimiento similar al del sector.

Si echamos la vista atrás, vemos que los ingresos de la empresa crecieron un impresionante 61% el año pasado. A pesar de este fuerte crecimiento reciente, sigue luchando por ponerse al día, ya que sus ingresos de tres años se redujeron frustrantemente un 9,4% en general. En consecuencia, los accionistas se habrán sentido pesimistas sobre las tasas de crecimiento de los ingresos a medio plazo.

De cara al futuro, según los analistas que siguen a la empresa, se prevé que los ingresos aumenten un 21% anual durante los próximos tres años. Esta previsión es sustancialmente inferior al 25% de crecimiento anual previsto para el sector en general.

En vista de ello, es curioso que el PER de Micron Technology esté en línea con el de la mayoría de las demás empresas. Parece que la mayoría de los inversores ignoran las expectativas de crecimiento bastante limitadas y están dispuestos a pagar para exponerse a la acción. Estos accionistas podrían estar preparándose para una futura decepción si el PER cae a niveles más acordes con las perspectivas de crecimiento.

Conclusión sobre la PER de Micron Technology

Micron Technology parece haber recuperado su favor, con una sólida subida de precios que ha vuelto a situar su PER en línea con otras empresas del sector Se argumenta que la relación precio/ventas es una medida inferior del valor en determinados sectores, pero puede ser un poderoso indicador del sentimiento empresarial.

Si se tiene en cuenta que las estimaciones de crecimiento de los ingresos de Micron Technology son bastante moderadas en comparación con el sector en general, es fácil entender por qué consideramos inesperado que cotice con su actual ratio P/S. En la actualidad, no confiamos en el P/S, ya que no es probable que los ingresos futuros previstos respalden un sentimiento más positivo durante mucho tiempo. Circunstancias como ésta suponen un riesgo para los inversores actuales y potenciales, que pueden ver caer el precio de las acciones si el bajo crecimiento de los ingresos afecta a la confianza.

Muchos otros factores de riesgo vitales pueden encontrarse en el balance de la empresa. Eche un vistazo a nuestro análisisgratuito del balance de Micron Technology con seis sencillas comprobaciones de algunos de estos factores clave.

Si le interesan las empresas fuertes que obtienen beneficios, consulte esta lista gratuita de empresas interesantes que cotizan con un PER bajo (pero que han demostrado que pueden aumentar sus beneficios).

La valoración es compleja, pero estamos aquí para simplificarla.

Descubre si Micron Technology puede estar infravalorada o sobrevalorada con nuestro análisis detallado, que incluye estimaciones del valor justo, riesgos potenciales, dividendos, operaciones con información privilegiada y su situación financiera.

Accede al análisis gratuito¿Algún comentario sobre este artículo? ¿Le preocupa el contenido? Póngase en contacto con nosotros directamente. Si lo prefiere, envíe un correo electrónico a editorial-team (at) simplywallst.com.

Este artículo de Simply Wall St es de carácter general. Proporcionamos comentarios basados únicamente en datos históricos y previsiones de analistas utilizando una metodología imparcial y nuestros artículos no pretenden ser un asesoramiento financiero. No constituyen una recomendación de compra o venta de valores y no tienen en cuenta sus objetivos ni su situación financiera. Nuestro objetivo es ofrecerle un análisis a largo plazo basado en datos fundamentales. Tenga en cuenta que nuestro análisis puede no tener en cuenta los últimos anuncios de empresas sensibles a los precios o el material cualitativo. Simply Wall St no tiene posiciones en ninguno de los valores mencionados.

This article has been translated from its original English version, which you can find here.