Creemos que Microchip Technology (NASDAQ:MCHP) puede seguir haciendo frente a su deuda

Algunos dicen que la volatilidad, más que la deuda, es la mejor manera de pensar en el riesgo como inversor, pero Warren Buffett dijo célebremente que "la volatilidad está lejos de ser sinónimo de riesgo". Cuando pensamos en el riesgo de una empresa, siempre nos gusta fijarnos en el uso que hace de la deuda, ya que una sobrecarga de deuda puede llevar a la ruina. Observamos que Microchip Technology Incorporated(NASDAQ:MCHP) tiene deuda en su balance. Pero la pregunta más importante es: ¿cuánto riesgo genera esa deuda?

¿Por qué la deuda conlleva riesgo?

En términos generales, la deuda sólo se convierte en un verdadero problema cuando una empresa no puede pagarla fácilmente, ya sea reuniendo capital o con su propio flujo de caja. Parte integrante del capitalismo es el proceso de "destrucción creativa", en el que las empresas en quiebra son liquidadas sin piedad por sus banqueros. Sin embargo, una situación más habitual (pero igualmente costosa) es aquella en la que una empresa debe diluir a los accionistas a un precio de acción barato simplemente para controlar su deuda. Dicho esto, la situación más habitual es aquella en la que una empresa gestiona su deuda razonablemente bien, y en su propio beneficio. Cuando pensamos en el uso de la deuda por parte de una empresa, primero analizamos conjuntamente el efectivo y la deuda.

Consulte nuestro último análisis de Microchip Technology

¿Cuánta deuda tiene Microchip Technology?

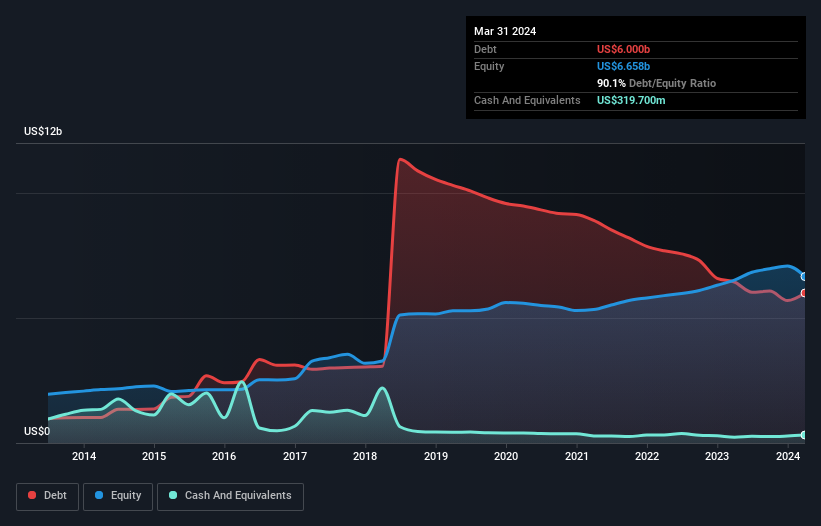

Puede hacer clic en el siguiente gráfico para ver las cifras históricas, pero muestra que Microchip Technology tenía 6.000 millones de dólares de deuda en marzo de 2024, frente a los 6.440 millones de dólares de un año antes. Sin embargo, también tenía 319,7 millones de dólares en efectivo, por lo que su deuda neta es de 5.680 millones de dólares.

Un vistazo al pasivo de Microchip Technology

Podemos ver en el balance más reciente que Microchip Technology tenía pasivos por valor de 2.520 millones de dólares que vencían dentro de un año, y pasivos por valor de 6.700 millones de dólares que vencían después. Como contrapartida, disponía de 319,7 millones de dólares en efectivo y 1.140 millones de dólares en cuentas por cobrar con vencimiento a 12 meses. Por lo tanto, el pasivo es superior en 7.750 millones de dólares a la suma de la tesorería y los créditos a corto plazo.

Por supuesto, Microchip Technology tiene una titánica capitalización bursátil de 52.200 millones de dólares, por lo que estos pasivos son probablemente manejables. Pero hay suficientes pasivos como para que recomendemos a los accionistas que sigan vigilando el balance en el futuro.

Medimos la carga de la deuda de una empresa en relación con su capacidad de generar beneficios analizando su deuda neta dividida por sus beneficios antes de intereses, impuestos, depreciaciones y amortizaciones (EBITDA) y calculando la facilidad con la que sus beneficios antes de intereses e impuestos (EBIT) cubren sus gastos por intereses (cobertura de intereses). La ventaja de este enfoque es que tenemos en cuenta tanto la cantidad absoluta de deuda (con deuda neta a EBITDA) como los gastos reales por intereses asociados a esa deuda (con su ratio de cobertura de intereses).

Diríamos que el moderado coeficiente de deuda neta sobre EBITDA de Microchip Technology (1,7) indica prudencia a la hora de endeudarse. Y su impresionante EBIT de 13,4 veces su gasto por intereses, implica que la carga de la deuda es tan ligera como una pluma de pavo real. Pero la mala noticia es que Microchip Technology ha visto caer su EBIT un 18% en los últimos doce meses. Si ese ritmo de descenso de los beneficios continúa, la empresa podría encontrarse en un aprieto. No hay duda de que lo que más nos dice sobre la deuda es el balance. Pero son los beneficios futuros, más que nada, los que determinarán la capacidad de Microchip Technology para mantener un balance saneado en el futuro. Así que si se centra en el futuro, puede consultar este informe gratuito que muestra las previsiones de beneficios de los analistas.

Pero nuestra última consideración también es importante, porque una empresa no puede pagar la deuda con beneficios sobre el papel; necesita dinero en efectivo. Así que el paso lógico es observar la proporción de ese EBIT que se corresponde con el flujo de caja libre real. En los últimos tres años, Microchip Technology ha producido más flujo de caja libre que EBIT. Este tipo de fuerte conversión de efectivo nos entusiasma tanto como el público cuando suena el ritmo en un concierto de Daft Punk.

Nuestra opinión

La cobertura de intereses de Microchip Technology sugiere que puede hacer frente a su deuda con la misma facilidad con la que Cristiano Ronaldo podría marcar un gol a un portero de un equipo de menores de 14 años. Pero debemos admitir que su tasa de crecimiento del EBIT tiene el efecto contrario. Teniendo todo esto en cuenta, parece que Microchip Technology puede manejar cómodamente sus actuales niveles de deuda. En el lado positivo, este apalancamiento puede impulsar la rentabilidad de los accionistas, pero el inconveniente potencial es un mayor riesgo de pérdidas, por lo que merece la pena vigilar el balance. No cabe duda de que lo que más nos enseña sobre la deuda es el balance. Sin embargo, no todo el riesgo de inversión reside en el balance, ni mucho menos. Por ejemplo, Microchip Technology presenta dos señales de advertencia que deberíamos tener en cuenta.

Por supuesto, si usted es el tipo de inversor que prefiere comprar acciones sin la carga de la deuda, entonces no dude en descubrir nuestra exclusiva lista de acciones de crecimiento neto en efectivo, hoy mismo.

Mobile Infrastructure for Defense and Disaster

The next wave in robotics isn't humanoid. Its fully autonomous towers delivering 5G, ISR, and radar in under 30 minutes, anywhere.

Get the investor briefing before the next round of contracts

Sponsored On Behalf of CiTechLa valoración es compleja, pero estamos aquí para simplificarla.

Descubre si Microchip Technology puede estar infravalorada o sobrevalorada con nuestro análisis detallado, que incluye estimaciones del valor justo, riesgos potenciales, dividendos, operaciones con información privilegiada y su situación financiera.

Accede al análisis gratuito¿Tiene algún comentario sobre este artículo? ¿Le preocupa el contenido? Póngase en contacto con nosotros directamente. Si lo prefiere, envíe un correo electrónico a editorial-team (at) simplywallst.com.

Este artículo de Simply Wall St es de carácter general. Proporcionamos comentarios basados únicamente en datos históricos y previsiones de analistas utilizando una metodología imparcial y nuestros artículos no pretenden ser un asesoramiento financiero. No constituyen una recomendación de compra o venta de valores y no tienen en cuenta sus objetivos ni su situación financiera. Nuestro objetivo es ofrecerle un análisis a largo plazo basado en datos fundamentales. Tenga en cuenta que nuestro análisis puede no tener en cuenta los últimos anuncios de empresas sensibles a los precios o el material cualitativo. Simply Wall St no tiene posiciones en ninguno de los valores mencionados.

This article has been translated from its original English version, which you can find here.