Las prometedoras ganancias de Valvoline (NYSE:VVV) podrían descansar sobre cimientos blandos

Valvoline Inc.(NYSE:VVV) acaba de presentar unos sólidos beneficios, y el mercado ha reaccionado en consecuencia con una saludable subida del precio de la acción. Hemos realizado un análisis y creemos que los inversores están pasando por alto algunos detalles ocultos bajo las cifras de beneficios.

Vea nuestro último análisis de Valvoline

Comparación del flujo de caja con los beneficios de Valvoline

Como ya sabrán los frikis de las finanzas, el ratio de devengo del flujo de caja es una medida clave para evaluar en qué medida el flujo de caja libre (FCF) de una empresa se corresponde con sus beneficios. El ratio de devengo resta el FCF del beneficio de un periodo determinado y divide el resultado por los activos operativos medios de la empresa durante ese periodo. El ratio nos muestra en qué medida el beneficio de una empresa supera su FCF.

Por lo tanto, en realidad se considera algo bueno cuando una empresa tiene un coeficiente de periodificación negativo, pero algo malo si su coeficiente de periodificación es positivo. Aunque no es un problema tener un coeficiente de devengo positivo, que indica un cierto nivel de beneficios no monetarios, un coeficiente de devengo alto es posiblemente algo malo, porque indica que los beneficios en papel no se corresponden con el flujo de caja. Esto se debe a que algunos estudios académicos han sugerido que los altos ratios de devengo tienden a conducir a menores beneficios o a un menor crecimiento de los mismos.

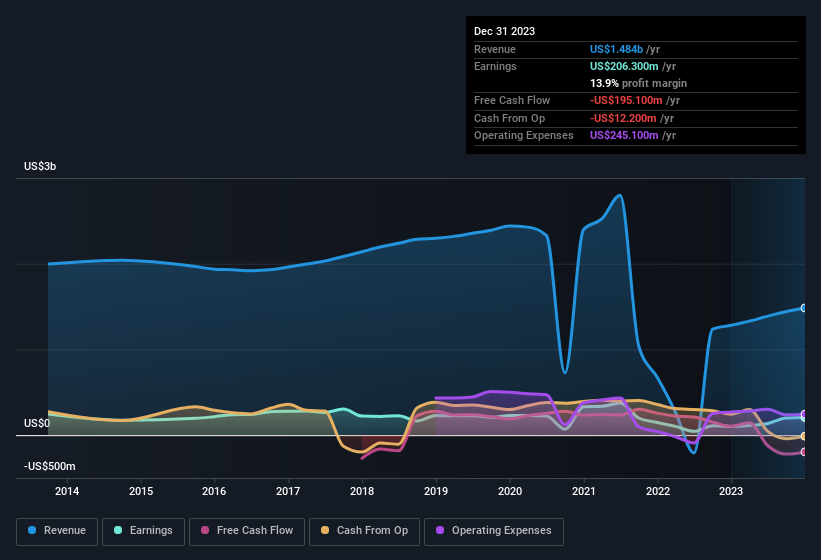

Para el año hasta diciembre de 2023, Valvoline tuvo un ratio de devengo de 0,25. Por lo tanto, sabemos que su flujo de caja libre fue significativamente inferior a su beneficio estatutario, lo que no es nada bueno. Aunque registró un beneficio de 206,3 millones de dólares, el flujo de caja libre indica que en realidad gastó 195 millones de dólares el año pasado. Sin embargo, hace un año el FCF fue de 104 millones de dólares, por lo que Valvoline al menos ha sido capaz de generar un FCF positivo en el pasado. La buena noticia para los accionistas es que el ratio de devengo de Valvoline fue mucho mejor el año pasado, por lo que la mala lectura de este año podría ser simplemente un caso de desajuste a corto plazo entre beneficios y FCF. En consecuencia, algunos accionistas podrían esperar una mayor conversión de efectivo en el año en curso.

Eso puede hacer que se pregunte qué pronostican los analistas en términos de rentabilidad futura. Por suerte, puede hacer clic aquí para ver un gráfico interactivo que muestra la rentabilidad futura, basada en sus estimaciones.

Nuestra opinión sobre los beneficios de Valvoline

Valvoline no convirtió gran parte de sus beneficios en flujo de caja libre en el último año, lo que algunos inversores pueden considerar bastante subóptimo. Por este motivo, creemos que los beneficios estatutarios de Valvoline pueden ser mejores que su poder de beneficios subyacente. El lado positivo es que su crecimiento del BPA durante el último año ha sido realmente maravilloso, aunque no sea una medida perfecta. Al fin y al cabo, es esencial tener en cuenta algo más que los factores anteriores si se quiere entender bien la empresa. Si quiere saber más sobre Valvoline como empresa, es importante que conozca los riesgos a los que se enfrenta. Tenga en cuenta que Valvoline muestra 4 señales de advertencia en nuestro análisis de inversión y 3 de ellas son significativas...

Hoy nos hemos centrado en un único dato para comprender mejor la naturaleza de los beneficios de Valvoline. Pero siempre hay más por descubrir si eres capaz de centrar tu mente en minucias. Por ejemplo, muchas personas consideran que un alto rendimiento de los fondos propios es un indicio de una economía empresarial favorable, mientras que a otras les gusta "seguir el dinero" y buscar valores que compran personas con información privilegiada. Por eso, quizá le interese ver esta recopilación gratuita de empresas con una alta rentabilidad sobre recursos propios, o esta lista de valores que compran personas con información privilegiada.

La valoración es compleja, pero estamos aquí para simplificarla.

Descubre si Valvoline puede estar infravalorada o sobrevalorada con nuestro análisis detallado, que incluye estimaciones del valor justo, riesgos potenciales, dividendos, operaciones con información privilegiada y su situación financiera.

Accede al análisis gratuito¿Algún comentario sobre este artículo? ¿Le preocupa el contenido? Póngase directamente en contacto con nosotros. Si lo prefiere, envíe un correo electrónico a editorial-team (at) simplywallst.com.

Este artículo de Simply Wall St es de carácter general. Proporcionamos comentarios basados únicamente en datos históricos y previsiones de analistas utilizando una metodología imparcial y nuestros artículos no pretenden ser un asesoramiento financiero. No constituyen una recomendación de compra o venta de valores y no tienen en cuenta sus objetivos ni su situación financiera. Nuestro objetivo es ofrecerle un análisis a largo plazo basado en datos fundamentales. Tenga en cuenta que nuestro análisis puede no tener en cuenta los últimos anuncios de empresas sensibles a los precios o el material cualitativo. Simply Wall St no tiene posiciones en ninguno de los valores mencionados.

This article has been translated from its original English version, which you can find here.