LightInTheBox Holding Co. (NYSE:LITB) se dispara un 30%, pero su bajo PER no es motivo de entusiasmo

El precio de las acciones de LightInTheBox Holding Co.(NYSE:LITB) se ha revalorizado un 30% en el último mes. No todos los accionistas se sentirán jubilosos, ya que el precio de la acción ha bajado un decepcionante 27% en los últimos doce meses.

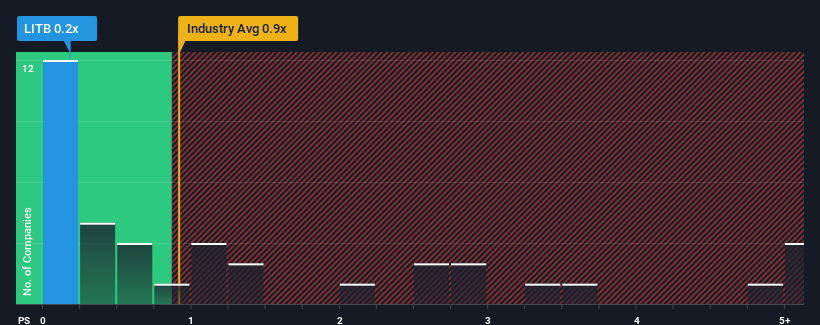

Incluso después de un salto tan grande en el precio, LightInTheBox Holding todavía puede estar enviando señales de compra en la actualidad con su relación precio-ventas (o "P/S") de 0,2x, teniendo en cuenta que casi la mitad de todas las empresas de la industria minorista multilínea en los Estados Unidos tienen relaciones P/S superiores a 0,9x e incluso P/S superiores a 3x no son fuera de lo común. Aunque no es prudente tomar el P/S al pie de la letra, ya que puede haber una explicación de por qué es limitado.

Consulte nuestro último análisis de LightInTheBox Holding

¿Cómo se ha comportado LightInTheBox Holding recientemente?

Por ejemplo, consideremos que el rendimiento financiero de LightInTheBox Holding ha sido bastante ordinario últimamente, ya que el crecimiento de los ingresos es inexistente. Es posible que muchos esperen un empeoramiento de los poco alentadores resultados de ingresos, lo que ha reprimido el P/S. Los alcistas de LightInTheBox Holding esperan que no sea así, para poder comprar la acción a una valoración más baja.

Aunque no hay estimaciones de analistas disponibles para LightInTheBox Holding, eche un vistazo a esta visualizacióngratuita rica en datos para ver cómo la empresa se apila en ganancias, ingresos y flujo de caja.¿Qué nos dicen las métricas de crecimiento de ingresos sobre el bajo PER?

Para justificar su ratio P/S, LightInTheBox Holding necesitaría producir un crecimiento lento que esté por detrás del sector.

Retrospectivamente, el año pasado la empresa obtuvo prácticamente la misma cifra que el año anterior. A pesar de ello, los ingresos han conseguido aumentar un 21% en conjunto desde hace tres años, gracias al anterior periodo de crecimiento. Por lo tanto, nos parece que la empresa ha tenido un resultado mixto en términos de crecimiento de los ingresos durante ese tiempo.

Esto contrasta con el resto de la industria, que se espera que crezca un 14% durante el próximo año, materialmente por encima de las recientes tasas de crecimiento anualizadas a medio plazo de la empresa.

En vista de ello, es comprensible que el PER de LightInTheBox Holding se sitúe por debajo de la mayoría de las demás empresas. Al parecer, muchos accionistas no se sentían cómodos manteniendo algo que creen que continuará a la zaga de la industria en general.

La última palabra

El precio de las acciones de LightInTheBox Holding ha subido recientemente, pero su PER sigue siendo modesto. Por lo general, advertimos que no hay que dar demasiada importancia a la relación precio/ventas a la hora de tomar decisiones de inversión, aunque puede revelar mucho sobre lo que otros participantes en el mercado piensan de la empresa.

En consonancia con las expectativas, LightInTheBox Holding mantiene su baja relación precio/ventas debido a que su reciente crecimiento a tres años es inferior a las previsiones del sector en general. En esta fase, los inversores consideran que el potencial de mejora de los ingresos no es lo suficientemente grande como para justificar un ratio P/S más elevado. A menos que las recientes condiciones a medio plazo mejoren, seguirán constituyendo una barrera para la cotización en torno a estos niveles.

No queremos aguar demasiado la fiesta, pero también hemos encontrado 4 señales de advertencia para LightInTheBox Holding (¡una no nos gusta demasiado!) que debe tener en cuenta.

Si le interesan las empresas fuertes que obtienen beneficios, consulte esta lista gratuita de empresas interesantes que cotizan con un PER bajo (pero que han demostrado que pueden aumentar sus beneficios).

La valoración es compleja, pero estamos aquí para simplificarla.

Descubre si LightInTheBox Holding puede estar infravalorada o sobrevalorada con nuestro análisis detallado, que incluye estimaciones del valor justo, riesgos potenciales, dividendos, operaciones con información privilegiada y su situación financiera.

Accede al análisis gratuito¿Algún comentario sobre este artículo? ¿Le preocupa el contenido? Póngase en contacto con nosotros directamente. Si lo prefiere, envíe un correo electrónico a editorial-team (at) simplywallst.com.

Este artículo de Simply Wall St es de carácter general. Proporcionamos comentarios basados únicamente en datos históricos y previsiones de analistas utilizando una metodología imparcial y nuestros artículos no pretenden ser un asesoramiento financiero. No constituyen una recomendación de compra o venta de valores y no tienen en cuenta sus objetivos ni su situación financiera. Nuestro objetivo es ofrecerle un análisis a largo plazo basado en datos fundamentales. Tenga en cuenta que nuestro análisis puede no tener en cuenta los últimos anuncios de empresas sensibles a los precios o el material cualitativo. Simply Wall St no tiene posiciones en ninguno de los valores mencionados.

¿Tiene algún comentario sobre este artículo? ¿Le preocupa el contenido? Póngase en contacto con nosotros directamente. También puede enviar un correo electrónico a editorial-team@simplywallst.com

This article has been translated from its original English version, which you can find here.