Los riesgos siguen siendo elevados a estos precios, ya que las acciones de The Aaron's Company, Inc. (NYSE:AAN) caen un 25%.

Las acciones de Aaron's Company, Inc.(NYSE:AAN) han tenido un mes horrible, perdiendo un 25% tras un periodo relativamente bueno anterior. En lugar de ser recompensados, los accionistas que ya han mantenido a través de los últimos doce meses ahora están sentados en una caída del precio de las acciones del 44%.

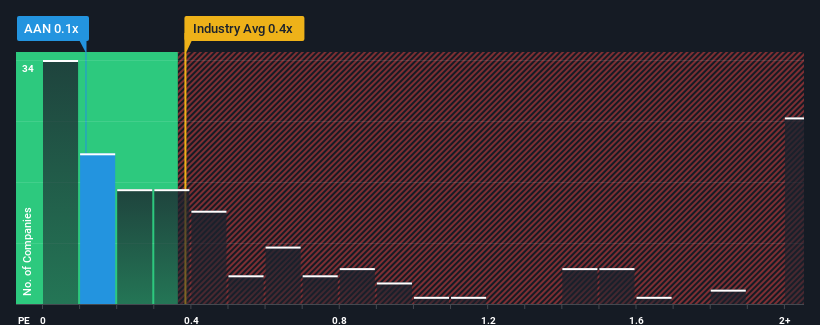

Incluso después de una caída tan grande en el precio, usted todavía podría ser perdonado por sentirse indiferente acerca de la relación P / S de Aaron's Company de 0,1x, ya que la mediana de la relación precio-ventas (o "P / S") para la industria minorista especializada en los Estados Unidos también está cerca de 0,4x. Aunque no es prudente ignorar simplemente el P/S sin explicaciones, ya que los inversores pueden estar despreciando una clara oportunidad o un costoso error.

Vea nuestro último análisis de Aaron's Company

¿Cómo ha sido el rendimiento reciente de Aaron's Company?

Aaron's Company no ha tenido un buen comportamiento recientemente, ya que la disminución de sus ingresos es inferior a la de otras empresas, que han experimentado un crecimiento medio de sus ingresos. Tal vez el mercado esté esperando que mejore su pobre rendimiento de ingresos, evitando que el P/S caiga. Es de esperar que así sea, ya que de lo contrario se estaría pagando un precio relativamente elevado por una empresa con este tipo de perfil de crecimiento.

Si desea conocer las previsiones de los analistas para el futuro, consulte nuestro informegratuito sobre Aaron's Company.¿Coinciden las previsiones de ingresos con el ratio P/S?

Para justificar su ratio P/S, Aaron's Company necesitaría producir un crecimiento similar al del sector.

Si echamos la vista atrás, el crecimiento de los ingresos de la empresa el año pasado no fue algo que nos entusiasmara, ya que registró un decepcionante descenso del 4,9%. Esto frenó la buena racha que estaba teniendo a largo plazo, ya que el crecimiento de sus ingresos en tres años sigue siendo de un notable 23% en total. Así que podemos empezar confirmando que la empresa ha hecho en general un buen trabajo de crecimiento de los ingresos durante ese tiempo, a pesar de que tuvo algunos contratiempos en el camino.

En cuanto a las perspectivas, los cinco analistas que siguen la evolución de la empresa estiman que en los próximos tres años la empresa crecerá un 2,4% cada año. Mientras tanto, se prevé que el resto del sector crezca un 6,5% anual, lo que resulta notablemente más atractivo.

A la luz de esto, es curioso que el P/S de Aaron's Company se sitúe en línea con la mayoría de las demás empresas. Parece que la mayoría de los inversores están ignorando las expectativas de crecimiento bastante limitadas y están dispuestos a pagar para exponerse a las acciones. Estos accionistas pueden estar preparándose para una futura decepción si el PER cae a niveles más acordes con las perspectivas de crecimiento.

Conclusión sobre la PER de Aaron's Company

La caída en picado del precio de las acciones de Aaron's Company ha devuelto su P/S a una región similar a la del resto del sector. Generalmente, nuestra preferencia es limitar el uso del ratio precio/ventas a establecer lo que el mercado piensa sobre la salud general de una empresa.

Dado que las previsiones de crecimiento de los ingresos de Aaron's Company son relativamente moderadas en comparación con el sector en general, resulta sorprendente ver que cotiza con su actual ratio P/V. Cuando vemos empresas con unas perspectivas de ingresos relativamente más débiles en comparación con el sector, sospechamos que el precio de la acción corre el riesgo de bajar, lo que enviaría el moderado P/S a la baja. Se necesita un cambio positivo para justificar la actual relación precio/ventas.

No queremos aguar la fiesta demasiado, pero también encontramos 2 señales de advertencia para Aaron's Company que hay que tener en cuenta.

Si le interesan las empresas fuertes que obtienen beneficios, consulte esta lista gratuita de empresas interesantes que cotizan con un PER bajo (pero que han demostrado que pueden aumentar sus beneficios).

La valoración es compleja, pero estamos aquí para simplificarla.

Descubre si Aaron's Company puede estar infravalorada o sobrevalorada con nuestro análisis detallado, que incluye estimaciones del valor justo, riesgos potenciales, dividendos, operaciones con información privilegiada y su situación financiera.

Accede al análisis gratuito¿Algún comentario sobre este artículo? ¿Le preocupa el contenido? Póngase en contacto con nosotros directamente. Si lo prefiere, envíe un correo electrónico a editorial-team (at) simplywallst.com.

Este artículo de Simply Wall St es de carácter general. Proporcionamos comentarios basados únicamente en datos históricos y previsiones de analistas utilizando una metodología imparcial y nuestros artículos no pretenden ser un asesoramiento financiero. No constituyen una recomendación de compra o venta de valores y no tienen en cuenta sus objetivos ni su situación financiera. Nuestro objetivo es ofrecerle un análisis a largo plazo basado en datos fundamentales. Tenga en cuenta que nuestro análisis puede no tener en cuenta los últimos anuncios de empresas sensibles a los precios o el material cualitativo. Simply Wall St no tiene posiciones en ninguno de los valores mencionados.

This article has been translated from its original English version, which you can find here.