Howard Marks lo expresó muy bien cuando dijo que, más que preocuparse por la volatilidad del precio de las acciones, "la posibilidad de una pérdida permanente es el riesgo que me preocupa... y que preocupa a todos los inversores prácticos que conozco". Así que puede resultar obvio que hay que tener en cuenta la deuda a la hora de pensar en el riesgo de cualquier acción, porque demasiada deuda puede hundir una empresa. Es importante destacar que Yoshitsu Co., Ltd(NASDAQ:TKLF) tiene deuda. Pero la verdadera pregunta es si esta deuda hace que la empresa sea arriesgada.

¿Qué riesgo conlleva la deuda?

La deuda es una herramienta para ayudar a las empresas a crecer, pero si una empresa es incapaz de pagar a sus prestamistas, entonces existe a su merced. Parte integrante del capitalismo es el proceso de "destrucción creativa", en el que las empresas en quiebra son liquidadas sin piedad por sus banqueros. Sin embargo, un escenario más común (pero aún doloroso) es que tenga que captar nuevo capital propio a bajo precio, diluyendo así permanentemente a los accionistas. Sin embargo, al sustituir a la dilución, la deuda puede ser una herramienta extremadamente buena para las empresas que necesitan capital para invertir en crecimiento con altas tasas de rentabilidad. Cuando pensamos en el uso de la deuda por parte de una empresa, primero analizamos conjuntamente el efectivo y la deuda.

Vea nuestro último análisis de Yoshitsu

¿Cuál es la deuda neta de Yoshitsu?

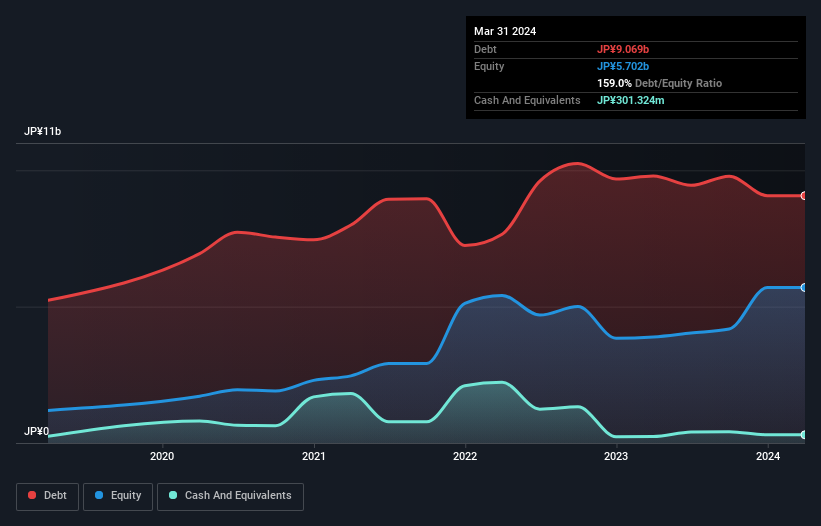

La siguiente imagen, en la que puede hacer clic para ver más detalles, muestra que Yoshitsu tenía una deuda de 9.070 millones de yenes a finales de marzo de 2024, una reducción desde los 9.790 millones de yenes de hace un año. Sin embargo, también tenía 301,3 millones de yenes en efectivo, por lo que su deuda neta es de 8.770 millones de yenes.

¿Cuál es la solidez del balance de Yoshitsu?

Según el último balance, Yoshitsu tenía pasivos por valor de 13.800 millones de yenes japoneses con vencimiento a menos de 12 meses y pasivos por valor de 1.520 millones de yenes japoneses con vencimiento a más de 12 meses. Para compensar estas obligaciones, dispone de 301,3 millones de yenes en efectivo y de 16.200 millones de yenes en cuentas a cobrar con vencimiento a 12 meses. Por tanto, dispone de 1.130 millones de yenes más de activos líquidos que de pasivos.

Esta abundante liquidez implica que el balance de Yoshitsu es robusto como un gigantesco árbol secuoya. Desde este punto de vista, los prestamistas deberían sentirse tan seguros como la amada de un maestro de kárate cinturón negro.

Utilizamos dos ratios principales para informarnos sobre los niveles de deuda en relación con los beneficios. El primero es la deuda neta dividida por los beneficios antes de intereses, impuestos, depreciaciones y amortizaciones (EBITDA), mientras que el segundo es cuántas veces sus beneficios antes de intereses e impuestos (EBIT) cubren sus gastos por intereses (o su cobertura de intereses, para abreviar). Así pues, consideramos la deuda en relación con los beneficios tanto con gastos de depreciación y amortización como sin ellos.

Yoshitsu tiene un ratio deuda/EBITDA bastante alto, de 17,9, lo que sugiere una carga de deuda significativa. Sin embargo, su cobertura de intereses de 2,8 es razonablemente fuerte, lo cual es una buena señal. Sin embargo, el lado positivo es que Yoshitsu logró un EBIT positivo de 305 millones de yenes en los últimos doce meses, una mejora respecto a las pérdidas del año anterior. A la hora de analizar los niveles de endeudamiento, el balance es el punto de partida obvio. Pero son los beneficios de Yoshitsu los que influirán en cómo se mantenga el balance en el futuro. Por ello, si quiere saber más sobre sus beneficios, puede que le interese consultar este gráfico de la tendencia de sus beneficios a largo plazo.

Por último, aunque el fisco adore los beneficios contables, los prestamistas sólo aceptan dinero en efectivo. Por eso es importante comprobar qué parte de sus beneficios antes de intereses e impuestos (EBIT) se convierte en flujo de caja libre real. El año pasado, Yoshitsu quemó mucho efectivo. Aunque los inversores esperan sin duda que esta situación se invierta a su debido tiempo, es evidente que el uso de la deuda es más arriesgado.

Nuestra opinión

La conversión del EBIT de Yoshitsu en flujo de caja libre fue realmente negativa en este análisis, al igual que su deuda neta en relación con el EBITDA. Pero su nivel de pasivo total fue significativamente redentor. El análisis de todos estos datos nos hace ser un poco cautos sobre los niveles de endeudamiento de Yoshitsu. Aunque entendemos que la deuda puede mejorar la rentabilidad de los fondos propios, sugerimos a los accionistas que vigilen de cerca sus niveles de endeudamiento para evitar que aumenten. No hay duda de que lo que más nos enseña sobre la deuda es el balance. Pero, en última instancia, cada empresa puede contener riesgos que existen fuera del balance. Por ejemplo, hemos descubierto 6 señales de advertencia para Yoshitsu (¡2 no nos gustan demasiado!) que debería tener en cuenta antes de invertir aquí.

Al fin y al cabo, a veces es más fácil centrarse en empresas que ni siquiera necesitan deuda. Los lectores pueden acceder a una lista de valores de crecimiento con deuda neta cero 100% gratis, ahora mismo.

La valoración es compleja, pero estamos aquí para simplificarla.

Descubre si Tokyo Lifestyle puede estar infravalorada o sobrevalorada con nuestro análisis detallado, que incluye estimaciones del valor justo, riesgos potenciales, dividendos, operaciones con información privilegiada y su situación financiera.

Accede al análisis gratuito¿Tiene algún comentario sobre este artículo? ¿Le preocupa el contenido? Póngase en contacto con nosotros directamente. Si lo prefiere, envíe un correo electrónico a editorial-team (at) simplywallst.com.

Este artículo de Simply Wall St es de carácter general. Proporcionamos comentarios basados únicamente en datos históricos y previsiones de analistas utilizando una metodología imparcial y nuestros artículos no pretenden ser un asesoramiento financiero. No constituyen una recomendación de compra o venta de valores y no tienen en cuenta sus objetivos ni su situación financiera. Nuestro objetivo es ofrecerle un análisis a largo plazo basado en datos fundamentales. Tenga en cuenta que nuestro análisis puede no tener en cuenta los últimos anuncios de empresas sensibles a los precios o el material cualitativo. Simply Wall St no tiene posiciones en ninguno de los valores mencionados.

¿Tiene algún comentario sobre este artículo? ¿Le preocupa el contenido? Póngase en contacto con nosotros directamente. También puede enviar un correo electrónico a editorial-team@simplywallst.com

This article has been translated from its original English version, which you can find here.