El gestor de fondos externos respaldado por Charlie Munger, de Berkshire Hathaway, Li Lu, no tiene pelos en la lengua al afirmar que "el mayor riesgo de una inversión no es la volatilidad de los precios, sino sufrir una pérdida permanente de capital". Cuando pensamos en el grado de riesgo de una empresa, siempre nos gusta fijarnos en su uso de la deuda, ya que una sobrecarga de deuda puede llevar a la ruina. Observamos que Verona Pharma plc(NASDAQ:VRNA) tiene deuda en su balance. Pero, ¿es esta deuda una preocupación para los accionistas?

¿Qué riesgo conlleva la deuda?

La deuda ayuda a una empresa hasta que ésta tiene problemas para pagarla, ya sea con nuevo capital o con flujo de caja libre. En última instancia, si la empresa no puede cumplir sus obligaciones legales de reembolso de la deuda, los accionistas podrían quedarse sin nada. Sin embargo, una situación más habitual (pero igualmente cara) es aquella en la que una empresa debe diluir a los accionistas a un precio de acción barato simplemente para conseguir controlar la deuda. Dicho esto, la situación más común es aquella en la que una empresa gestiona su deuda razonablemente bien, y en su propio beneficio. El primer paso a la hora de considerar los niveles de endeudamiento de una empresa es considerar conjuntamente su tesorería y su deuda.

Consulte nuestro último análisis de Verona Pharma

¿Cuál es la deuda neta de Verona Pharma?

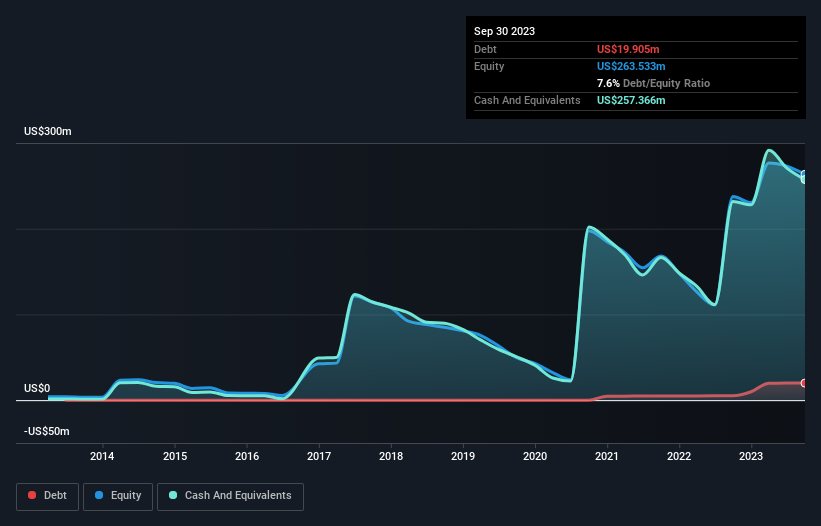

Como puede ver a continuación, a finales de septiembre de 2023, Verona Pharma tenía 19,9 millones de dólares de deuda, frente a los 5,04 millones de dólares de hace un año. Haga clic en la imagen para ver más detalles. Pero, por otro lado, también tiene 257,4 millones de dólares en efectivo, lo que supone una posición de caja neta de 237,5 millones de dólares.

¿Cómo de sano es el balance de Verona Pharma?

Podemos ver en el balance más reciente que Verona Pharma tenía pasivos por valor de 9,01 millones de dólares con vencimiento dentro de un año, y pasivos por valor de 19,9 millones de dólares con vencimiento posterior. Por otro lado, tenía 257,4 millones de USD de tesorería y 9,51 millones de USD de cuentas por cobrar con vencimiento a un año. Así que en realidad tiene 237,9 millones de dólares más de activos líquidos que de pasivos totales.

Este exceso de liquidez sugiere que Verona Pharma está adoptando un enfoque prudente con respecto a la deuda. Debido a su sólida posición de activos netos, no es probable que tenga problemas con sus prestamistas. En pocas palabras, Verona Pharma cuenta con liquidez neta, por lo que es justo decir que no tiene una pesada carga de deuda. A la hora de analizar los niveles de endeudamiento, el balance es el punto de partida obvio. Pero, en última instancia, la rentabilidad futura de la empresa decidirá si Verona Pharma puede reforzar su balance con el tiempo. Así que si quieres ver lo que piensan los profesionales, puede que te interese este informe gratuito sobre las previsiones de beneficios de los analistas.

Dado que por el momento no tiene ingresos de explotación significativos, los accionistas esperan que Verona Pharma pueda progresar y conseguir una mejor tracción para el negocio, antes de que se quede sin liquidez.

¿Cuál es el riesgo de Verona Pharma?

No nos cabe duda de que las empresas con pérdidas son, en general, más arriesgadas que las rentables. Y, a decir verdad, en el último año Verona Pharma tuvo pérdidas de beneficios antes de intereses e impuestos (EBIT). De hecho, en ese tiempo gastó 48 millones de dólares en efectivo y registró unas pérdidas de 51 millones. Pero la gracia salvadora son los 237,5 millones de dólares del balance. Con ese dinero, la empresa puede seguir invirtiendo en crecimiento durante al menos dos años, al ritmo actual. En general, su balance no parece demasiado arriesgado, por el momento, pero siempre somos cautos hasta que vemos el flujo de caja libre positivo. El balance es claramente el área en la que hay que centrarse cuando se analiza la deuda. Pero, en última instancia, cada empresa puede contener riesgos que existen fuera del balance. Hemos identificado dos señales de advertencia en Verona Pharma (al menos una de ellas potencialmente grave) , y comprenderlas debería formar parte de su proceso de inversión.

Si, después de todo esto, está más interesado en una empresa de rápido crecimiento con un balance sólido como una roca, consulte sin demora nuestra lista de valores de crecimiento neto en efectivo.

La valoración es compleja, pero estamos aquí para simplificarla.

Descubre si Verona Pharma puede estar infravalorada o sobrevalorada con nuestro análisis detallado, que incluye estimaciones del valor justo, riesgos potenciales, dividendos, operaciones con información privilegiada y su situación financiera.

Accede al análisis gratuito¿Tiene algún comentario sobre este artículo? ¿Le preocupa el contenido? Póngase en contacto con nosotros directamente. Si lo prefiere, envíe un correo electrónico a editorial-team (at) simplywallst.com.

Este artículo de Simply Wall St es de carácter general. Proporcionamos comentarios basados únicamente en datos históricos y previsiones de analistas utilizando una metodología imparcial y nuestros artículos no pretenden ser un asesoramiento financiero. No constituyen una recomendación de compra o venta de valores y no tienen en cuenta sus objetivos ni su situación financiera. Nuestro objetivo es ofrecerle un análisis a largo plazo basado en datos fundamentales. Tenga en cuenta que nuestro análisis puede no tener en cuenta los últimos anuncios de empresas sensibles a los precios o el material cualitativo. Simply Wall St no tiene posiciones en ninguno de los valores mencionados.

This article has been translated from its original English version, which you can find here.