Howard Marks lo expresó muy bien cuando dijo que, más que preocuparse por la volatilidad del precio de las acciones, "la posibilidad de una pérdida permanente es el riesgo que me preocupa... y que preocupa a todos los inversores prácticos que conozco". Así que parece que el dinero inteligente sabe que la deuda -que suele estar implicada en las quiebras- es un factor muy importante a la hora de evaluar el riesgo de una empresa. Observamos que TScan Therapeutics, Inc.(NASDAQ:TCRX) tiene deuda en su balance. Pero la verdadera pregunta es si esta deuda hace que la empresa sea arriesgada.

¿Cuándo es un problema la deuda?

La deuda es una herramienta para ayudar a las empresas a crecer, pero si una empresa es incapaz de pagar a sus prestamistas, queda a su merced. Si las cosas se ponen realmente mal, los prestamistas pueden tomar el control de la empresa. Sin embargo, un caso más frecuente (pero igualmente costoso) es que una empresa tenga que emitir acciones a precios de saldo, diluyendo permanentemente a los accionistas, sólo para apuntalar su balance. Por supuesto, la deuda puede ser una herramienta importante en las empresas, sobre todo en las que necesitan mucho capital. Cuando pensamos en el uso de la deuda por parte de una empresa, primero analizamos conjuntamente el efectivo y la deuda.

Vea nuestro último análisis de TScan Therapeutics

¿Cuánta deuda tiene TScan Therapeutics?

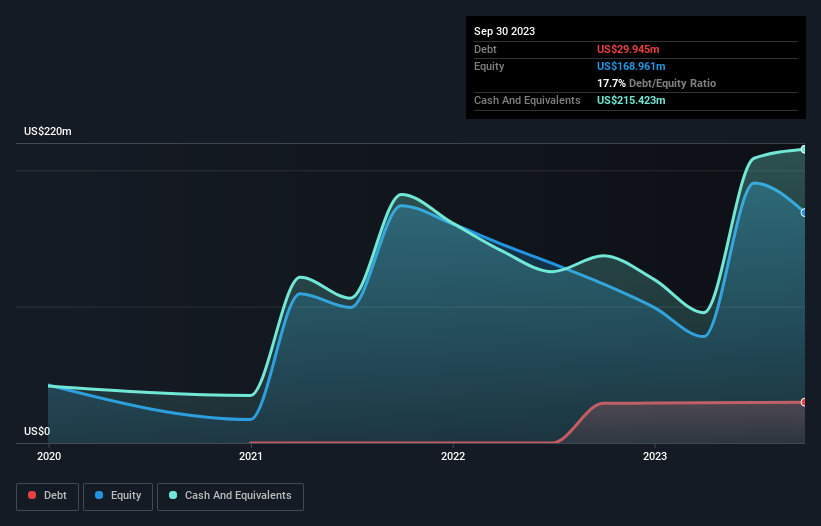

El siguiente gráfico, en el que puede hacer clic para obtener más detalles, muestra que TScan Therapeutics tenía 29,9 millones de dólares de deuda en septiembre de 2023; más o menos lo mismo que el año anterior. Pero, por otro lado, también tiene 215,4 millones de dólares en efectivo, lo que supone una posición de caja neta de 185,5 millones de dólares.

¿Cuál es la solidez del balance de TScan Therapeutics?

Los últimos datos del balance muestran que TScan Therapeutics tenía pasivos por valor de 33,2 millones de dólares con vencimiento dentro de un año, y pasivos por valor de 89,3 millones de dólares con vencimiento posterior. Por otro lado, disponía de 215,4 millones de dólares en efectivo y 31,9 millones de dólares en cuentas por cobrar que vencían dentro de un año. Así que puede presumir de tener 124,9 millones de dólares más de activos líquidos que de pasivos totales.

Este exceso de liquidez es un gran indicio de que el balance de TScan Therapeutics es casi tan sólido como Fort Knox. Teniendo en cuenta este hecho, creemos que su balance es tan fuerte como un buey. En pocas palabras, el hecho de que TScan Therapeutics tenga más efectivo que deuda es sin duda un buen indicio de que puede gestionar su deuda con seguridad. No hay duda de que lo que más nos enseña sobre la deuda es el balance. Pero son los beneficios futuros, más que nada, los que determinarán la capacidad de TScan Therapeutics para mantener un balance saneado en el futuro. Así que si quieres ver lo que piensan los profesionales, puede que te interese este informe gratuito sobre las previsiones de beneficios de los analistas.

En 12 meses, TScan Therapeutics registró unos ingresos de 17 millones de dólares, lo que supone una ganancia del 27%, aunque no comunicó beneficios antes de intereses e impuestos. Es probable que los accionistas crucen los dedos para que la empresa logre aumentar sus beneficios.

¿Cuál es el riesgo de TScan Therapeutics?

Estadísticamente hablando, las empresas que pierden dinero son más arriesgadas que las que ganan dinero. Y observamos que TScan Therapeutics tuvo una pérdida de beneficios antes de intereses e impuestos (EBIT) en el último año. De hecho, en ese tiempo gastó 58 millones de dólares en efectivo y registró unas pérdidas de 88 millones de dólares. Pero la gracia salvadora son los 185,5 millones de dólares del balance. Esto significa que podría seguir gastando al ritmo actual durante más de dos años. Con un crecimiento muy sólido de los ingresos en el último año, TScan Therapeutics puede estar en camino de ser rentable. Las empresas con ánimo de lucro suelen ser arriesgadas, pero también pueden ofrecer grandes recompensas. No cabe duda de que donde más aprendemos sobre la deuda es en el balance. Pero, en última instancia, cada empresa puede contener riesgos que existen fuera del balance. Hemos identificado 4 señales de advertencia con TScan Therapeutics (al menos 2 que no deberían ignorarse) , y comprenderlas debería formar parte de su proceso de inversión.

Al fin y al cabo, a veces es más fácil centrarse en empresas que ni siquiera necesitan deuda. Los lectores pueden acceder a una lista de valores de crecimiento con deuda neta cero 100% gratis, ahora mismo.

La valoración es compleja, pero estamos aquí para simplificarla.

Descubre si TScan Therapeutics puede estar infravalorada o sobrevalorada con nuestro análisis detallado, que incluye estimaciones del valor justo, riesgos potenciales, dividendos, operaciones con información privilegiada y su situación financiera.

Accede al análisis gratuito¿Tiene algún comentario sobre este artículo? ¿Le preocupa el contenido? Póngase en contacto con nosotros directamente. Si lo prefiere, envíe un correo electrónico a editorial-team (at) simplywallst.com.

Este artículo de Simply Wall St es de carácter general. Proporcionamos comentarios basados únicamente en datos históricos y previsiones de analistas utilizando una metodología imparcial y nuestros artículos no pretenden ser un asesoramiento financiero. No constituyen una recomendación de compra o venta de valores y no tienen en cuenta sus objetivos ni su situación financiera. Nuestro objetivo es ofrecerle un análisis a largo plazo basado en datos fundamentales. Tenga en cuenta que nuestro análisis puede no tener en cuenta los últimos anuncios de empresas sensibles a los precios o el material cualitativo. Simply Wall St no tiene posiciones en ninguno de los valores mencionados.

This article has been translated from its original English version, which you can find here.