Creemos que las ganancias de Roivant Sciences (NASDAQ:ROIV) son una mala guía para su rentabilidad

Las acciones de Roivant Sciences Ltd.(NASDAQ:ROIV) subieron tras publicar un sólido informe de beneficios. Sin embargo, creemos que los accionistas deberían tener en cuenta otros factores además de las cifras de beneficios.

Consulte nuestro último análisis de Roivant Sciences

Zoom sobre los beneficios de Roivant Sciences

En altas finanzas, el ratio clave utilizado para medir lo bien que una empresa convierte los beneficios reportados en flujo de caja libre (FCF) es el ratio de devengo (de flujo de caja). Para obtener el ratio de devengo, primero restamos el FCF de los beneficios de un periodo y, a continuación, dividimos esa cifra por los activos de explotación medios del periodo. El ratio nos muestra en qué medida el beneficio de una empresa supera su FCF.

Por lo tanto, en realidad se considera algo bueno cuando una empresa tiene un coeficiente de periodificación negativo, pero algo malo si su coeficiente de periodificación es positivo. Con esto no quiero decir que debamos preocuparnos por un coeficiente de devengo positivo, pero merece la pena señalar los casos en los que el coeficiente de devengo es bastante elevado. Esto se debe a que algunos estudios académicos han sugerido que los altos ratios de devengo tienden a conducir a menores beneficios o a un menor crecimiento de los mismos.

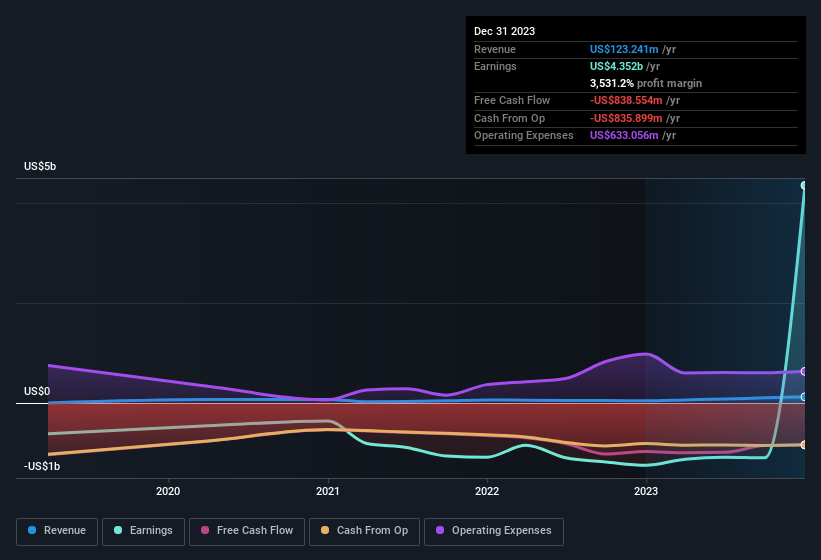

Para el año hasta diciembre de 2023, Roivant Sciences tenía un ratio de devengo de 15,37. Como regla general, esto es un mal presagio para la rentabilidad futura. Y de hecho, durante el periodo la empresa no produjo ningún flujo de caja libre. Aunque registró un beneficio de 4.350 millones de dólares, el flujo de caja libre indica que gastó 839 millones de dólares en el último año. Tras el flujo de caja libre negativo del año pasado, imaginamos que algunos accionistas se preguntarán si el gasto de 839 millones de dólares de este año indica un alto riesgo. Dicho esto, hay más cosas que considerar. Podemos analizar el impacto de las partidas inusuales de la cuenta de pérdidas y ganancias en su ratio de devengo, así como explorar cómo la dilución está afectando negativamente a los accionistas. Un aspecto positivo para los accionistas de Roivant Sciences es que su ratio de devengo fue significativamente mejor el año pasado, lo que da motivos para creer que puede volver a una mayor conversión de efectivo en el futuro. Como resultado, algunos accionistas pueden estar esperando una mayor conversión de efectivo en el año en curso.

Eso puede hacer que se pregunte qué pronostican los analistas en términos de rentabilidad futura. Por suerte, puede hacer clic aquí para ver un gráfico interactivo que muestra la rentabilidad futura, basada en sus estimaciones.

Para comprender el valor del crecimiento de los beneficios de una empresa, es imprescindible tener en cuenta cualquier dilución de los intereses de los accionistas. De hecho, Roivant Sciences ha aumentado el número de acciones en circulación en un 6,3% en los últimos doce meses mediante la emisión de nuevas acciones. Por lo tanto, cada acción recibe ahora una parte menor de los beneficios. Las métricas por acción como el BPA nos ayudan a comprender cuánto se benefician los accionistas reales de los beneficios de la empresa, mientras que el nivel de ingresos netos nos da una mejor visión del tamaño absoluto de la empresa. Puede ver un gráfico del BPA de Roivant Sciences haciendo clic aquí.

Un vistazo al impacto de la dilución de Roivant Sciences en sus ganancias por acción (BPA)

Roivant Sciences perdía dinero hace tres años. E incluso centrándonos sólo en los últimos doce meses, no tenemos una tasa de crecimiento significativa porque también tuvo pérdidas hace un año. Pero matemáticas aparte, siempre es bueno ver cuando un negocio que antes no era rentable se vuelve bueno (aunque aceptamos que el beneficio habría sido mayor si no hubiera sido necesaria la dilución). Por lo tanto, la dilución está influyendo notablemente en la rentabilidad de los accionistas.

A largo plazo, si los beneficios por acción de Roivant Sciences pueden aumentar, el precio de la acción también debería hacerlo. Sin embargo, si sus beneficios aumentan mientras sus beneficios por acción se mantienen planos (o incluso caen), entonces los accionistas podrían no ver muchos beneficios. Para el accionista minorista ordinario, el BPA es una gran medida para comprobar su hipotética "participación" en los beneficios de la empresa.

¿Cómo influyen las partidas inusuales en el beneficio?

Dado el coeficiente de devengo, no es demasiado sorprendente que el beneficio de Roivant Sciences se viera impulsado por partidas inusuales por valor de 5.300 millones de dólares en los últimos doce meses. Aunque siempre es agradable obtener mayores beneficios, una gran contribución de elementos inusuales a veces merma nuestro entusiasmo. Hemos analizado los números de la mayoría de las empresas que cotizan en bolsa en todo el mundo, y es muy común que los elementos inusuales sean de naturaleza puntual. Y, al fin y al cabo, eso es exactamente lo que implica la terminología contable. Podemos ver que los elementos inusuales positivos de Roivant Sciences fueron bastante significativos en relación con su beneficio en el año hasta diciembre de 2023. En igualdad de condiciones, esto probablemente tendría el efecto de hacer del beneficio estatutario una mala guía del poder de las ganancias subyacentes.

Nuestra opinión sobre los resultados de Roivant Sciences

Roivant Sciences no respaldó sus beneficios con flujo de caja libre, pero esto no es demasiado sorprendente dado que los beneficios se vieron inflados por partidas inusuales. Además, las nuevas acciones emitidas implican que los accionistas poseen ahora menos de la empresa, a menos que ellos mismos aporten más efectivo. Si reflexionamos, los factores mencionados nos dan la fuerte impresión de que el poder de ganancia subyacente de Roivant Sciences no es tan bueno como podría parecer, basándonos en las cifras de beneficios estatutarios. A la luz de esto, si desea realizar más análisis sobre la empresa, es vital estar informado de los riesgos que implica. Un ejemplo: Hemos detectado 4 señales de alarma en Roivant Sciences que debería tener en cuenta y 2 de ellas no nos gustan demasiado.

Nuestro examen de Roivant Sciences se ha centrado en determinados factores que pueden hacer que sus beneficios parezcan mejores de lo que son. Y, sobre esta base, somos algo escépticos. Pero siempre hay algo más que descubrir si eres capaz de centrar tu mente en minucias. Algunas personas consideran que un alto rendimiento de los fondos propios es una buena señal de un negocio de calidad. Por eso, quizá le interese ver esta recopilación gratuita de empresas con un alto rendimiento de los fondos propios, o esta lista de valores que compran personas con información privilegiada.

La valoración es compleja, pero estamos aquí para simplificarla.

Descubre si Roivant Sciences puede estar infravalorada o sobrevalorada con nuestro análisis detallado, que incluye estimaciones del valor justo, riesgos potenciales, dividendos, operaciones con información privilegiada y su situación financiera.

Accede al análisis gratuito¿Algún comentario sobre este artículo? ¿Le preocupa el contenido? Póngase directamente en contacto con nosotros. Si lo prefiere, envíe un correo electrónico a editorial-team (at) simplywallst.com.

Este artículo de Simply Wall St es de carácter general. Proporcionamos comentarios basados únicamente en datos históricos y previsiones de analistas utilizando una metodología imparcial y nuestros artículos no pretenden ser un asesoramiento financiero. No constituyen una recomendación de compra o venta de valores y no tienen en cuenta sus objetivos ni su situación financiera. Nuestro objetivo es ofrecerle un análisis a largo plazo basado en datos fundamentales. Tenga en cuenta que nuestro análisis puede no tener en cuenta los últimos anuncios de empresas sensibles a los precios o el material cualitativo. Simply Wall St no tiene posiciones en ninguno de los valores mencionados.

This article has been translated from its original English version, which you can find here.