Resultados actualizados: uniQure N.V. (NASDAQ:QURE) acaba de presentar sus resultados y los analistas están recortando sus previsiones.

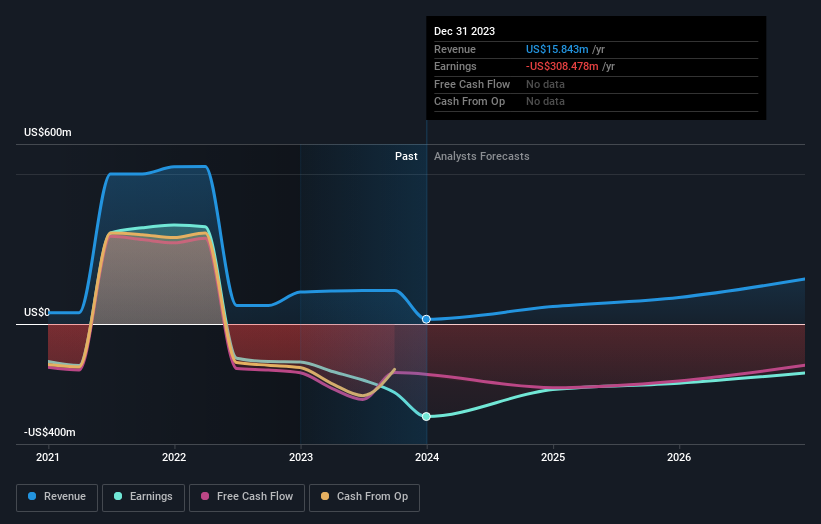

Se ha producido un notable cambio en el apetito por las acciones de uniQure N.V.(NASDAQ:QURE) en la semana posterior a su informe anual, con una caída del 12% hasta los 5,59 dólares. Los ingresos fueron un punto brillante, con 16 millones de dólares en ingresos que llegaron un 4,8% por encima de las expectativas, aunque los beneficios estatutarios no fueron tan bien, registrando una pérdida de 6,59 dólares, un 3,1% por debajo de las predicciones del consenso. Los beneficios son un momento importante para los inversores, ya que pueden seguir la evolución de una empresa, ver las previsiones de los analistas para el próximo año y comprobar si se ha producido un cambio en el sentimiento hacia la empresa. Así que hemos reunido las últimas previsiones posteriores a los resultados para ver lo que las estimaciones sugieren para el próximo año.

Consulte nuestro último análisis de uniQure

Teniendo en cuenta los últimos resultados, el consenso actual de los 14 analistas de uniQure es de unos ingresos de 58,0 millones de dólares en 2024. Esto reflejaría un enorme aumento del 266% de sus ingresos en los últimos 12 meses. Se espera que las pérdidas por acción se reduzcan considerablemente en un futuro próximo, un 33% hasta los 4,31 dólares. Sin embargo, antes de los últimos resultados, los analistas preveían unos ingresos de 64,3 millones de dólares y unas pérdidas de 4,04 dólares por acción en 2024. En general, parece que los analistas son negativos en esta actualización. Aunque las previsiones de ingresos se han mantenido estables, el consenso también ha aumentado considerablemente sus previsiones de pérdidas por acción.

El precio objetivo de consenso cayó un 25%, hasta los 22,62 dólares, con los analistas claramente preocupados por la empresa tras la debilidad de las perspectivas de ingresos y beneficios. Sin embargo, fijarse en un único precio objetivo puede ser imprudente, ya que el objetivo de consenso es en realidad la media de los objetivos de precios de los analistas. Por ello, a algunos inversores les gusta fijarse en el rango de estimaciones para ver si hay opiniones divergentes sobre la valoración de la empresa. El analista más optimista de uniQure tiene un precio objetivo de 37,48 dólares por acción, mientras que el más pesimista lo valora en 7,01 dólares. Como se puede ver, el rango de estimaciones es amplio, con la valoración más baja a menos de la mitad de la estimación más optimista, lo que sugiere que hay algunas opiniones muy divergentes sobre cómo piensan los analistas que se comportará esta empresa. En consecuencia, no sería una buena idea tomar decisiones basándose en el precio objetivo de consenso, que, al fin y al cabo, no es más que una media de esta amplia gama de estimaciones.

Una de las formas de entender estas previsiones es ver cómo se comparan con los resultados anteriores y con las estimaciones de crecimiento del sector. No cabe duda de que los analistas esperan que el crecimiento de uniQure se acelere, con una previsión de crecimiento anualizado del 266% hasta finales de 2024 que se sitúa favorablemente junto al crecimiento histórico del 26% anual en los últimos cinco años. Compárese con otras empresas del mismo sector, para las que se prevé un crecimiento anual de los ingresos del 18%. Teniendo en cuenta la aceleración prevista de los ingresos, está bastante claro que se espera que uniQure crezca mucho más rápido que su sector.

El balance final

Lo más importante a tener en cuenta es la previsión de un aumento de las pérdidas el próximo año, lo que sugiere que no todo va bien en uniQure. También rebajaron las estimaciones de ingresos de uniQure, pero los datos del sector sugieren que se espera que crezca más rápido que la industria en general. El precio objetivo de consenso se redujo considerablemente, ya que los últimos resultados no parecen tranquilizar a los analistas, lo que conduce a una estimación más baja de la valoración futura de uniQure.

Teniendo esto en cuenta, no nos apresuraríamos a llegar a una conclusión sobre uniQure. El poder de los beneficios a largo plazo es mucho más importante que los beneficios del próximo año. Tenemos estimaciones -de múltiples analistas de uniQure- hasta 2026, y puede verlas gratis en nuestra plataforma aquí.

¿Y qué hay de los riesgos? Todas las empresas los tienen, y hemos detectado 2 señales de advertencia para uniQure que debería conocer.

La valoración es compleja, pero estamos aquí para simplificarla.

Descubre si uniQure puede estar infravalorada o sobrevalorada con nuestro análisis detallado, que incluye estimaciones del valor justo, riesgos potenciales, dividendos, operaciones con información privilegiada y su situación financiera.

Accede al análisis gratuito¿Tienes algún comentario sobre este artículo? ¿Te preocupa el contenido? Ponte en contacto con nosotros directamente. Si lo prefiere, envíe un correo electrónico a editorial-team (at) simplywallst.com.

Este artículo de Simply Wall St es de carácter general. Proporcionamos comentarios basados únicamente en datos históricos y previsiones de analistas utilizando una metodología imparcial y nuestros artículos no pretenden ser un asesoramiento financiero. No constituyen una recomendación de compra o venta de valores y no tienen en cuenta sus objetivos ni su situación financiera. Nuestro objetivo es ofrecerle un análisis a largo plazo basado en datos fundamentales. Tenga en cuenta que nuestro análisis puede no tener en cuenta los últimos anuncios de empresas sensibles a los precios o el material cualitativo. Simply Wall St no tiene posiciones en ninguno de los valores mencionados.

This article has been translated from its original English version, which you can find here.