Warren Buffett dijo: "La volatilidad no es sinónimo de riesgo". Cuando pensamos en lo arriesgada que es una empresa, siempre nos gusta fijarnos en su uso de la deuda, ya que una sobrecarga de deuda puede llevar a la ruina. Podemos ver que ProPhase Labs, Inc. (NASDAQ:PRPH ) utiliza deuda en su negocio. Pero, ¿es esta deuda una preocupación para los accionistas?

¿Qué riesgo conlleva la deuda?

La deuda y otras obligaciones se convierten en riesgosas para una empresa cuando no puede cumplirlas fácilmente, ya sea con flujo de caja libre o mediante la obtención de capital a un precio atractivo. En el peor de los casos, una empresa puede quebrar si no puede pagar a sus acreedores. Aunque esto no es demasiado común, a menudo vemos empresas endeudadas que diluyen permanentemente a los accionistas porque los prestamistas les obligan a reunir capital a un precio distressed. Por supuesto, el lado positivo de la deuda es que a menudo representa capital barato, especialmente cuando sustituye la dilución en una empresa por la capacidad de reinvertir con altas tasas de rentabilidad. Cuando pensamos en el uso de la deuda por parte de una empresa, primero analizamos conjuntamente el efectivo y la deuda.

Vea nuestro último análisis de ProPhase Labs

¿Cuánta deuda tiene ProPhase Labs?

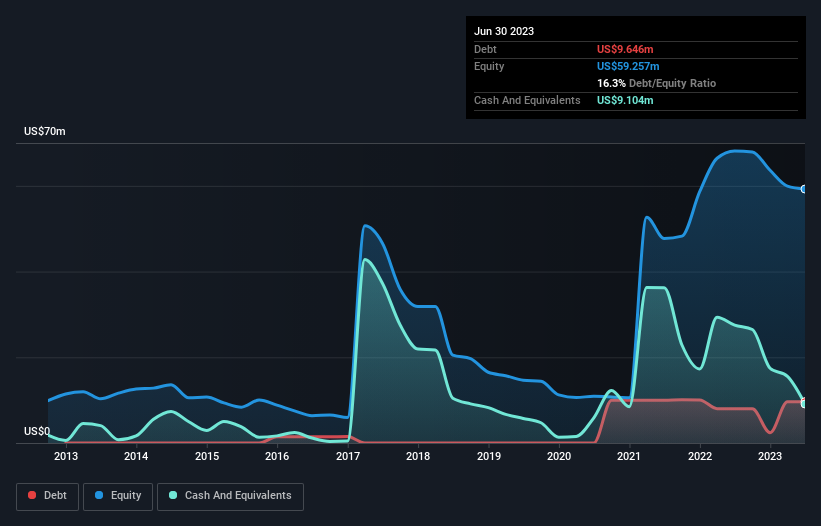

La imagen siguiente, en la que puede hacer clic para obtener más detalles, muestra que en junio de 2023 ProPhase Labs tenía una deuda de 9,65 millones de dólares, frente a los 8,00 millones de dólares de un año antes. Sin embargo, cuenta con 9,10 millones de dólares en efectivo para compensar esto, lo que lleva a una deuda neta de alrededor de 542,0 millones de dólares.

¿Cómo de sano es el balance de ProPhase Labs?

Si nos centramos en los últimos datos del balance, podemos ver que ProPhase Labs tenía pasivos por valor de 14,8 millones de dólares con vencimiento a menos de 12 meses y pasivos por valor de 17,0 millones de dólares con vencimiento posterior. Por otra parte, tenía 9,10 millones de dólares en efectivo y 38,6 millones de dólares en cuentas por cobrar que vencían dentro de un año. Así que en realidad tiene 15,9 millones de dólares más de activos líquidos que de pasivos totales.

Esta liquidez a corto plazo es una señal de que ProPhase Labs probablemente podría pagar su deuda con facilidad, ya que su balance está lejos de ser tenso. Prácticamente sin deuda neta, ProPhase Labs tiene una carga de deuda muy ligera. El balance es claramente el área en la que hay que centrarse cuando se analiza la deuda. Pero son los beneficios futuros, más que nada, los que determinarán la capacidad de ProPhase Labs para mantener un balance saneado en el futuro. Así que si quieres ver lo que piensan los profesionales, puede que te interese este informe gratuito sobre las previsiones de beneficios de los analistas .

En 12 meses, ProPhase Labs registró pérdidas a nivel de EBIT y vio caer sus ingresos hasta los 79 millones de dólares, lo que supone un descenso del 40%. Para ser francos, esto no augura nada bueno.

Caveat Emptor

ProPhase Labs no sólo ha perdido ingresos en los últimos doce meses, sino que también ha obtenido beneficios negativos antes de intereses e impuestos (EBIT). De hecho, perdió 6,9 millones de dólares a nivel de EBIT. Si miramos el lado positivo, la empresa cuenta con activos líquidos suficientes, lo que le da tiempo para crecer y desarrollarse antes de que su deuda se convierta en un problema a corto plazo. Aun así, nos animaríamos más a estudiar el negocio en profundidad si ya tuviera algo de flujo de caja libre. Así que parece demasiado arriesgada para nuestro gusto. No cabe duda de que lo que más nos enseña sobre la deuda es el balance. Sin embargo, no todo el riesgo de inversión reside en el balance, ni mucho menos. Por ejemplo - ProPhase Labs tiene 2 señales de advertencia que creemos que usted debe tener en cuenta.

A fin de cuentas, a menudo es mejor centrarse en empresas libres de deuda neta. Puede acceder a nuestra lista especial de tales empresas (todas con un historial de crecimiento de beneficios). Es gratis.

La valoración es compleja, pero estamos aquí para simplificarla.

Descubre si ProPhase Labs puede estar infravalorada o sobrevalorada con nuestro análisis detallado, que incluye estimaciones del valor justo, riesgos potenciales, dividendos, operaciones con información privilegiada y su situación financiera.

Accede al análisis gratuito ¿Tiene algún comentario sobre este artículo? ¿Le preocupa el contenido? Póngase en

contacto con nosotros directamente. Si lo

prefiere, envíe un correo electrónico a editorial-team (at) simplywallst.com.

Este artículo de Simply Wall St es de carácter general.

Proporcionamos comentarios basados únicamente en datos históricos y previsiones de analistas utilizando una metodología imparcial y nuestros artículos no pretenden ser un asesoramiento financiero. No constituyen una recomendación de compra o venta de valores y no tienen en cuenta sus objetivos ni su situación financiera. Nuestro objetivo es ofrecerle un análisis a largo plazo basado en datos fundamentales. Tenga en cuenta que nuestro análisis puede no tener en cuenta los últimos anuncios de empresas sensibles a los precios o el material cualitativo. Simply Wall St no tiene posiciones en ninguno de los valores mencionados.

This article has been translated from its original English version, which you can find here.