Denali Therapeutics Inc. (NASDAQ:DNLI) necesita mejorar sus ingresos antes de que las acciones se estabilicen

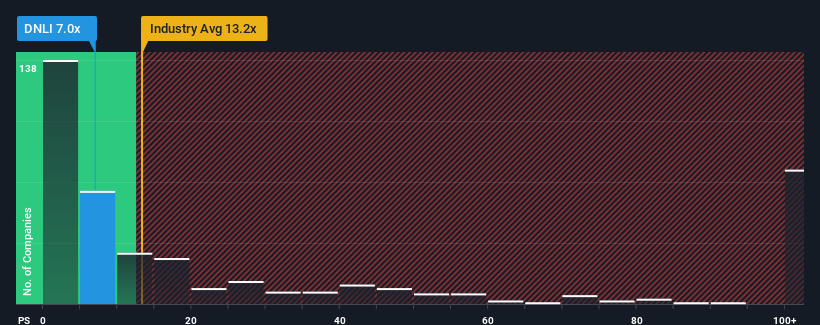

La relación precio/ventas (o "P/V") de 7x de Denali Therapeutics Inc.(NASDAQ:DNLI) podría hacerla parecer una compra en estos momentos en comparación con el sector de las biotecnologías en Estados Unidos, donde alrededor de la mitad de las empresas tienen relaciones P/V superiores a 13,2x e incluso son bastante comunes relaciones P/V superiores a 54x. No obstante, tendríamos que profundizar un poco más para determinar si existe una base racional para el reducido P/S.

Vea nuestro último análisis de Denali Therapeutics

¿Qué significa la relación precio/ventas de Denali Therapeutics para los accionistas?

Con un crecimiento de los ingresos superior al de la mayoría de las empresas en los últimos tiempos, Denali Therapeutics lo ha estado haciendo relativamente bien. Es posible que el mercado espere una caída de los ingresos en el futuro, lo que ha mantenido el P/S bajo mínimos. Si la empresa consigue mantener el rumbo, los inversores se verán recompensados con un precio de la acción acorde con sus cifras de ingresos.

Si desea conocer las previsiones de los analistas, consulte nuestro informegratuito sobre Denali Therapeutics.¿Coinciden las previsiones de ingresos con el bajo ratio P/S?

Existe la suposición inherente de que una empresa debe tener un rendimiento inferior al del sector para que los ratios P/S como el de Denali Therapeutics se consideren razonables.

Si analizamos el último año de crecimiento de los ingresos, la empresa registró un aumento espectacular del 208%. Espectacularmente, el crecimiento de los ingresos a tres años se ha disparado en varios órdenes de magnitud, gracias en parte a los últimos 12 meses de crecimiento de los ingresos. Por lo tanto, es justo decir que el crecimiento de los ingresos de la empresa en los últimos tiempos ha sido magnífico.

Pasando al futuro, las estimaciones de los analistas que cubren la empresa sugieren que el crecimiento de los ingresos se dirige hacia territorio negativo, con un descenso del 14% anual en los próximos tres años. Mientras tanto, se prevé que el sector en su conjunto crezca un 238% anual, lo que dibuja un panorama poco halagüeño.

Con estos datos, no nos sorprende que Denali Therapeutics cotice a un PER inferior al del sector. No obstante, no hay garantía de que el P/S haya alcanzado ya un suelo con los ingresos en retroceso. Incluso mantener estos precios podría ser difícil, ya que las débiles perspectivas están lastrando las acciones.

La última palabra

Por lo general, advertimos que no hay que dar demasiada importancia a la relación precio/ventas a la hora de tomar decisiones de inversión, aunque puede revelar mucho sobre lo que otros participantes en el mercado piensan de la empresa.

Con unas previsiones de ingresos inferiores a las del resto del sector, no es de extrañar que la relación precio/ventas de Denali Therapeutics se sitúe en el extremo inferior del espectro. En este momento, los inversores consideran que el potencial de mejora de los ingresos no es lo suficientemente grande como para justificar una relación P/S más elevada. En estas circunstancias, es difícil que la cotización suba con fuerza en un futuro próximo.

También hay otros factores de riesgo vitales a tener en cuenta y hemos descubierto 4 señales de advertencia para Denali Therapeutics (¡1 es potencialmente grave!) que debería conocer antes de invertir aquí.

Si no está seguro de la solidez del negocio de Denali Therapeutics, ¿por qué no explora nuestra lista interactiva de valores con sólidos fundamentos empresariales en busca de otras empresas que pueda haberse perdido?

If you're looking to trade Denali Therapeutics, open an account with the lowest-cost platform trusted by professionals, Interactive Brokers.

With clients in over 200 countries and territories, and access to 160 markets, IBKR lets you trade stocks, options, futures, forex, bonds and funds from a single integrated account.

Enjoy no hidden fees, no account minimums, and FX conversion rates as low as 0.03%, far better than what most brokers offer.

Sponsored ContentLa valoración es compleja, pero estamos aquí para simplificarla.

Descubre si Denali Therapeutics puede estar infravalorada o sobrevalorada con nuestro análisis detallado, que incluye estimaciones del valor justo, riesgos potenciales, dividendos, operaciones con información privilegiada y su situación financiera.

Accede al análisis gratuito¿Algún comentario sobre este artículo? ¿Le preocupa el contenido? Póngase en contacto con nosotros directamente. Si lo prefiere, envíe un correo electrónico a editorial-team (at) simplywallst.com.

Este artículo de Simply Wall St es de carácter general. Proporcionamos comentarios basados únicamente en datos históricos y previsiones de analistas utilizando una metodología imparcial y nuestros artículos no pretenden ser un asesoramiento financiero. No constituyen una recomendación de compra o venta de valores y no tienen en cuenta sus objetivos ni su situación financiera. Nuestro objetivo es ofrecerle un análisis a largo plazo basado en datos fundamentales. Tenga en cuenta que nuestro análisis puede no tener en cuenta los últimos anuncios de empresas sensibles a los precios o el material cualitativo. Simply Wall St no tiene posiciones en ninguno de los valores mencionados.

This article has been translated from its original English version, which you can find here.