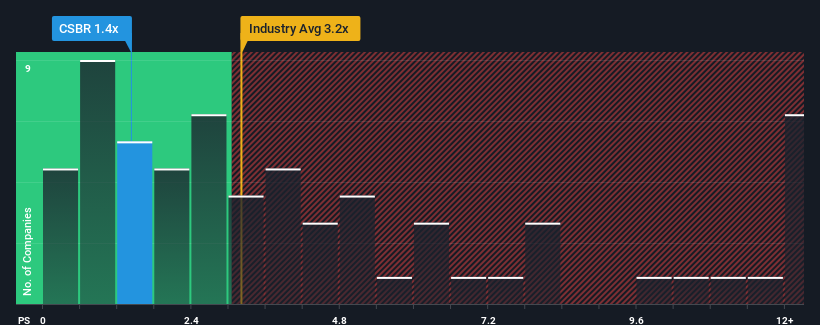

Con una relación precio/ventas (o "P/S") de 1,4x, Champions Oncology, Inc.(NASDAQ:CSBR) puede estar enviando señales alcistas en estos momentos, dado que casi la mitad de las empresas de ciencias biológicas de Estados Unidos tienen relaciones P/S superiores a 3,2x e incluso P/S superiores a 6x no son inusuales. Sin embargo, el P/S podría ser bajo por alguna razón y requiere una investigación más profunda para determinar si está justificado.

Consulte nuestro último análisis de Champions Oncology

¿Qué significa la relación precio/ventas de Champions Oncology para los accionistas?

Champions Oncology ha tenido problemas últimamente, ya que sus ingresos han disminuido más rápido que los de la mayoría de las demás empresas. El ratio P/S es probablemente bajo porque los inversores piensan que este pobre rendimiento de los ingresos no va a mejorar en absoluto. Si todavía le gusta la empresa, querría que su trayectoria de ingresos diera un giro antes de tomar ninguna decisión. O, al menos, esperaría que la caída de los ingresos no empeorara si su plan es comprar acciones mientras la empresa no goza del favor de los inversores.

¿Quiere conocer todas las estimaciones de los analistas sobre la empresa? Entonces nuestro informegratuito sobre Champions Oncology le ayudará a descubrir lo que se vislumbra en el horizonte.¿Coinciden las previsiones de ingresos con el bajo ratio P/S?

Existe la suposición inherente de que una empresa debe tener un rendimiento inferior al del sector para que ratios P/S como el de Champions Oncology se consideren razonables.

Retrospectivamente, el año pasado se produjo un frustrante descenso del 8,3% en los ingresos de la empresa. Esto frenó la buena racha que estaba teniendo a largo plazo, ya que el crecimiento de sus ingresos en tres años sigue siendo de un notable 25% en total. Por consiguiente, aunque habrían preferido mantener la racha, los accionistas estarían más o menos satisfechos con las tasas de crecimiento de los ingresos a medio plazo.

En cuanto al futuro, las estimaciones del único analista que cubre la empresa sugieren que los ingresos crecerán un 9,7% anual en los próximos tres años. Esta cifra es muy superior al 6,9% de crecimiento anual previsto para el sector en general.

Con esta información, nos parece extraño que Champions Oncology cotice a un PER inferior al del sector. Parece que la mayoría de los inversores no están convencidos en absoluto de que la empresa pueda alcanzar las expectativas de crecimiento futuro.

La última palabra

En general, nuestra preferencia es limitar el uso del ratio precio/ventas a establecer lo que el mercado piensa sobre la salud general de una empresa.

Un vistazo a los ingresos de Champions Oncology revela que, a pesar de las brillantes previsiones de crecimiento futuro, su P/V es mucho más bajo de lo que cabría esperar. Cuando vemos unas previsiones de crecimiento tan sólidas como éstas, sólo podemos suponer que los riesgos potenciales son los que podrían estar ejerciendo una presión significativa sobre el ratio P/S. Al menos, los riesgos de precio parecen muy bajos, pero los inversores parecen pensar que los ingresos futuros podrían ser muy volátiles.

Siempre es necesario tener en cuenta el fantasma siempre presente del riesgo de inversión. Hemos identificado 4 señales de advertencia con Champions Oncology (al menos 3 que no pueden ignorarse), y comprenderlas debería formar parte de su proceso de inversión.

Si le interesan las empresas sólidas que obtienen beneficios, consulte esta lista gratuita de empresas interesantes que cotizan con un PER bajo (pero que han demostrado que pueden aumentar sus beneficios).

La valoración es compleja, pero estamos aquí para simplificarla.

Descubre si Champions Oncology puede estar infravalorada o sobrevalorada con nuestro análisis detallado, que incluye estimaciones del valor justo, riesgos potenciales, dividendos, operaciones con información privilegiada y su situación financiera.

Accede al análisis gratuito¿Algún comentario sobre este artículo? ¿Le preocupa el contenido? Póngase en contacto con nosotros directamente. Si lo prefiere, envíe un correo electrónico a editorial-team (at) simplywallst.com.

Este artículo de Simply Wall St es de carácter general. Proporcionamos comentarios basados únicamente en datos históricos y previsiones de analistas utilizando una metodología imparcial y nuestros artículos no pretenden ser un asesoramiento financiero. No constituyen una recomendación de compra o venta de valores y no tienen en cuenta sus objetivos ni su situación financiera. Nuestro objetivo es ofrecerle un análisis a largo plazo basado en datos fundamentales. Tenga en cuenta que nuestro análisis puede no tener en cuenta los últimos anuncios de empresas sensibles a los precios o el material cualitativo. Simply Wall St no tiene posiciones en ninguno de los valores mencionados.

¿Tiene algún comentario sobre este artículo? ¿Le preocupa el contenido? Póngase en contacto con nosotros directamente. También puede enviar un correo electrónico a editorial-team@simplywallst.com

This article has been translated from its original English version, which you can find here.