Una semana sólida para los accionistas de John Wiley & Sons (NYSE:WLY) no alivia el dolor de las pérdidas de cinco años

Lo ideal sería que su cartera global batiera la media del mercado. Así pues, no culparíamos a los accionistas a largo plazo de John Wiley & Sons, Inc.(NYSE:WLY) por dudar de su decisión de mantener el valor, que ha caído un 38% en media década. Y dudamos que los creyentes a largo plazo sean los únicos tenedores preocupados, ya que el precio de las acciones ha bajado un 33% en los últimos doce meses. Las caídas se han acelerado recientemente, con un descenso del 12% en los últimos tres meses.

En una nota más alentadora, la empresa ha incrementado su capitalización bursátil en 59 millones de dólares en tan sólo los últimos 7 días, así que veamos si podemos determinar a qué se debe esta pérdida de cinco años para los accionistas.

Vea nuestro último análisis de John Wiley & Sons

En su ensayo Los superinversores de Graham y Doddsville, Warren Buffett describía cómo los precios de las acciones no siempre reflejan racionalmente el valor de una empresa. Una forma imperfecta pero sencilla de considerar cómo ha cambiado la percepción del mercado sobre una empresa es comparar la variación del beneficio por acción (BPA) con el movimiento del precio de la acción.

John Wiley & Sons obtuvo beneficios en los últimos cinco años. Por otra parte, registró pérdidas en los últimos doce meses, lo que sugiere que no es rentable de forma fiable. Otros parámetros pueden explicar mejor la evolución de la cotización.

Observamos que el dividendo se ha mantenido saludable, por lo que eso no explicaría realmente la caída del precio de la acción. Aunque no es del todo obvio por qué ha bajado la cotización, un análisis más detallado de la historia de la empresa podría ayudar a explicarlo.

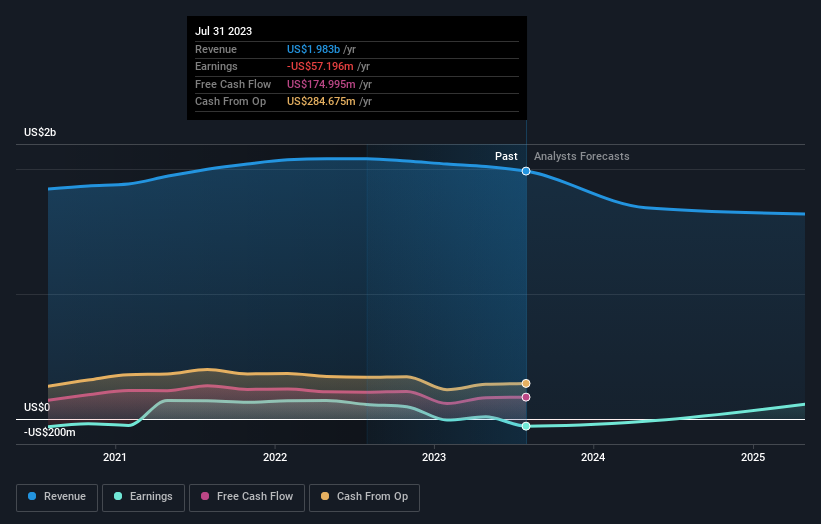

A continuación puede ver cómo han cambiado los beneficios y los ingresos a lo largo del tiempo (descubra los valores exactos haciendo clic en la imagen).

Probablemente merezca la pena señalar que hemos visto importantes compras internas en el último trimestre, lo que consideramos positivo. Por otro lado, creemos que las tendencias de ingresos y beneficios son medidas mucho más significativas del negocio. Este informe gratuito que muestra las previsiones de los analistas debería ayudarle a formarse una opinión sobre John Wiley & Sons

¿Y los dividendos?

Al analizar la rentabilidad de las inversiones, es importante tener en cuenta la diferencia entre la rentabilidad total para el accionista (RTA ) y la rentabilidad del precio de la acción. El TSR incorpora el valor de cualquier escisión o ampliación de capital descontada, junto con cualquier dividendo, basándose en el supuesto de que los dividendos se reinvierten. Podría decirse que el TSR ofrece una imagen más completa de la rentabilidad generada por una acción. En el caso de John Wiley & Sons, su TSR ha sido del -28% en los últimos 5 años. Esto supera la rentabilidad de su cotización que hemos mencionado anteriormente. Esto se debe en gran medida al pago de dividendos.

Una perspectiva diferente

Los inversores en John Wiley & Sons tuvieron un año difícil, con una pérdida total del 30% (incluidos los dividendos), frente a una ganancia del mercado de alrededor del 14%. Sin embargo, hay que tener en cuenta que incluso los mejores valores obtienen a veces peores resultados que el mercado en un periodo de doce meses. Lamentablemente, el rendimiento del año pasado culmina una mala racha, en la que los accionistas se enfrentan a una pérdida total del 5% anual a lo largo de cinco años. En términos generales, la debilidad de la cotización a largo plazo puede ser una mala señal, aunque los inversores contrarios podrían querer investigar el valor con la esperanza de un cambio de tendencia. Me parece muy interesante analizar el precio de las acciones a largo plazo como indicador de los resultados empresariales. Pero para obtener una visión real, también debemos tener en cuenta otra información. Pensemos, por ejemplo, en el siempre presente espectro del riesgo de inversión. Con John Wiley & Sons hemos identificado dos señales de advertencia , y comprenderlas debería formar parte de su proceso de inversión.

John Wiley & Sons no es la única acción que están comprando personas con información privilegiada. Para aquellos a los que les gusta encontrar inversiones ganadoras, esta lista gratuita de empresas en crecimiento con compras recientes de información privilegiada, podría ser justo el billete.

Por favor, tenga en cuenta que los rendimientos de mercado citados en este artículo reflejan los rendimientos medios ponderados de mercado de las acciones que cotizan actualmente en las bolsas americanas.

If you're looking to trade John Wiley & Sons, open an account with the lowest-cost platform trusted by professionals, Interactive Brokers.

With clients in over 200 countries and territories, and access to 160 markets, IBKR lets you trade stocks, options, futures, forex, bonds and funds from a single integrated account.

Enjoy no hidden fees, no account minimums, and FX conversion rates as low as 0.03%, far better than what most brokers offer.

Sponsored ContentLa valoración es compleja, pero estamos aquí para simplificarla.

Descubre si John Wiley & Sons puede estar infravalorada o sobrevalorada con nuestro análisis detallado, que incluye estimaciones del valor justo, riesgos potenciales, dividendos, operaciones con información privilegiada y su situación financiera.

Accede al análisis gratuito¿Tiene algún comentario sobre este artículo? ¿Le preocupa el contenido? Póngase en contacto con nosotros directamente. Si lo prefiere, envíe un correo electrónico a editorial-team (at) simplywallst.com.

Este artículo de Simply Wall St es de carácter general. Proporcionamos comentarios basados únicamente en datos históricos y previsiones de analistas utilizando una metodología imparcial y nuestros artículos no pretenden ser un asesoramiento financiero. No constituyen una recomendación de compra o venta de valores y no tienen en cuenta sus objetivos ni su situación financiera. Nuestro objetivo es ofrecerle un análisis a largo plazo basado en datos fundamentales. Tenga en cuenta que nuestro análisis puede no tener en cuenta los últimos anuncios de empresas sensibles a los precios o el material cualitativo. Simply Wall St no tiene posiciones en ninguno de los valores mencionados.

This article has been translated from its original English version, which you can find here.