El gestor de fondos externos respaldado por Charlie Munger, de Berkshire Hathaway, Li Lu, no se anda con rodeos al afirmar: "El mayor riesgo de una inversión no es la volatilidad de los precios, sino sufrir una pérdida permanente de capital". Cuando pensamos en lo arriesgada que es una empresa, siempre nos gusta fijarnos en su uso de la deuda, ya que una sobrecarga de deuda puede llevar a la ruina. Como muchas otras empresas, Warner Bros. Discovery, Inc.(NASDAQ:WBD) recurre a la deuda. Pero la verdadera pregunta es si esta deuda está haciendo que la empresa sea arriesgada.

¿Qué riesgo conlleva la deuda?

En términos generales, la deuda sólo se convierte en un verdadero problema cuando una empresa no puede pagarla fácilmente, ya sea reuniendo capital o con su propio flujo de caja. En el peor de los casos, una empresa puede quebrar si no puede pagar a sus acreedores. Aunque esto no es demasiado frecuente, a menudo vemos que las empresas endeudadas diluyen permanentemente a los accionistas porque los prestamistas les obligan a reunir capital a un precio distressed. Por supuesto, la ventaja de la deuda es que a menudo representa capital barato, sobre todo cuando sustituye la dilución en una empresa por la capacidad de reinvertir con altas tasas de rentabilidad. El primer paso a la hora de considerar los niveles de endeudamiento de una empresa es considerar conjuntamente su tesorería y su deuda.

Vea nuestro último análisis de Warner Bros. Discovery

¿Cuál es la deuda neta de Warner Bros. Discovery?

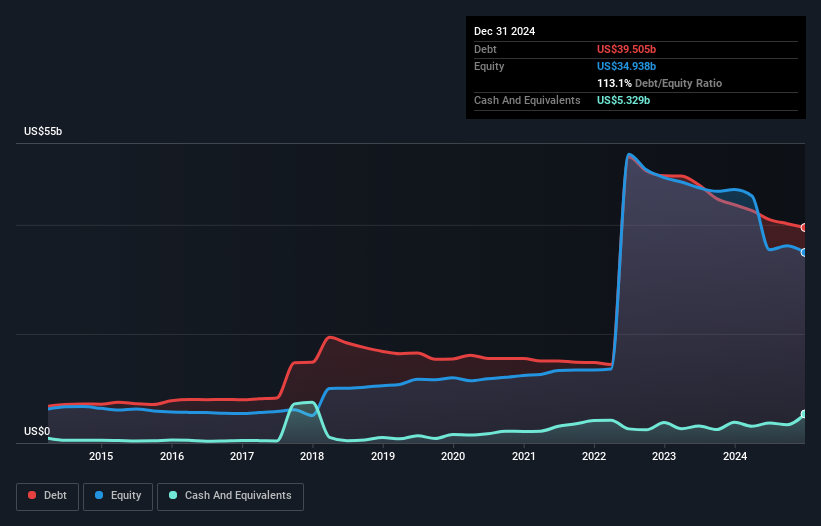

Puede hacer clic en el siguiente gráfico para ver las cifras históricas, pero muestra que Warner Bros. Discovery tenía 39.500 millones de dólares de deuda en diciembre de 2024, por debajo de los 43.700 millones de un año antes. Sin embargo, cuenta con 5.330 millones de dólares en efectivo para compensar esta deuda, lo que supone una deuda neta de unos 34.200 millones de dólares.

Un vistazo al pasivo de Warner Bros. Discovery

Haciendo zoom en los últimos datos del balance, podemos ver que Warner Bros. Discovery tenía pasivos por valor de 15.800 millones de dólares con vencimiento a 12 meses y pasivos por valor de 53.800 millones de dólares con vencimiento posterior. Para compensar estas obligaciones, dispone de una tesorería de 5.330 millones de dólares, así como de créditos por valor de 3.890 millones de dólares con vencimiento a 12 meses. Así pues, el pasivo de la empresa supera en 60.400 millones de dólares la suma del efectivo y los créditos a corto plazo.

Esta deficiencia pesa mucho sobre la propia empresa, de 25.500 millones de dólares, como si un niño tuviera que soportar el peso de una enorme mochila llena de libros, material deportivo y una trompeta. Así que vigilaríamos de cerca su balance, sin duda. Al fin y al cabo, Warner Bros. Discovery necesitaría probablemente una importante recapitalización si tuviera que pagar hoy a sus acreedores.

Medimos la carga de la deuda de una empresa en relación con su poder de beneficios observando su deuda neta dividida por sus beneficios antes de intereses, impuestos, depreciación y amortización (EBITDA) y calculando con qué facilidad sus beneficios antes de intereses e impuestos (EBIT) cubren sus gastos por intereses (cobertura de intereses). La ventaja de este enfoque es que tenemos en cuenta tanto la cantidad absoluta de deuda (con la deuda neta sobre EBITDA) como los gastos reales por intereses asociados a esa deuda (con su ratio de cobertura de intereses).

Aunque el ratio deuda/EBITDA de Warner Bros. Discovery (4,5) sugiere que utiliza cierta deuda, su cobertura de intereses es muy débil, de 0,35, lo que sugiere un elevado apalancamiento. Parece que la empresa incurre en grandes gastos de depreciación y amortización, por lo que tal vez su carga de la deuda es más pesada de lo que parece a primera vista, ya que el EBITDA es posiblemente una medida generosa de las ganancias. Así que los accionistas deberían ser conscientes de que los gastos por intereses parecen haber afectado mucho al negocio últimamente. Un factor redentor para Warner Bros. Discovery es que convirtió la pérdida EBIT del año pasado en una ganancia de 634 millones de dólares, en los últimos doce meses. No hay duda de que lo que más nos enseña sobre la deuda es el balance. Pero son los beneficios futuros, más que nada, los que determinarán la capacidad de Warner Bros. Discovery para mantener un balance saneado en el futuro. Así que si quieres ver lo que piensan los profesionales, quizá te interese este informe gratuito sobre las previsiones de beneficios de los analistas.

Por último, una empresa sólo puede pagar su deuda con dinero en efectivo, no con beneficios contables. Así que es importante comprobar qué parte de sus beneficios antes de intereses e impuestos (EBIT) se convierte en flujo de caja libre real. Afortunadamente para los accionistas, Warner Bros. Discovery ha producido más flujo de caja libre que EBIT en el último año. No hay nada mejor que la entrada de efectivo cuando se trata de permanecer en gracia de sus prestamistas.

Nuestra opinión

A primera vista, la cobertura de intereses de Warner Bros. Discovery nos hace dudar del valor, y su nivel de pasivo total no es más atractivo que un restaurante vacío en la noche más concurrida del año. Pero por el lado positivo, su conversión de EBIT a flujo de caja libre es una buena señal, y nos hace ser más optimistas. En general, creemos que es justo decir que Warner Bros. Discovery tiene suficiente deuda como para que haya algunos riesgos reales en torno al balance. Si todo va bien, eso puede compensar, pero el inconveniente de esta deuda es un mayor riesgo de pérdidas permanentes. El balance es claramente el área en la que hay que centrarse cuando se analiza la deuda. Sin embargo, no todo el riesgo de inversión reside en el balance, ni mucho menos. Por ejemplo, hemos descubierto 1 señal de advertencia para Warner Bros. Discovery que debería tener en cuenta antes de invertir aquí.

Por supuesto, si usted es el tipo de inversor que prefiere comprar acciones sin la carga de la deuda, entonces no dude en descubrir nuestra exclusiva lista de acciones de crecimiento neto en efectivo, hoy mismo.

La valoración es compleja, pero estamos aquí para simplificarla.

Descubre si Warner Bros. Discovery puede estar infravalorada o sobrevalorada con nuestro análisis detallado, que incluye estimaciones del valor justo, riesgos potenciales, dividendos, operaciones con información privilegiada y su situación financiera.

Accede al análisis gratuito¿Tiene algún comentario sobre este artículo? ¿Le preocupa el contenido? Póngase en contacto con nosotros directamente. Si lo prefiere, envíe un correo electrónico a editorial-team (at) simplywallst.com.

Este artículo de Simply Wall St es de carácter general. Proporcionamos comentarios basados únicamente en datos históricos y previsiones de analistas utilizando una metodología imparcial y nuestros artículos no pretenden ser un asesoramiento financiero. No constituyen una recomendación de compra o venta de valores y no tienen en cuenta sus objetivos ni su situación financiera. Nuestro objetivo es ofrecerle un análisis a largo plazo basado en datos fundamentales. Tenga en cuenta que nuestro análisis puede no tener en cuenta los últimos anuncios de empresas sensibles a los precios o el material cualitativo. Simply Wall St no tiene posiciones en ninguno de los valores mencionados.

This article has been translated from its original English version, which you can find here.