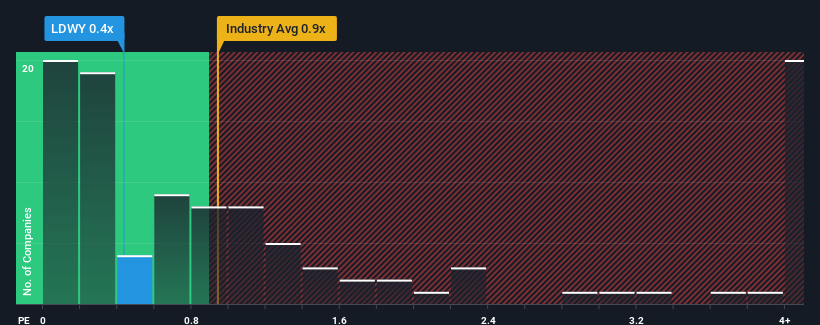

Con un ratio precio/ventas (o "P/S") de 0,4x, Lendway, Inc.(NASDAQ:LDWY) podría estar enviando señales alcistas en estos momentos, dado que casi la mitad de las empresas de medios de comunicación de Estados Unidos tienen ratios P/S superiores a 0,9x e incluso P/S superiores a 3x no son inusuales. No obstante, tendríamos que profundizar un poco más para determinar si existe una base racional para el reducido P/S.

Vea nuestro último análisis de Lendway

Cómo se ha comportado Lendway

Sin duda, Lendway ha estado haciendo un gran trabajo últimamente, ya que ha estado aumentando sus ingresos a un ritmo realmente rápido. Quizás el mercado esté esperando que los ingresos futuros disminuyan, lo que ha mantenido el P/S bajo mínimos. Los alcistas de Lendway esperan que no sea así, para poder comprar la acción con una valoración más baja.

No tenemos previsiones de los analistas, pero puede ver cómo las tendencias recientes están preparando a la empresa para el futuro consultando nuestro informegratuito sobre los beneficios, los ingresos y el flujo de caja de L endway.¿Qué nos dicen las métricas de crecimiento de ingresos sobre el bajo PER?

El ratio P/S de Lendway sería típico de una empresa de la que sólo se espera un crecimiento limitado y, lo que es más importante, unos resultados peores que los del sector.

Si echamos la vista atrás, vemos que los ingresos de la empresa experimentaron un crecimiento desenfrenado en los últimos 12 meses. A pesar de este increíble crecimiento a corto plazo, el último periodo de tres años no ha sido tan bueno en conjunto, ya que no consiguió proporcionar ningún crecimiento en absoluto. Así que nos parece que la empresa ha tenido un resultado mixto en términos de crecimiento de los ingresos durante ese tiempo.

Esto contrasta con el resto de la industria, que se espera que crezca un 31% durante el próximo año, materialmente superior a las recientes tasas de crecimiento anualizado a medio plazo de la empresa.

En vista de ello, es comprensible que el PER de Lendway se sitúe por debajo de la mayoría de las demás empresas. Parece que la mayoría de los inversores esperan que las recientes tasas de crecimiento limitadas continúen en el futuro y sólo están dispuestos a pagar una cantidad reducida por las acciones.

La última palabra

Se argumenta que la relación precio-ventas es una medida inferior del valor dentro de ciertas industrias, pero puede ser un poderoso indicador del sentimiento empresarial.

Como sospechábamos, nuestro examen de Lendway reveló que sus tendencias de ingresos a tres años están contribuyendo a su bajo P/S, dado que parecen peores que las expectativas actuales del sector. En este momento, los inversores consideran que el potencial de mejora de los ingresos no es lo suficientemente grande como para justificar un ratio P/S más elevado. A menos que las recientes condiciones a medio plazo mejoren, seguirán constituyendo una barrera para la cotización en torno a estos niveles.

Siempre es necesario tener en cuenta el fantasma siempre presente del riesgo de inversión. Hemos identificado 2 señales de advertencia en Lendway (al menos 1 de ellas potencialmente grave), y comprenderlas debería formar parte de su proceso de inversión.

Si estos riesgos le hacen reconsiderar su opinión sobre Lendway, explore nuestra lista interactiva de valores de alta calidad para hacerse una idea de qué más hay ahí fuera.

La valoración es compleja, pero estamos aquí para simplificarla.

Descubre si Lendway puede estar infravalorada o sobrevalorada con nuestro análisis detallado, que incluye estimaciones del valor justo, riesgos potenciales, dividendos, operaciones con información privilegiada y su situación financiera.

Accede al análisis gratuito¿Algún comentario sobre este artículo? ¿Le preocupa el contenido? Póngase en contacto con nosotros directamente. Si lo prefiere, envíe un correo electrónico a editorial-team (at) simplywallst.com.

Este artículo de Simply Wall St es de carácter general. Proporcionamos comentarios basados únicamente en datos históricos y previsiones de analistas utilizando una metodología imparcial y nuestros artículos no pretenden ser un asesoramiento financiero. No constituyen una recomendación de compra o venta de valores y no tienen en cuenta sus objetivos ni su situación financiera. Nuestro objetivo es ofrecerle un análisis a largo plazo basado en datos fundamentales. Tenga en cuenta que nuestro análisis puede no tener en cuenta los últimos anuncios de empresas sensibles a los precios o el material cualitativo. Simply Wall St no tiene posiciones en ninguno de los valores mencionados.

This article has been translated from its original English version, which you can find here.