Los accionistas de Alphabet Inc.(NASDAQ:GOOGL) podrían estar preocupados después de ver caer el precio de la acción un 10% en el último trimestre. Pero eso no cambia el hecho de que los rendimientos en los últimos cinco años han sido muy fuertes. Es justo decir que la mayoría estaría contenta con una ganancia del 154% en ese tiempo. En general, los rendimientos a largo plazo dan una mejor idea de la calidad de las empresas que los periodos cortos. Sólo el tiempo dirá si todavía hay demasiado optimismo reflejado actualmente en el precio de las acciones.

Ahora bien, también merece la pena echar un vistazo a los fundamentales de la empresa, porque eso nos ayudará a determinar si la rentabilidad a largo plazo para el accionista ha estado a la altura del rendimiento del negocio subyacente.

Vea nuestro último análisis de Alphabet

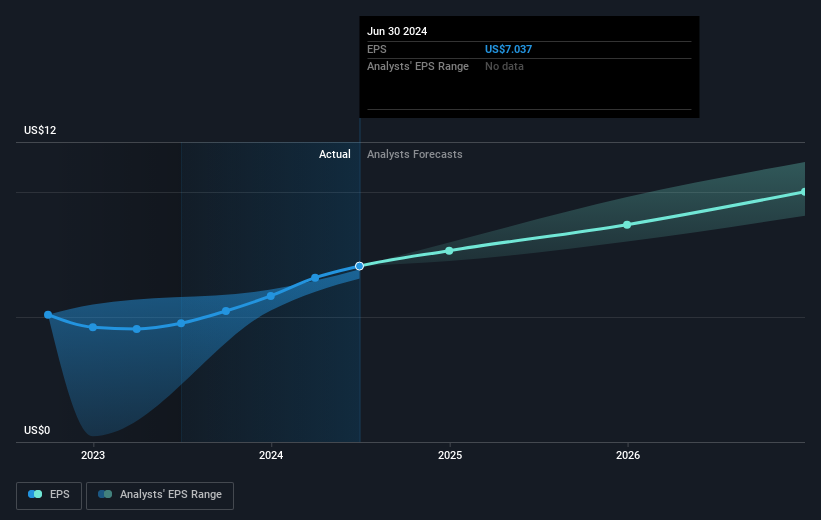

Aunque los mercados son un poderoso mecanismo de fijación de precios, los precios de las acciones reflejan el sentimiento de los inversores, no sólo el rendimiento empresarial subyacente. Una forma de examinar cómo ha cambiado el sentimiento del mercado a lo largo del tiempo es observar la interacción entre el precio de las acciones de una empresa y sus beneficios por acción (BPA).

Durante cinco años de crecimiento del precio de las acciones, Alphabet logró un crecimiento compuesto de los beneficios por acción (BPA) del 23% anual. Este crecimiento del BPA se aproxima razonablemente al aumento medio anual del 20% del precio de la acción. Por lo tanto, se podría concluir que el sentimiento hacia las acciones no ha cambiado mucho. De hecho, el precio de la acción parece reflejar en gran medida el crecimiento del BPA.

La siguiente imagen muestra cómo ha evolucionado el BPA a lo largo del tiempo (si hace clic en la imagen podrá ver más detalles).

Sabemos que Alphabet ha mejorado su cuenta de resultados últimamente, pero ¿va a aumentar sus ingresos? Comprueba si los analistas creen que Alphabet aumentará sus ingresos en el futuro.

Una perspectiva diferente

Los accionistas de Alphabet obtuvieron una rentabilidad total del 20% durante el año. Desgraciadamente, esta rentabilidad es inferior a la del mercado. Si echamos la vista atrás cinco años, la rentabilidad es incluso mejor: un 21% anual durante cinco años. Puede que sea una empresa que merezca la pena vigilar, dada la continua acogida positiva, a lo largo del tiempo, por parte del mercado. Antes de formarse una opinión sobre Alphabet, es posible que desee considerar estas 3 métricas de valoración.

Si prefiere echar un vistazo a otra empresa, con unos datos financieros potencialmente superiores, no se pierda esta lista gratuita de empresas que han demostrado que pueden aumentar sus beneficios.

Tenga en cuenta que las rentabilidades de mercado citadas en este artículo reflejan las rentabilidades medias ponderadas por el mercado de los valores que cotizan actualmente en las bolsas estadounidenses.

La valoración es compleja, pero estamos aquí para simplificarla.

Descubre si Alphabet puede estar infravalorada o sobrevalorada con nuestro análisis detallado, que incluye estimaciones del valor justo, riesgos potenciales, dividendos, operaciones con información privilegiada y su situación financiera.

Accede al análisis gratuito¿Tiene algún comentario sobre este artículo? ¿Le preocupa el contenido? Póngase en contacto con nosotros directamente. Si lo prefiere, envíe un correo electrónico a editorial-team (at) simplywallst.com.

Este artículo de Simply Wall St es de carácter general. Proporcionamos comentarios basados únicamente en datos históricos y previsiones de analistas utilizando una metodología imparcial y nuestros artículos no pretenden ser un asesoramiento financiero. No constituyen una recomendación de compra o venta de valores y no tienen en cuenta sus objetivos ni su situación financiera. Nuestro objetivo es ofrecerle un análisis a largo plazo basado en datos fundamentales. Tenga en cuenta que nuestro análisis puede no tener en cuenta los últimos anuncios de empresas sensibles a los precios o el material cualitativo. Simply Wall St no tiene posiciones en ninguno de los valores mencionados.

This article has been translated from its original English version, which you can find here.