Las acciones de Criteo S.A. (NASDAQ:CRTO) suben un 26%, pero su negocio aún no se ha recuperado

Los accionistas de Criteo S.A.(NASDAQ:CRTO) han visto recompensada su paciencia con una subida de la cotización del 26% en el último mes. Los accionistas a largo plazo estarían agradecidos por la recuperación del precio de la acción, ya que ahora está prácticamente plano para el año después del reciente rebote.

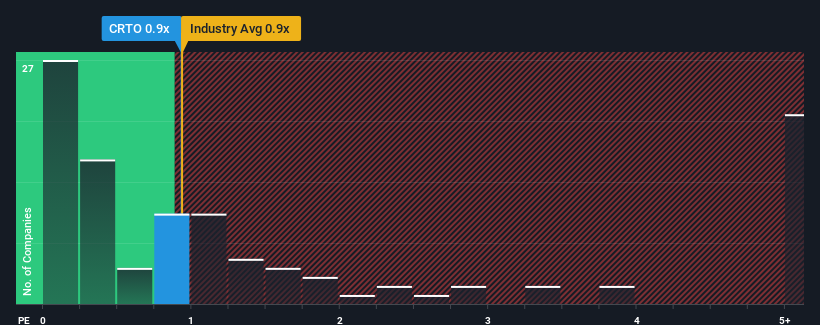

Aunque su cotización ha subido, todavía no hay muchos que piensen que la relación precio/ventas (o "P/V") de Criteo, de 0,9 veces, sea digna de mención cuando coincide esencialmente con la mediana de P/V del sector de los medios de comunicación en Estados Unidos. Sin embargo, los inversores podrían estar pasando por alto una clara oportunidad o un posible revés si no existe una base racional para el P/S.

Vea nuestro último análisis de Criteo

¿Qué significa la relación precio/ventas de Criteo para los accionistas?

Criteo podría estar haciéndolo mejor, ya que sus ingresos han estado retrocediendo últimamente, mientras que la mayoría de las demás empresas han experimentado un crecimiento positivo de los ingresos. Una posibilidad es que el ratio P/S sea moderado porque los inversores piensan que este pobre rendimiento de los ingresos cambiará. Es de esperar que así sea, ya que de lo contrario se estaría pagando un precio relativamente elevado por una empresa con este tipo de perfil de crecimiento.

¿Quiere saber qué opinan los analistas sobre el futuro de Criteo en comparación con el sector? En ese caso, nuestro informegratuito es un buen punto de partida.¿Se prevé un crecimiento de los ingresos de Criteo?

Existe la suposición inherente de que una empresa debe estar a la altura del sector para que los ratios P/S como el de Criteo se consideren razonables.

Si echamos la vista atrás, el crecimiento de los ingresos de la empresa el año pasado no fue algo que nos entusiasmara, ya que registró un decepcionante descenso del 3,3%. Como resultado, los ingresos de hace tres años también han caído un 5,9% en general. Así que, por desgracia, tenemos que reconocer que la empresa no ha hecho un gran trabajo de crecimiento de los ingresos durante ese tiempo.

En cuanto al futuro, las estimaciones de los analistas que cubren la empresa sugieren que el crecimiento de los ingresos se dirige hacia territorio negativo, con un descenso del 15% anual en los próximos tres años. Mientras tanto, se prevé que el sector en su conjunto crezca un 4,5% anual, lo que dibuja un panorama poco halagüeño.

En vista de ello, resulta alarmante que el PER de Criteo se sitúe en línea con la mayoría de las demás empresas. Al parecer, muchos inversores de la empresa rechazan el pesimismo de la cohorte de analistas y no están dispuestos a desprenderse de sus acciones en estos momentos. Es muy probable que estos accionistas se estén preparando para una futura decepción si la PER cae a niveles más acordes con las perspectivas negativas de crecimiento.

La clave

Sus acciones han subido sustancialmente y ahora la PER de Criteo vuelve a estar dentro del rango de la mediana del sector. Por lo general, advertimos que no hay que dar demasiada importancia a la relación precio/ventas a la hora de tomar decisiones de inversión, aunque puede revelar mucho sobre lo que otros participantes en el mercado piensan de la empresa.

Parece que Criteo cotiza actualmente con una relación precio/ventas superior a la prevista para una empresa cuyos ingresos se prevé que disminuyan. Cuando vemos una perspectiva tan sombría como ésta, lo primero que pensamos es que el precio de la acción corre el riesgo de bajar, lo que repercutiría negativamente en el PER. Si la disminución de los ingresos se materializara en un descenso de la cotización, los accionistas sufrirían las consecuencias.

¿Y qué hay de otros riesgos? Todas las empresas los tienen, y en el caso de Criteo hemos detectado dos señales de advertencia que conviene conocer.

Si le interesan las empresas fuertes que obtienen beneficios, consulte esta lista gratuita de empresas interesantes que cotizan con un PER bajo (pero que han demostrado que pueden aumentar sus beneficios).

La valoración es compleja, pero estamos aquí para simplificarla.

Descubre si Criteo puede estar infravalorada o sobrevalorada con nuestro análisis detallado, que incluye estimaciones del valor justo, riesgos potenciales, dividendos, operaciones con información privilegiada y su situación financiera.

Accede al análisis gratuito¿Algún comentario sobre este artículo? ¿Le preocupa el contenido? Póngase en contacto con nosotros directamente. Si lo prefiere, envíe un correo electrónico a editorial-team (at) simplywallst.com.

Este artículo de Simply Wall St es de carácter general. Proporcionamos comentarios basados únicamente en datos históricos y previsiones de analistas utilizando una metodología imparcial y nuestros artículos no pretenden ser un asesoramiento financiero. No constituyen una recomendación de compra o venta de valores y no tienen en cuenta sus objetivos ni su situación financiera. Nuestro objetivo es ofrecerle un análisis a largo plazo basado en datos fundamentales. Tenga en cuenta que nuestro análisis puede no tener en cuenta los últimos anuncios de empresas sensibles a los precios o el material cualitativo. Simply Wall St no tiene posiciones en ninguno de los valores mencionados.

This article has been translated from its original English version, which you can find here.