Las acciones de Criteo S.A. (NASDAQ:CRTO) podrían haber corrido demasiado rápido demasiado pronto

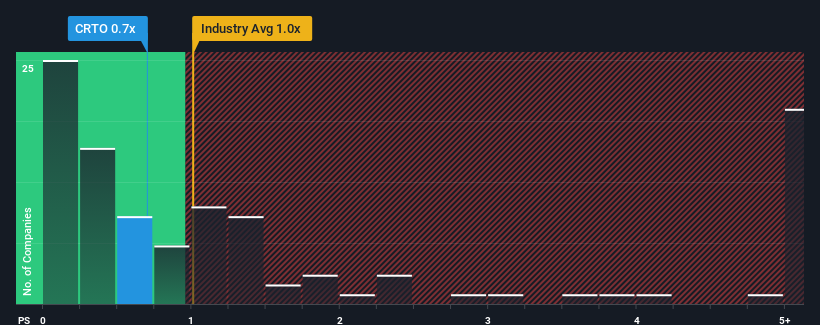

No habrá muchos que piensen que la relación precio/ventas (o "P/V") de Criteo S.A.(NASDAQ:CRTO) de 0,7 veces merece una mención cuando la media de P/V del sector de los medios de comunicación en Estados Unidos es similar, en torno a 1 vez. Sin embargo, los inversores podrían estar pasando por alto una clara oportunidad o un posible revés si no existe una base racional para el P/S.

Vea nuestro último análisis de Criteo

¿Cómo es el rendimiento reciente de Criteo?

Criteo podría estar obteniendo mejores resultados, ya que sus ingresos han retrocedido últimamente, mientras que la mayoría de las demás empresas han registrado un crecimiento positivo de los ingresos. Una posibilidad es que el ratio P/S sea moderado porque los inversores piensan que este pobre rendimiento de los ingresos cambiará. Sin embargo, si este no es el caso, los inversores podrían verse sorprendidos pagando demasiado por las acciones.

Si desea conocer las previsiones de los analistas para el futuro, consulte nuestro informegratuito sobre Criteo.¿Qué nos dicen las métricas de crecimiento de ingresos sobre la P/S?

El ratio P/S de Criteo sería el típico para una empresa de la que sólo se espera un crecimiento moderado y, lo que es más importante, un rendimiento en línea con el sector.

Retrospectivamente, el año pasado se produjo un frustrante descenso del 7,5% en los ingresos de la empresa. Como resultado, los ingresos de hace tres años también han caído un 5,6% en conjunto. En consecuencia, los accionistas se habrían sentido pesimistas sobre las tasas de crecimiento de los ingresos a medio plazo.

Mirando ahora hacia el futuro, se prevé que los ingresos se desplomen, contrayéndose un 16% anual durante los próximos tres años, según los doce analistas que siguen a la empresa. Esto no es nada bueno cuando se espera que el resto del sector crezca un 3,9% anual.

A la luz de esto, es un tanto alarmante que el P/S de Criteo se sitúe en línea con la mayoría de las demás empresas. Al parecer, muchos inversores de la empresa rechazan el pesimismo de la cohorte de analistas y no están dispuestos a desprenderse de sus acciones en estos momentos. Es muy probable que estos accionistas se estén preparando para una futura decepción si la PER cae a niveles más acordes con las perspectivas negativas de crecimiento.

¿Qué podemos aprender de la PER de Criteo?

Utilizar únicamente la relación precio/ventas para determinar si debe vender sus acciones no es sensato, sin embargo, puede ser una guía práctica de las perspectivas futuras de la empresa.

Nuestra comprobación de las previsiones de los analistas de Criteo reveló que sus perspectivas de reducción de ingresos no están reduciendo su PER tanto como habríamos predicho. Cuando vemos unas perspectivas tan sombrías, lo primero que pensamos es que la cotización de la acción corre el riesgo de bajar, lo que repercutiría negativamente en el PER. Si tenemos en cuenta las perspectivas de ingresos, el P/S parece indicar que los inversores potenciales podrían estar pagando una prima por la acción.

Siempre hay que pensar en los riesgos. Por ejemplo, hemos detectado 3 señales de advertencia para Criteo que deberías tener en cuenta.

Por supuesto, las empresas rentables con un historial de gran crecimiento de los beneficios suelen ser apuestas más seguras. Por lo tanto, puede que desee ver esta recopilación gratuita de otras empresas que tienen ratios razonables de PER y que han experimentado un fuerte crecimiento de los beneficios.

La valoración es compleja, pero estamos aquí para simplificarla.

Descubre si Criteo puede estar infravalorada o sobrevalorada con nuestro análisis detallado, que incluye estimaciones del valor justo, riesgos potenciales, dividendos, operaciones con información privilegiada y su situación financiera.

Accede al análisis gratuito¿Tiene algún comentario sobre este artículo? ¿Le preocupa el contenido? Póngase en contacto con nosotros directamente. Si lo prefiere, envíe un correo electrónico a editorial-team (at) simplywallst.com.

Este artículo de Simply Wall St es de carácter general. Proporcionamos comentarios basados únicamente en datos históricos y previsiones de analistas utilizando una metodología imparcial y nuestros artículos no pretenden ser un asesoramiento financiero. No constituyen una recomendación de compra o venta de valores y no tienen en cuenta sus objetivos ni su situación financiera. Nuestro objetivo es ofrecerle un análisis a largo plazo basado en datos fundamentales. Tenga en cuenta que nuestro análisis puede no tener en cuenta los últimos anuncios de empresas sensibles a los precios o el material cualitativo. Simply Wall St no tiene posiciones en ninguno de los valores mencionados.

This article has been translated from its original English version, which you can find here.