Tres empresas de crecimiento de EE.UU. con una elevada participación interna

Revisado por Simply Wall St

Dado que el Nasdaq y el S&P 500 siguen batiendo récords, lo que refleja un fuerte apetito de crecimiento entre los inversores, es un momento oportuno para explorar empresas en las que una elevada participación interna se alinea estrechamente con las ambiciones corporativas y los intereses de los inversores. En este contexto, las empresas con importantes participaciones de inversores internos pueden resultar especialmente atractivas, ya que suelen ser una señal de confianza por parte de quienes mejor conocen la empresa.

Las 10 empresas de crecimiento con mayor participación de inversores en Estados Unidos

| Nombre | Participación | Crecimiento de los beneficios |

| GigaCloud Technology (NasdaqGM:GCT) | 25.9% | 21.3% |

| PDD Holdings (NasdaqGS:PDD) | 32.1% | 23.2% |

| Atour Lifestyle Holdings (NasdaqGS:ATAT) | 26% | 22.1% |

| Duolingo (NasdaqGS:DUOL) | 15% | 48.1% |

| Super Micro Computer (NasdaqGS:SMCI) | 14.3% | 40.2% |

| Bridge Investment Group Holdings (NYSE:BRDG) | 11.6% | 98.2% |

| Credo Technology Group Holding (NasdaqGS:CRDO) | 14.7% | 60.9% |

| Carlyle Group (NasdaqGS:CG) | 29.2% | 23.6% |

| BBB Foods (NYSE:TBBB) | 22.9% | 100.1% |

| EHang Holdings (NasdaqGM:EH) | 32.8% | 74.3% |

A continuación destacamos un par de nuestros favoritos de nuestro exclusivo screener.

Bilibili (NasdaqGS:BILI)

Calificación de crecimiento de Simply Wall St: ★★★★☆☆

Visión general: Bilibili Inc. opera como una plataforma de entretenimiento en línea dirigida principalmente al público más joven en China, con una capitalización de mercado de aproximadamente 6.310 millones de dólares.

Operaciones: La compañía genera sus ingresos principalmente de los proveedores de información de Internet, por un total de CN¥23,12 mil millones.

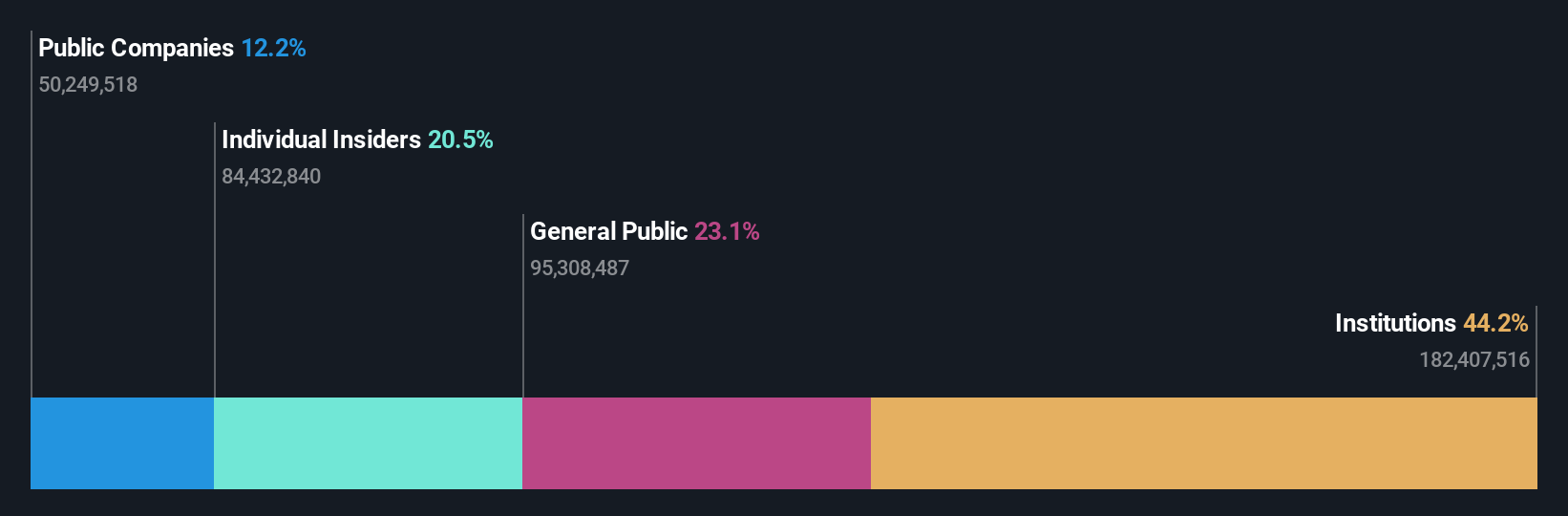

Tenencia de información privilegiada: 20,8%.

Bilibili, a pesar de su reciente informe de resultados que muestra una pérdida neta de 748,55 millones de CNY, sigue siendo una empresa orientada al crecimiento con intereses de propiedad de iniciados alineados con los accionistas. La empresa cotiza un 6,5% por debajo de su valor razonable estimado y cuenta con unas previsiones prometedoras, ya que se espera que los beneficios crezcan significativamente en los próximos años. Sin embargo, el precio de las acciones de Bilibili ha sido muy volátil recientemente, y el crecimiento de sus ingresos, aunque superior a la media del mercado con un 10,9% anual, no supera el umbral del 20% que suele asociarse a las entidades de alto crecimiento.

- Obtenga información detallada sobre nuestro análisis de las acciones de Bilibili en este informe de crecimiento.

- Las conclusiones de nuestro reciente informe de valoración apuntan a una posible sobrevaloración de las acciones de Bilibili en el mercado.

Duolingo (NasdaqGS:DUOL)

Calificación de crecimiento de Simply Wall St: ★★★★★★

Visión general: Duolingo, Inc. es una plataforma global de aprendizaje móvil que ofrece servicios de enseñanza de idiomas, con una capitalización de mercado de aproximadamente 8.420 millones de dólares.

Operaciones: La empresa genera ingresos principalmente a través de su segmento de software educativo, que ascienden a 583,00 millones de dólares.

Titularidad de información privilegiada: 15%

Duolingo, recientemente incorporada a varios índices Russell, presenta sólidas perspectivas de crecimiento, ya que se prevé que sus ingresos crezcan más rápidamente que el mercado estadounidense, un 20,2% al año, y que sus beneficios aumenten un 48,12% anual. A pesar de la reciente dilución accionarial, la empresa cotiza muy por debajo de su valor razonable estimado y los analistas prevén una subida del 30,1% del precio de las acciones. El nombramiento del veterano de la tecnología Mario Schlosser en el consejo podría mejorar aún más la gobernanza y la dirección estratégica.

- Haga clic aquí y acceda a nuestro completo informe de análisis del crecimiento para comprender la dinámica de Duolingo.

- Según nuestro informe de valoración, hay indicios de que el precio de las acciones de Duolingo podría estar en el lado más barato.

Madrigal Pharmaceuticals (NasdaqGS:MDGL)

Calificación de crecimiento de Simply Wall St: ★★★★★☆

Visión general: Madrigal Pharmaceuticals, Inc. es una compañía biofarmacéutica en fase clínica con sede en Estados Unidos, especializada en el desarrollo de tratamientos para la esteatohepatitis no alcohólica (EHNA), con una capitalización de mercado de aproximadamente 5.950 millones de dólares.

Operaciones: La empresa no genera actualmente ingresos de sus operaciones.

Titularidad de información privilegiada: 10.1%

Madrigal Pharmaceuticals, una empresa en crecimiento con una elevada participación de iniciados, destacó recientemente los prometedores resultados de su ensayo de fase 3 MAESTRO-NASH de Rezdiffra en el Congreso de la EASL. A pesar de una importante pérdida neta de 147,54 millones de dólares en el primer trimestre de 2024, la empresa es pionera en el tratamiento de la EHNA con Rezdiffra, el primer medicamento aprobado por la FDA para esta afección. Aunque se enfrenta a pérdidas financieras y dilución de accionistas, el enfoque innovador de Madrigal en el tratamiento de la fibrosis hepática avanzada ofrece beneficios clínicos potenciales a la espera de los resultados de los ensayos en curso.

- Obtenga una perspectiva en profundidad sobre el rendimiento de Madrigal Pharmaceuticals leyendo nuestro informe de estimaciones de analistas aquí.

- Nuestro informe de valoración aquí indica que Madrigal Pharmaceuticals puede estar sobrevalorada.

Siguientes pasos

- Haga clic aquí para empezar a explorar el resto de las 180 empresas estadounidenses de rápido crecimiento con una alta participación interna.

- ¿Se ha diversificado en estas empresas? Aproveche el poder de la cartera de Simply Wall St para seguir de cerca los movimientos del mercado que afectan a sus inversiones.

- Agilice su estrategia de inversión con la aplicación gratuita de Simply Wall St y benefíciese de una amplia investigación sobre acciones en todos los rincones del mundo.

¿Desea explorar algunas alternativas?

- Explore empresas de pequeña capitalización de alto rendimiento que aún no han recibido una atención significativa por parte de los analistas.

- Diversifique su cartera con sólidos pagadores de dividendos que ofrezcan flujos de ingresos fiables para capear posibles turbulencias del mercado.

- Busque empresas con un potencial de flujo de caja prometedor que coticen por debajo de su valor razonable.

Este artículo de Simply Wall St es de carácter general. Proporcionamos comentarios basados únicamente en datos históricos y previsiones de analistas utilizando una metodología imparcial y nuestros artículos no pretenden ser un asesoramiento financiero. No constituyen una recomendación de compra o venta de valores y no tienen en cuenta sus objetivos ni su situación financiera. Nuestro objetivo es ofrecerle un análisis a largo plazo basado en datos fundamentales. Tenga en cuenta que nuestro análisis puede no tener en cuenta los últimos anuncios de empresas sensibles a los precios o el material cualitativo. Simply Wall St no tiene ninguna posición en ninguno de los valores mencionados. No se incluyen las acciones poseídas indirectamente a través de otros vehículos, como entidades corporativas y/o fiduciarias. Todas las previsiones de crecimiento de ingresos y beneficios se refieren a tasas de crecimiento anualizadas de 1 a 3 años.

La valoración es compleja, pero estamos aquí para simplificarla.

Descubre si Madrigal Pharmaceuticals puede estar infravalorada o sobrevalorada con nuestro análisis detallado, que incluye estimaciones del valor justo, riesgos potenciales, dividendos, operaciones con información privilegiada y su situación financiera.

Accede al análisis gratuito¿Algún comentario sobre este artículo? ¿Le preocupa el contenido? Póngase en contacto con nosotros directamente. También puede enviar un correo electrónico a editorial-team@simplywallst.com

This article has been translated from its original English version, which you can find here.