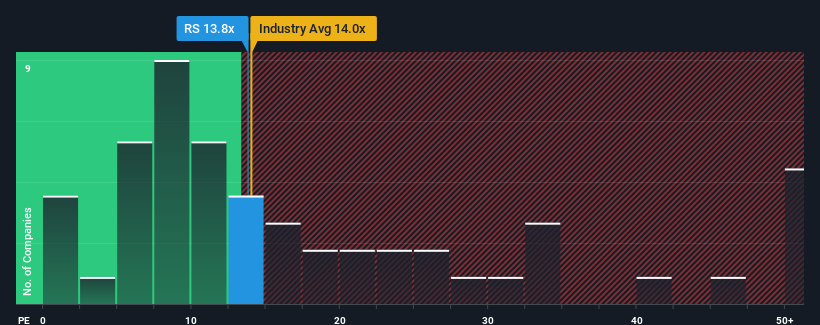

La relación precio/beneficios (o "PER") de 13,8 veces de Reliance, Inc.(NYSE:RS) podría hacerla parecer una compra en estos momentos en comparación con el mercado de Estados Unidos, donde alrededor de la mitad de las empresas tienen PER superiores a 17 veces e incluso los PER superiores a 32 veces son bastante comunes. Sin embargo, el PER podría ser bajo por alguna razón y requiere una investigación más profunda para determinar si está justificado.

Con unos beneficios que están retrocediendo más que los del mercado últimamente, Reliance se ha mostrado muy floja. El PER es probablemente bajo porque los inversores piensan que este pobre comportamiento de los beneficios no va a mejorar en absoluto. Si todavía les gusta la empresa, querrán que su trayectoria de beneficios cambie antes de tomar ninguna decisión. Si no es así, los accionistas existentes probablemente tendrán dificultades para entusiasmarse con la futura dirección del precio de las acciones.

Consulte nuestro último análisis de Reliance

¿Existe algún crecimiento para Reliance?

Para justificar su relación precio/beneficio, Reliance necesitaría producir un crecimiento lento que esté por detrás del mercado.

Si repasamos el último año de beneficios, resulta descorazonador que los beneficios de la empresa cayeran un 25%. Sin embargo, unos años anteriores muy fuertes significan que todavía fue capaz de hacer crecer el BPA en un impresionante 305% en total durante los últimos tres años. En consecuencia, aunque habrían preferido mantener la racha, los accionistas probablemente acogerían con satisfacción las tasas de crecimiento de los beneficios a medio plazo.

Mirando ahora hacia el futuro, se prevé que el BPA se desplome, contrayéndose un 8,7% cada año durante los próximos tres años, según los siete analistas que siguen a la empresa. Eso no es nada bueno cuando se espera que el resto del mercado crezca un 10% cada año.

En vista de ello, es comprensible que el PER de Reliance se sitúe por debajo de la mayoría de las demás empresas. No obstante, no hay garantía de que el PER haya alcanzado ya un suelo con unos beneficios que van a la inversa. Incluso podría ser difícil mantener estos precios, ya que las débiles perspectivas están lastrando las acciones.

La clave

Utilizar la relación precio/beneficio por sí sola para determinar si debe vender sus acciones no es sensato, pero puede ser una guía práctica de las perspectivas futuras de la empresa.

Hemos establecido que Reliance mantiene su bajo PER por la debilidad de su previsión de deslizamiento de beneficios, como era de esperar. En estos momentos, los inversores consideran que el potencial de mejora de los beneficios no es lo suficientemente grande como para justificar un PER más elevado. A menos que estas condiciones mejoren, seguirán constituyendo una barrera para el precio de la acción en torno a estos niveles.

Además, también debería conocer estas 2 señales de advertencia que hemos detectado en Reliance (incluida 1 que nos incomoda un poco).

Si no está seguro de la solidez del negocio de Reliance, por qué no explora nuestra lista interactiva de valores con sólidos fundamentos empresariales en busca de otras empresas que pueda haber pasado por alto.

La valoración es compleja, pero estamos aquí para simplificarla.

Descubre si Reliance puede estar infravalorada o sobrevalorada con nuestro análisis detallado, que incluye estimaciones del valor justo, riesgos potenciales, dividendos, operaciones con información privilegiada y su situación financiera.

Accede al análisis gratuito¿Algún comentario sobre este artículo? ¿Le preocupa el contenido? Póngase en contacto con nosotros directamente. Si lo prefiere, envíe un correo electrónico a editorial-team (at) simplywallst.com.

Este artículo de Simply Wall St es de carácter general. Proporcionamos comentarios basados únicamente en datos históricos y previsiones de analistas utilizando una metodología imparcial y nuestros artículos no pretenden ser un asesoramiento financiero. No constituyen una recomendación de compra o venta de valores y no tienen en cuenta sus objetivos ni su situación financiera. Nuestro objetivo es ofrecerle un análisis a largo plazo basado en datos fundamentales. Tenga en cuenta que nuestro análisis puede no tener en cuenta los últimos anuncios de empresas sensibles a los precios o el material cualitativo. Simply Wall St no tiene posiciones en ninguno de los valores mencionados.

This article has been translated from its original English version, which you can find here.