Howard Marks lo expresó muy bien cuando dijo que, más que preocuparse por la volatilidad del precio de las acciones, "la posibilidad de una pérdida permanente es el riesgo que me preocupa... y que preocupa a todos los inversores prácticos que conozco". Es natural considerar el balance de una empresa cuando se examina su nivel de riesgo, ya que la deuda suele estar implicada cuando una empresa se hunde. Es importante señalar que Ranpak Holdings Corp.(NYSE:PACK) tiene deuda. Pero la pregunta más importante es: ¿cuánto riesgo genera esa deuda?

¿Cuándo es peligrosa la deuda?

La deuda ayuda a una empresa hasta que ésta tiene problemas para pagarla, ya sea con nuevo capital o con flujo de caja libre. En el peor de los casos, una empresa puede quebrar si no puede pagar a sus acreedores. Sin embargo, un caso más frecuente (pero igualmente costoso) es que una empresa tenga que emitir acciones a precios de saldo, diluyendo permanentemente a los accionistas, sólo para apuntalar su balance. Por supuesto, la ventaja de la deuda es que a menudo representa capital barato, especialmente cuando sustituye la dilución en una empresa por la capacidad de reinvertir con altas tasas de rentabilidad. Cuando examinamos los niveles de deuda, primero tenemos en cuenta los niveles de tesorería y de deuda, conjuntamente.

Vea nuestro último análisis de Ranpak Holdings

¿Cuál es la deuda neta de Ranpak Holdings?

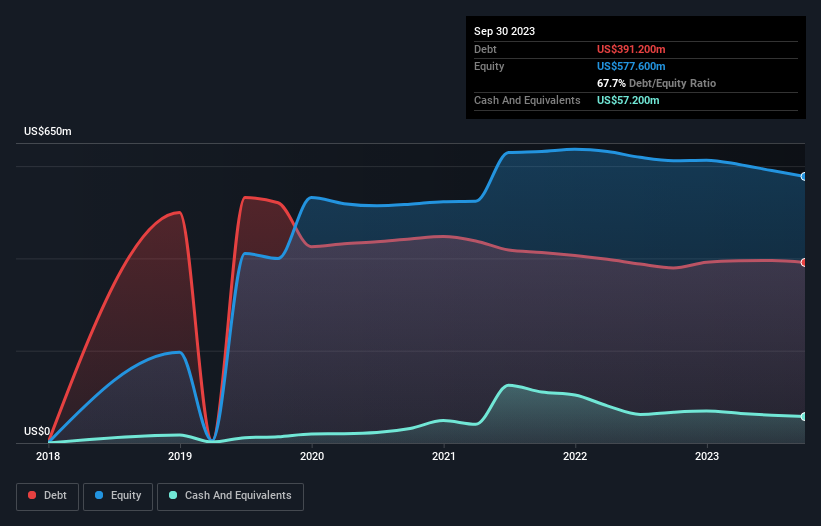

Como puede ver a continuación, Ranpak Holdings tenía 391,2 millones de dólares de deuda, en septiembre de 2023, que es aproximadamente la misma que el año anterior. Puede hacer clic en el gráfico para ver más detalles. Sin embargo, también tenía 57,2 millones de dólares en efectivo, por lo que su deuda neta es de 334,0 millones de dólares.

¿Cuál es la solidez del balance de Ranpak Holdings?

Podemos ver en el balance más reciente que Ranpak Holdings tenía pasivos por valor de 45,9 millones de dólares con vencimiento dentro de un año, y pasivos por valor de 495,7 millones de dólares con vencimiento posterior. En cambio, dispone de 57,2 millones de USD de tesorería y 35,9 millones de USD de créditos que vencen dentro de un año. Por lo tanto, su pasivo supera la suma de su tesorería y sus créditos (a corto plazo) en 448,5 millones de dólares.

Si tenemos en cuenta que este déficit supera los 356,0 millones de dólares de capitalización bursátil de la empresa, podríamos inclinarnos a revisar atentamente el balance. En el supuesto de que la empresa tuviera que sanear su balance rápidamente, parece probable que los accionistas sufrieran una gran dilución.

Medimos la carga de la deuda de una empresa en relación con su capacidad de generar beneficios examinando su deuda neta dividida por sus beneficios antes de intereses, impuestos, depreciaciones y amortizaciones (EBITDA) y calculando con qué facilidad sus beneficios antes de intereses e impuestos (EBIT) cubren sus gastos por intereses (cobertura de intereses). De este modo, consideramos tanto la cuantía absoluta de la deuda como los tipos de interés que se pagan por ella.

Mientras que el ratio deuda/EBITDA de Ranpak Holdings (4,0) sugiere que utiliza algo de deuda, su cobertura de intereses es muy débil, de 0,74, lo que sugiere un elevado apalancamiento. Parece que la empresa incurre en grandes gastos de depreciación y amortización, por lo que tal vez su carga de deuda sea mayor de lo que parece a primera vista, ya que el EBITDA es posiblemente una medida generosa de los beneficios. Así pues, los accionistas deberían ser conscientes de que los gastos por intereses parecen haber afectado mucho a la empresa en los últimos tiempos. Sin embargo, el lado positivo es que Ranpak Holdings logró un EBIT positivo de 18 millones de dólares en los últimos doce meses, una mejora respecto a las pérdidas del año anterior. A la hora de analizar los niveles de deuda, el balance es el punto de partida obvio. Pero son los beneficios futuros, más que nada, los que determinarán la capacidad de Ranpak Holdings para mantener un balance saneado en el futuro. Así que si quiere saber lo que piensan los profesionales, puede que le interese este informe gratuito sobre las previsiones de beneficios de los analistas.

Pero nuestra última consideración también es importante, porque una empresa no puede pagar la deuda con beneficios sobre el papel; necesita dinero en efectivo. Así que es importante comprobar qué parte de sus beneficios antes de intereses e impuestos (EBIT) se convierte en flujo de caja libre real. Durante el año pasado, Ranpak Holdings quemó mucho efectivo. Si bien esto puede deberse a los gastos de crecimiento, hace que la deuda sea mucho más arriesgada.

Nuestra opinión

A primera vista, la cobertura de intereses de Ranpak Holdings nos hace dudar del valor, y su conversión de EBIT en flujo de caja libre no es más atractiva que un restaurante vacío en la noche más concurrida del año. Dicho esto, su capacidad para hacer crecer su EBIT no es tan preocupante. Teniendo en cuenta todos los factores mencionados, parece que Ranpak Holdings tiene demasiada deuda. Aunque a algunos inversores les encanta ese tipo de juego arriesgado, desde luego no es lo que más nos gusta. No hay duda de que lo que más nos enseña sobre la deuda es el balance. Pero en última instancia, cada empresa puede contener riesgos que existen fuera del balance. Por ejemplo, hemos identificado 1 señal de advertencia para Ranpak Holdings que debería tener en cuenta.

Al fin y al cabo, a menudo es mejor centrarse en empresas libres de deuda neta. Puede acceder a nuestra lista especial de tales empresas (todas con un historial de crecimiento de beneficios). Es gratis.

La valoración es compleja, pero estamos aquí para simplificarla.

Descubre si Ranpak Holdings puede estar infravalorada o sobrevalorada con nuestro análisis detallado, que incluye estimaciones del valor justo, riesgos potenciales, dividendos, operaciones con información privilegiada y su situación financiera.

Accede al análisis gratuito¿Tiene algún comentario sobre este artículo? ¿Le preocupa el contenido? Póngase en contacto con nosotros directamente. Si lo prefiere, envíe un correo electrónico a editorial-team (at) simplywallst.com.

Este artículo de Simply Wall St es de carácter general. Proporcionamos comentarios basados únicamente en datos históricos y previsiones de analistas utilizando una metodología imparcial y nuestros artículos no pretenden ser un asesoramiento financiero. No constituyen una recomendación de compra o venta de valores y no tienen en cuenta sus objetivos ni su situación financiera. Nuestro objetivo es ofrecerle un análisis a largo plazo basado en datos fundamentales. Tenga en cuenta que nuestro análisis puede no tener en cuenta los últimos anuncios de empresas sensibles a los precios o el material cualitativo. Simply Wall St no tiene posiciones en ninguno de los valores mencionados.

This article has been translated from its original English version, which you can find here.