David Iben lo expresó muy bien cuando dijo: "La volatilidad no es un riesgo que nos preocupe. Lo que nos importa es evitar la pérdida permanente de capital". Cuando pensamos en lo arriesgada que es una empresa, siempre nos gusta fijarnos en su uso de la deuda, ya que una sobrecarga de deuda puede llevar a la ruina. Es importante señalar que Huntsman Corporation(NYSE:HUN) tiene deuda. Pero la verdadera pregunta es si esta deuda hace que la empresa sea arriesgada.

¿Cuándo es un problema la deuda?

En términos generales, la deuda sólo se convierte en un verdadero problema cuando una empresa no puede pagarla fácilmente, ya sea mediante la obtención de capital o con su propio flujo de caja. Parte integrante del capitalismo es el proceso de "destrucción creativa", en el que las empresas que fracasan son liquidadas sin piedad por sus banqueros. Aunque esto no es demasiado común, a menudo vemos empresas endeudadas que diluyen permanentemente a los accionistas porque los prestamistas les obligan a reunir capital a un precio distressed. Dicho esto, la situación más común es aquella en la que una empresa gestiona su deuda razonablemente bien, y en su propio beneficio. Cuando examinamos los niveles de deuda, primero tenemos en cuenta tanto los niveles de efectivo como los de deuda, conjuntamente.

Vea nuestro último análisis de Huntsman

¿Cuánta deuda tiene Huntsman?

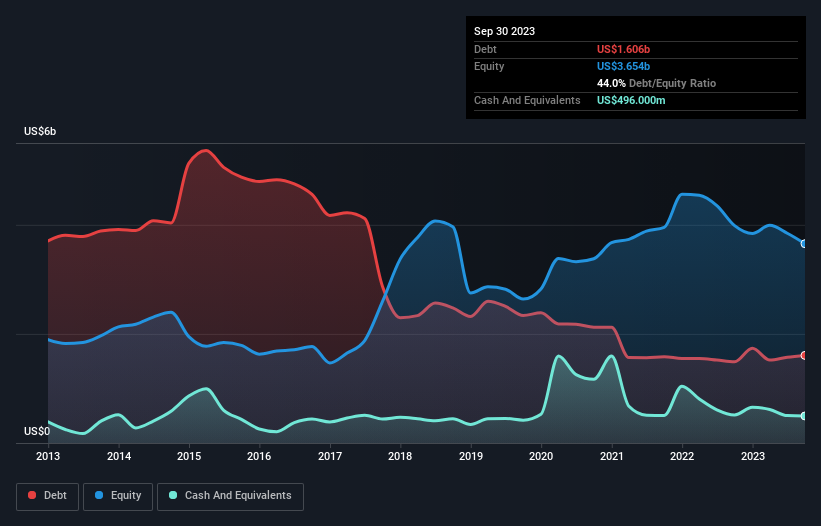

Puede hacer clic en el siguiente gráfico para ver las cifras históricas, pero muestra que en septiembre de 2023 Huntsman tenía 1.610 millones de dólares de deuda, un aumento de 1.490 millones de dólares en un año. Sin embargo, también tenía 496,0 millones de dólares en efectivo, por lo que su deuda neta es de 1.110 millones de dólares.

¿Cuál es la salud del balance de Huntsman?

Los últimos datos del balance muestran que Huntsman tenía pasivos por valor de 1.270 millones de dólares que vencían dentro de un año, y pasivos por valor de 2.440 millones de dólares que vencían después. Por otro lado, tenía 496 millones de dólares en efectivo y 827 millones de dólares en cuentas por cobrar con vencimiento a un año. Por tanto, su pasivo supera en 2.390 millones de dólares la suma de su tesorería y sus créditos (a corto plazo).

Aunque esto pueda parecer mucho, no es tan grave, ya que Huntsman tiene una capitalización bursátil de 4 410 millones de dólares, por lo que probablemente podría reforzar su balance ampliando capital si lo necesitara. Pero, sin duda, debemos estar atentos a cualquier indicio de que su deuda entrañe demasiados riesgos.

Medimos la carga de la deuda de una empresa en relación con su capacidad de generar beneficios examinando su deuda neta dividida por sus beneficios antes de intereses, impuestos, depreciaciones y amortizaciones (EBITDA) y calculando la facilidad con que sus beneficios antes de intereses e impuestos (EBIT) cubren sus gastos por intereses (cobertura de intereses). Así pues, consideramos la deuda en relación con los beneficios tanto con gastos de depreciación y amortización como sin ellos.

Mientras que el ratio deuda/EBITDA de Huntsman (2,6) sugiere que utiliza algo de deuda, su cobertura de intereses es muy débil, de 2,4, lo que sugiere un elevado apalancamiento. En gran parte, esto se debe a los importantes gastos de depreciación y amortización de la empresa, lo que podría significar que su EBITDA es una medida muy generosa de los beneficios, y su deuda puede ser una carga mayor de lo que parece a primera vista. Parece claro que, últimamente, el coste de los préstamos está afectando negativamente a la rentabilidad de los accionistas. Y lo que es más importante, el EBIT de Huntsman cayó un impresionante 85% en los últimos doce meses. Si la tendencia de los beneficios continúa, pagar su deuda será tan fácil como subir gatos a una montaña rusa. El balance es claramente el área en la que hay que centrarse cuando se analiza la deuda. Pero, en última instancia, la rentabilidad futura del negocio decidirá si Huntsman puede reforzar su balance con el tiempo. Así que si quieres ver lo que piensan los profesionales, puede que te interese este informe gratuito sobre las previsiones de beneficios de los analistas.

Por último, una empresa necesita flujo de caja libre para pagar la deuda; los beneficios contables no bastan. Por lo tanto, hay que ver si ese EBIT se traduce en un flujo de caja libre. En los tres últimos años, Huntsman ha registrado un flujo de caja libre equivalente al 69% de su EBIT, lo que es más o menos normal, dado que el flujo de caja libre excluye intereses e impuestos. Este flujo de caja libre sitúa a la empresa en una buena posición para amortizar deuda, cuando proceda.

Nuestra opinión

Nos atreveríamos a decir que la tasa de crecimiento del EBIT de Huntsman fue decepcionante. Pero por el lado positivo, su conversión de EBIT a flujo de caja libre es una buena señal, y nos hace ser más optimistas. Mirando el balance y teniendo en cuenta todos estos factores, creemos que la deuda está haciendo que las acciones de Huntsman sean un poco arriesgadas. A algunos les gusta ese tipo de riesgo, pero nosotros somos conscientes de las posibles trampas, así que probablemente preferiríamos que tuviera menos deuda. Al analizar los niveles de deuda, el balance es el lugar obvio para empezar. Pero, en última instancia, cada empresa puede contener riesgos que existen fuera del balance. Por ejemplo, hemos descubierto 1 señal de advertencia para Huntsman que debería conocer antes de invertir aquí.

Si, después de todo esto, está más interesado en una empresa de rápido crecimiento con un balance sólido como una roca, consulte sin demora nuestra lista de valores de crecimiento de efectivo neto.

La valoración es compleja, pero estamos aquí para simplificarla.

Descubre si Huntsman puede estar infravalorada o sobrevalorada con nuestro análisis detallado, que incluye estimaciones del valor justo, riesgos potenciales, dividendos, operaciones con información privilegiada y su situación financiera.

Accede al análisis gratuito¿Algún comentario sobre este artículo? ¿Le preocupa el contenido? Póngase en contacto con nosotros directamente. Si lo prefiere, envíe un correo electrónico a editorial-team (at) simplywallst.com.

Este artículo de Simply Wall St es de carácter general. Proporcionamos comentarios basados únicamente en datos históricos y previsiones de analistas utilizando una metodología imparcial y nuestros artículos no pretenden ser un asesoramiento financiero. No constituyen una recomendación de compra o venta de valores y no tienen en cuenta sus objetivos ni su situación financiera. Nuestro objetivo es ofrecerle un análisis a largo plazo basado en datos fundamentales. Tenga en cuenta que nuestro análisis puede no tener en cuenta los últimos anuncios de empresas sensibles a los precios o el material cualitativo. Simply Wall St no tiene posiciones en ninguno de los valores mencionados.

This article has been translated from its original English version, which you can find here.