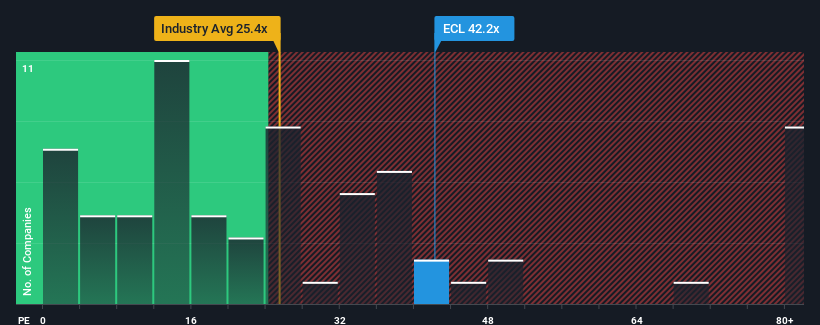

La relación precio/beneficios (o "PER") de 42,2x de Ecolab Inc.(NYSE:ECL) podría hacerla parecer una buena opción de venta en estos momentos en comparación con el mercado de Estados Unidos, donde alrededor de la mitad de las empresas tienen PER inferiores a 18x e incluso los PER inferiores a 10x son bastante comunes. Sin embargo, no es prudente tomar el PER al pie de la letra, ya que puede haber una explicación de por qué es tan elevado.

No cabe duda de que Ecolab ha estado haciendo un buen trabajo últimamente, ya que el crecimiento de sus beneficios ha sido positivo, mientras que la mayoría de las demás empresas han visto retroceder sus beneficios. El PER es probablemente alto porque los inversores creen que la empresa seguirá sorteando los vientos en contra del mercado en general mejor que la mayoría. Es de esperar que así sea, porque de lo contrario se estaría pagando un precio muy alto sin ninguna razón en particular.

Vea nuestro último análisis de Ecolab

¿Qué nos dicen las métricas de crecimiento sobre el elevado PER?

El único momento en el que uno se sentiría realmente cómodo viendo un PER tan elevado como el de Ecolab es cuando el crecimiento de la empresa va camino de eclipsar decididamente al mercado.

Si echamos la vista atrás, vemos que la empresa aumentó sus beneficios por acción en un impresionante 46% el año pasado. El último trienio también ha registrado un excelente aumento global del BPA del 64%, favorecido por sus resultados a corto plazo. En consecuencia, los accionistas probablemente habrían acogido con satisfacción esas tasas de crecimiento de los beneficios a medio plazo.

De cara al futuro, los analistas que siguen a la empresa prevén que el BPA aumente un 15% anual en los próximos tres años. Esta previsión es muy superior al 10% de crecimiento anual previsto para el mercado en general.

Con esta información, podemos ver por qué Ecolab cotiza a un PER tan alto en comparación con el mercado. Parece que la mayoría de los inversores esperan este fuerte crecimiento futuro y están dispuestos a pagar más por las acciones.

¿Qué podemos aprender del PER de Ecolab?

Utilizar únicamente la relación precio/beneficios para determinar si debe vender sus acciones no es sensato, sin embargo, puede ser una guía práctica de las perspectivas futuras de la empresa.

Como sospechábamos, nuestro examen de las previsiones de los analistas de Ecolab reveló que sus perspectivas de beneficios superiores contribuyen a su elevado PER. En estos momentos, los inversores consideran que el potencial de deterioro de los beneficios no es lo suficientemente grande como para justificar un PER más bajo. A menos que estas condiciones cambien, seguirán proporcionando un fuerte apoyo al precio de la acción.

Además, también debería conocer esta 1 señal de advertencia que hemos detectado en Ecolab.

Es importante que se asegure de buscar una gran empresa, no sólo la primera idea que se le ocurra. Así que eche un vistazo a esta lista gratuita de empresas interesantes con un fuerte crecimiento reciente de los beneficios (y un PER bajo).

La valoración es compleja, pero estamos aquí para simplificarla.

Descubre si Ecolab puede estar infravalorada o sobrevalorada con nuestro análisis detallado, que incluye estimaciones del valor justo, riesgos potenciales, dividendos, operaciones con información privilegiada y su situación financiera.

Accede al análisis gratuito¿Algún comentario sobre este artículo? ¿Le preocupa el contenido? Póngase en contacto con nosotros directamente. Si lo prefiere, envíe un correo electrónico a editorial-team (at) simplywallst.com.

Este artículo de Simply Wall St es de carácter general. Proporcionamos comentarios basados únicamente en datos históricos y previsiones de analistas utilizando una metodología imparcial y nuestros artículos no pretenden ser un asesoramiento financiero. No constituyen una recomendación de compra o venta de valores y no tienen en cuenta sus objetivos ni su situación financiera. Nuestro objetivo es ofrecerle un análisis a largo plazo basado en datos fundamentales. Tenga en cuenta que nuestro análisis puede no tener en cuenta los últimos anuncios de empresas sensibles a los precios o el material cualitativo. Simply Wall St no tiene posiciones en ninguno de los valores mencionados.

This article has been translated from its original English version, which you can find here.