Cleveland-Cliffs Inc. acaba de perder un 26% de beneficios por acción: Esto es lo que los analistas creen que ocurrirá a continuación

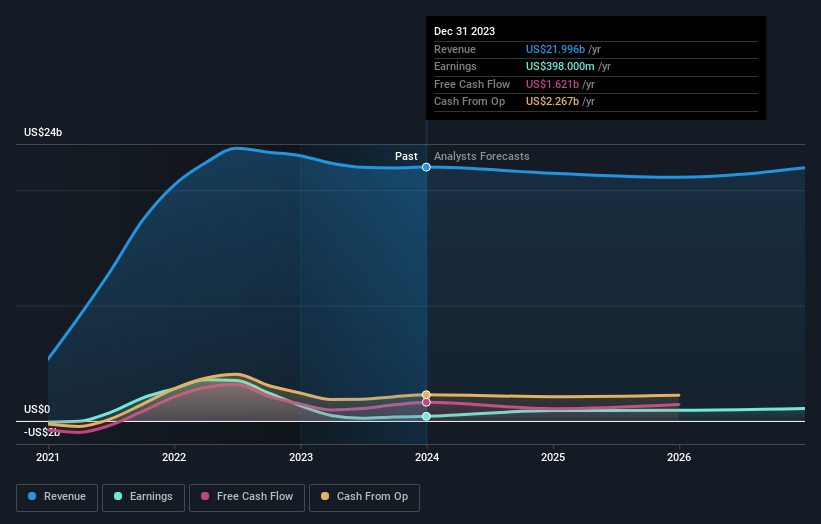

Los inversores en Cleveland-Cliffs Inc.(NYSE:CLF) tuvieron una buena semana, ya que sus acciones subieron un 8,9% para cerrar a 20,05 dólares tras la publicación de sus resultados anuales. Parece un resultado bastante malo, todo sea dicho. Aunque los ingresos de 22 000 millones de dólares se ajustaron a las previsiones de los analistas, los beneficios estatutarios se quedaron muy por debajo de las estimaciones, ya que no alcanzaron las previsiones en un 26%, situándose en 0,78 dólares por acción. Tras el resultado, los analistas han actualizado su modelo de beneficios, y sería bueno saber si piensan que ha habido un cambio fuerte en las perspectivas de la empresa, o si todo sigue igual. Con esta idea en mente, hemos reunido las últimas previsiones estatutarias para ver qué esperan los analistas para el próximo año.

Consulte nuestro último análisis de Cleveland-Cliffs

Tras el reciente informe de resultados, el consenso de los ocho analistas que cubren Cleveland-Cliffs prevé unos ingresos de 21.500 millones de dólares en 2024. Esto implica un descenso perceptible del 2,4% en los ingresos en comparación con los últimos 12 meses. Se prevé que el beneficio estatutario por acción repunte un 116%, hasta 1,70 dólares. Antes de este informe, los analistas preveían unos ingresos de 21 700 millones de dólares y un beneficio por acción (BPA) de 2,17 dólares en 2024. Los analistas parecen haberse vuelto más bajistas tras los últimos resultados. Si bien no hubo cambios en las previsiones de ingresos, sí hubo una reducción bastante seria de las estimaciones de BPA.

Puede sorprender que el precio objetivo de consenso se mantuviera prácticamente invariable en 21,37 dólares, lo que da a entender claramente a los analistas que no se espera que el descenso previsto de los beneficios repercuta demasiado en la valoración. Sin embargo, hay otra forma de pensar en los precios objetivo, y es fijarse en la gama de precios objetivo propuestos por los analistas, porque una amplia gama de estimaciones podría sugerir una visión diversa de los posibles resultados para la empresa. Hay algunas percepciones variadas sobre Cleveland-Cliffs, con el analista más alcista valorándola en 25,00 dólares y el más bajista en 14,30 dólares por acción. Esto demuestra que sigue habiendo cierta diversidad en las estimaciones, pero los analistas no parecen estar totalmente divididos sobre el valor, como si se tratara de una situación de éxito o fracaso.

Otra forma de ver estas estimaciones es en el contexto de un panorama más amplio, como la forma en que las previsiones se comparan con los resultados anteriores, y si las previsiones son más o menos alcistas en relación con otras empresas del sector. Estas estimaciones implican que se espera que los ingresos se ralenticen, con un descenso anualizado previsto del 2,4% a finales de 2024. Esto supone una reducción significativa con respecto al crecimiento anual del 45% de los últimos cinco años. Compárese con nuestros datos, que sugieren que otras empresas del mismo sector prevén, en conjunto, un crecimiento anual de sus ingresos del 4,5%. Así pues, aunque se prevé que sus ingresos disminuyan, esta nube no viene acompañada de un resquicio de esperanza: se espera que Cleveland-Cliffs vaya a la zaga del sector en general.

El balance final

La mayor preocupación es que los analistas redujeron sus estimaciones de beneficios por acción, lo que sugiere que Cleveland-Cliffs podría enfrentarse a vientos en contra. En el lado positivo, no hubo cambios importantes en las estimaciones de ingresos, aunque las previsiones apuntan a que obtendrán peores resultados que el sector en general. El precio objetivo de consenso se mantiene en 21,37 dólares, ya que las últimas estimaciones no son suficientes para influir en los precios objetivo.

Siguiendo esta línea de pensamiento, creemos que las perspectivas a largo plazo del negocio son mucho más relevantes que los beneficios del próximo año. Disponemos de estimaciones -de múltiples analistas de Cleveland-Cliffs- hasta 2026, y puede consultarlas gratuitamente en nuestra plataforma aquí.

Aún así, debe tener en cuenta los riesgos, por ejemplo: Cleveland-Cliffs tiene 1 señal de advertencia que creemos que debe conocer.

La valoración es compleja, pero estamos aquí para simplificarla.

Descubre si Cleveland-Cliffs puede estar infravalorada o sobrevalorada con nuestro análisis detallado, que incluye estimaciones del valor justo, riesgos potenciales, dividendos, operaciones con información privilegiada y su situación financiera.

Accede al análisis gratuito¿Algún comentario sobre este artículo? ¿Le preocupa el contenido? Póngase en contacto con nosotros directamente. Si lo prefiere, envíe un correo electrónico a editorial-team (at) simplywallst.com.

Este artículo de Simply Wall St es de carácter general. Proporcionamos comentarios basados únicamente en datos históricos y previsiones de analistas utilizando una metodología imparcial y nuestros artículos no pretenden ser un asesoramiento financiero. No constituyen una recomendación de compra o venta de valores y no tienen en cuenta sus objetivos ni su situación financiera. Nuestro objetivo es ofrecerle un análisis a largo plazo basado en datos fundamentales. Tenga en cuenta que nuestro análisis puede no tener en cuenta los últimos anuncios de empresas sensibles a los precios o el material cualitativo. Simply Wall St no tiene posiciones en ninguno de los valores mencionados.

This article has been translated from its original English version, which you can find here.