Inversores interesados en los ingresos de White Mountains Insurance Group, Ltd. (NYSE:WTM)

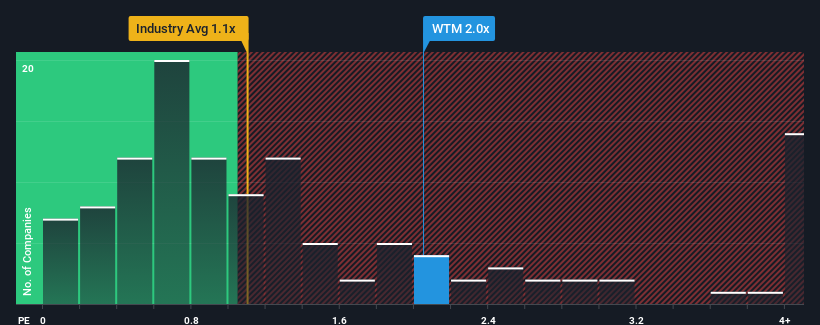

Cuando cerca de la mitad de las empresas del sector de los seguros en los Estados Unidos tienen relaciones precio-ventas (o "P/S") inferiores a 1,1x, puede considerar White Mountains Insurance Group, Ltd. (NYSE:WTM) como una acción potencialmente evitable con su relación P/S de 2x.(NYSE:WTM) como una acción a evitar potencialmente con su ratio P/S de 2x. No obstante, tendríamos que profundizar un poco más para determinar si existe una base racional para el elevado P/S.

Consulte nuestro último análisis de White Mountains Insurance Group

¿Cómo ha sido el rendimiento reciente de White Mountains Insurance Group?

No cabe duda de que White Mountains Insurance Group ha estado haciendo un gran trabajo últimamente, ya que ha estado aumentando sus ingresos a un ritmo realmente rápido. Es posible que el mercado espere que el rendimiento futuro de los ingresos supere al del mercado en general, lo que parece haber despertado el interés por el valor. Sin embargo, si este no es el caso, los inversores podrían verse sorprendidos pagando demasiado por la acción.

No tenemos previsiones de los analistas, pero puede ver cómo las tendencias recientes están preparando a la empresa para el futuro consultando nuestro informegratuito sobre los beneficios, los ingresos y el flujo de caja de White Mountains Insurance Group.¿Cuál es la tendencia de crecimiento de los ingresos de White Mountains Insurance Group?

Para justificar su ratio P/S, White Mountains Insurance Group necesitaría producir un crecimiento impresionante superior al del sector.

Retrospectivamente, el año pasado la empresa registró un excepcional aumento del 87% en sus ingresos. Los ingresos también han aumentado un 142% en total desde hace tres años, gracias al crecimiento de los últimos 12 meses. En consecuencia, los accionistas habrían acogido con satisfacción estas tasas de crecimiento de los ingresos a medio plazo.

Esto contrasta con el resto de la industria, que se espera que crezca un 6,9% durante el próximo año, materialmente por debajo de las recientes tasas de crecimiento anualizado a medio plazo de la empresa.

En vista de ello, es comprensible que el PER de White Mountains Insurance Group se sitúe por encima de la mayoría de las demás empresas. Parece que la mayoría de los inversores esperan que continúe este fuerte crecimiento y están dispuestos a pagar más por el valor.

¿Qué podemos aprender de la PER de White Mountains Insurance Group?

Por lo general, nuestra preferencia es limitar el uso de la relación precio/ventas a establecer lo que el mercado piensa sobre la salud general de una empresa.

Hemos establecido que White Mountains Insurance Group mantiene su elevado P/S gracias a que su reciente crecimiento a tres años es superior a la previsión más amplia del sector, tal y como se esperaba. En este momento, los inversores consideran que el potencial de crecimiento continuado de los ingresos en el futuro es lo suficientemente grande como para justificar un P/S inflado. Salvo que se produzcan cambios significativos en la capacidad de la empresa para generar beneficios, el precio de la acción debería seguir siendo elevado.

En el balance de una empresa puede haber muchos riesgos potenciales. Nuestro análisisgratuito del balance de White Mountains Insurance Group con seis sencillas comprobaciones le permitirá descubrir cualquier riesgo que pueda suponer un problema.

Si estos riesgos le hacen reconsiderar su opinión sobre White Mountains Insurance Group, explore nuestra lista interactiva de valores de gran calidad para hacerse una idea de qué más hay en el mercado.

La valoración es compleja, pero estamos aquí para simplificarla.

Descubre si White Mountains Insurance Group puede estar infravalorada o sobrevalorada con nuestro análisis detallado, que incluye estimaciones del valor justo, riesgos potenciales, dividendos, operaciones con información privilegiada y su situación financiera.

Accede al análisis gratuito¿Tienes algún comentario sobre este artículo? ¿Le preocupa el contenido? Póngase en contacto con nosotros directamente. Si lo prefiere, envíe un correo electrónico a editorial-team (at) simplywallst.com.

Este artículo de Simply Wall St es de carácter general. Proporcionamos comentarios basados únicamente en datos históricos y previsiones de analistas utilizando una metodología imparcial y nuestros artículos no pretenden ser un asesoramiento financiero. No constituyen una recomendación de compra o venta de valores y no tienen en cuenta sus objetivos ni su situación financiera. Nuestro objetivo es ofrecerle un análisis a largo plazo basado en datos fundamentales. Tenga en cuenta que nuestro análisis puede no tener en cuenta los últimos anuncios de empresas sensibles a los precios o el material cualitativo. Simply Wall St no tiene posiciones en ninguno de los valores mencionados.

This article has been translated from its original English version, which you can find here.