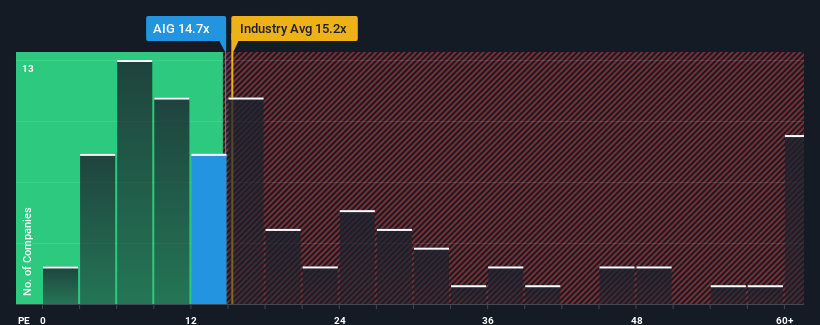

La relación precio/beneficios (o "PER") de 14,7 veces de American International Group, Inc.(NYSE:AIG) podría hacerla parecer una compra en estos momentos en comparación con el mercado de Estados Unidos, donde alrededor de la mitad de las empresas tienen PER superiores a 18 veces e incluso los PER superiores a 33 veces son bastante comunes. Aunque no es prudente tomar el PER al pie de la letra, ya que puede haber una explicación de por qué es limitado.

Los últimos tiempos no han sido ventajosos para American International Group, ya que sus beneficios han caído más rápido que los de la mayoría de las demás empresas. El PER es probablemente bajo porque los inversores piensan que este pobre comportamiento de los beneficios no va a mejorar en absoluto. Si todavía le gusta la empresa, querrá que su trayectoria de beneficios cambie antes de tomar ninguna decisión. O, al menos, esperaría que la caída de los beneficios no empeorara si su plan es comprar acciones mientras no goza de buena salud.

Consulte nuestro último análisis de American International Group

¿Existe algún crecimiento para American International Group?

El PER de American International Group sería el típico de una empresa de la que sólo se espera un crecimiento limitado y, lo que es más importante, un comportamiento peor que el del mercado.

Echando la vista atrás, el crecimiento de los beneficios por acción de la empresa el año pasado no fue algo que entusiasmara, ya que registró un decepcionante descenso del 62%. Esto ha borrado cualquiera de sus ganancias durante los últimos tres años, con un cambio prácticamente nulo del BPA en total. Así que nos parece que la empresa ha tenido un resultado mixto en términos de crecimiento de los beneficios durante ese tiempo.

Volviendo a las perspectivas, los próximos tres años deberían generar un crecimiento del 17% cada año, según las estimaciones de los once analistas que observan a la empresa. Mientras tanto, se prevé que el resto del mercado sólo crezca un 10% cada año, lo que resulta notablemente menos atractivo.

En vista de ello, resulta curioso que el PER de American International Group se sitúe por debajo de la mayoría de las demás empresas. Al parecer, algunos accionistas dudan de las previsiones y han estado aceptando precios de venta significativamente más bajos.

La clave

En general, nuestra preferencia es limitar el uso del ratio precio/beneficios a establecer lo que el mercado piensa sobre la salud general de una empresa.

Hemos comprobado que American International Group cotiza actualmente con un PER muy inferior al previsto, ya que sus previsiones de crecimiento son superiores a las del mercado en general. Cuando vemos unas perspectivas de beneficios sólidas con un crecimiento más rápido que el del mercado, suponemos que los riesgos potenciales son los que podrían estar ejerciendo una presión significativa sobre el PER. Parece que muchos prevén efectivamente una inestabilidad de los beneficios, porque estas condiciones deberían normalmente impulsar el precio de las acciones.

Siempre hay que pensar en los riesgos. Por ejemplo, hemos detectado una señal de advertencia para American International Group que debería tener en cuenta.

Si estos riesgos le hacen reconsiderar su opinión sobre American International Group, explore nuestra lista interactiva de valores de alta calidad para hacerse una idea de qué más hay ahí fuera.

La valoración es compleja, pero estamos aquí para simplificarla.

Descubre si American International Group puede estar infravalorada o sobrevalorada con nuestro análisis detallado, que incluye estimaciones del valor justo, riesgos potenciales, dividendos, operaciones con información privilegiada y su situación financiera.

Accede al análisis gratuito¿Algún comentario sobre este artículo? ¿Le preocupa el contenido? Póngase en contacto con nosotros directamente. Si lo prefiere, envíe un correo electrónico a editorial-team (at) simplywallst.com.

Este artículo de Simply Wall St es de carácter general. Proporcionamos comentarios basados únicamente en datos históricos y previsiones de analistas utilizando una metodología imparcial y nuestros artículos no pretenden ser un asesoramiento financiero. No constituyen una recomendación de compra o venta de valores y no tienen en cuenta sus objetivos ni su situación financiera. Nuestro objetivo es ofrecerle un análisis a largo plazo basado en datos fundamentales. Tenga en cuenta que nuestro análisis puede no tener en cuenta los últimos anuncios de empresas sensibles a los precios o el material cualitativo. Simply Wall St no tiene posiciones en ninguno de los valores mencionados.

This article has been translated from its original English version, which you can find here.