Todavía no son muchos los que están apostando por Maiden Holdings, Ltd. (NASDAQ:MHLD). (NASDAQ:MHLD) se desploma un 26

La cotización de Maiden Holdings, Ltd.(NASDAQ:MHLD) ha bajado un 26% en los últimos 30 días, con lo que ha perdido gran parte de lo ganado últimamente. La caída de los últimos 30 días ha puesto la guinda a un año difícil para los accionistas, en el que la cotización ha caído un 27%.

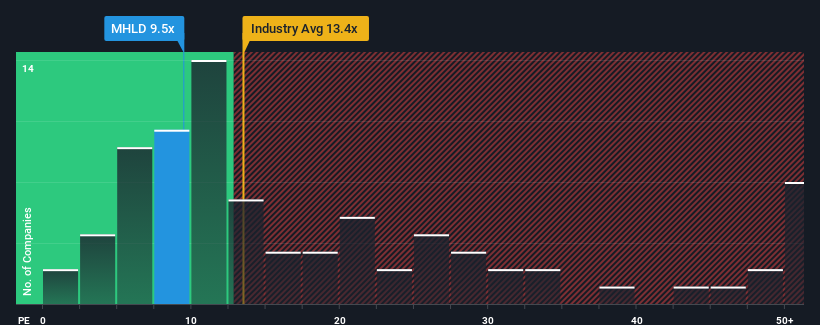

Aunque su precio ha bajado sustancialmente, dado que aproximadamente la mitad de las empresas de Estados Unidos tienen ratios precio/beneficios (o "PER") superiores a 17x, aún se puede considerar a Maiden Holdings como una inversión atractiva con su ratio PER de 9,5x. No obstante, tendríamos que profundizar un poco más para determinar si existe una base racional para el PER reducido.

Por ejemplo, consideremos que los resultados financieros de Maiden Holdings han sido malos últimamente, ya que sus beneficios han ido en descenso. Puede ser que muchos esperen que los decepcionantes resultados continúen o se aceleren, lo que ha reprimido el PER. Si a usted le gusta la empresa, esperaría que no fuera así para poder hacerse con algunas acciones mientras no goza del favor de los inversores.

Consulte nuestro último análisis de Maiden Holdings

¿Cuál es la tendencia de crecimiento de Maiden Holdings?

El único momento en el que uno se sentiría realmente cómodo viendo un PER tan bajo como el de Maiden Holdings es cuando el crecimiento de la empresa va camino de quedarse rezagado con respecto al mercado.

Retrospectivamente, el año pasado se produjo un frustrante descenso del 54% en los resultados de la empresa. Aun así, admirablemente el BPA ha subido un 43% en conjunto desde hace tres años, sin contar los últimos 12 meses. Así que podemos empezar confirmando que la empresa ha hecho en general un muy buen trabajo de crecimiento de los beneficios durante ese tiempo, aunque haya tenido algunos contratiempos por el camino.

Si comparamos esta trayectoria reciente de beneficios a medio plazo con la previsión de crecimiento del 9,9% a un año del mercado en general, vemos que es notablemente más atractiva sobre una base anualizada.

En vista de ello, resulta curioso que el PER de Maiden Holdings se sitúe por debajo del de la mayoría de las demás empresas. Parece que la mayoría de los inversores no están convencidos de que la empresa pueda mantener sus recientes tasas de crecimiento.

La última palabra

El debilitamiento de las acciones de Maiden Holdings significa que su PER se sitúa ahora en un nivel bastante bajo. Diríamos que el poder de la relación precio/beneficios no es principalmente como instrumento de valoración, sino más bien para calibrar el sentimiento actual de los inversores y las expectativas futuras.

Nuestro examen de Maiden Holdings reveló que las tendencias de sus beneficios a tres años no están contribuyendo a su PER tanto como habríamos predicho, dado que parecen mejores que las expectativas actuales del mercado. Cuando vemos unos beneficios sólidos con un crecimiento superior al del mercado, suponemos que son los riesgos potenciales los que podrían estar ejerciendo una presión significativa sobre el PER. Al menos, los riesgos para los precios parecen muy bajos si se mantienen las tendencias recientes de los beneficios a medio plazo, pero los inversores parecen pensar que los beneficios futuros podrían ser muy volátiles.

Además, también debería conocer estas 4 señales de advertencia que hemos detectado en Maiden Holdings (incluidas 2 que son un poco preocupantes).

Si los ratios PER le interesan, puede que desee ver esta recopilación gratuita de otras empresas con un fuerte crecimiento de los beneficios y bajos ratios PER.

La valoración es compleja, pero estamos aquí para simplificarla.

Descubre si Maiden Holdings puede estar infravalorada o sobrevalorada con nuestro análisis detallado, que incluye estimaciones del valor justo, riesgos potenciales, dividendos, operaciones con información privilegiada y su situación financiera.

Accede al análisis gratuito¿Tiene algún comentario sobre este artículo? ¿Le preocupa el contenido? Póngase en contacto con nosotros directamente. Si lo prefiere, envíe un correo electrónico a editorial-team (at) simplywallst.com.

Este artículo de Simply Wall St es de carácter general. Proporcionamos comentarios basados únicamente en datos históricos y previsiones de analistas utilizando una metodología imparcial y nuestros artículos no pretenden ser un asesoramiento financiero. No constituyen una recomendación de compra o venta de valores y no tienen en cuenta sus objetivos ni su situación financiera. Nuestro objetivo es ofrecerle un análisis a largo plazo basado en datos fundamentales. Tenga en cuenta que nuestro análisis puede no tener en cuenta los últimos anuncios de empresas sensibles a los precios o el material cualitativo. Simply Wall St no tiene posiciones en ninguno de los valores mencionados.

This article has been translated from its original English version, which you can find here.